Россияне стали брать кредитные каникулы по ипотеке чаще, чем в пандемию

В апреле в России количество одобренных банками реструктуризаций по ипотеке превысило пиковые уровни пандемийного 2020 года, сообщили в НБКИ. Но в целом российские заемщики пока не торопятся обращаться за отсрочками по кредитам.

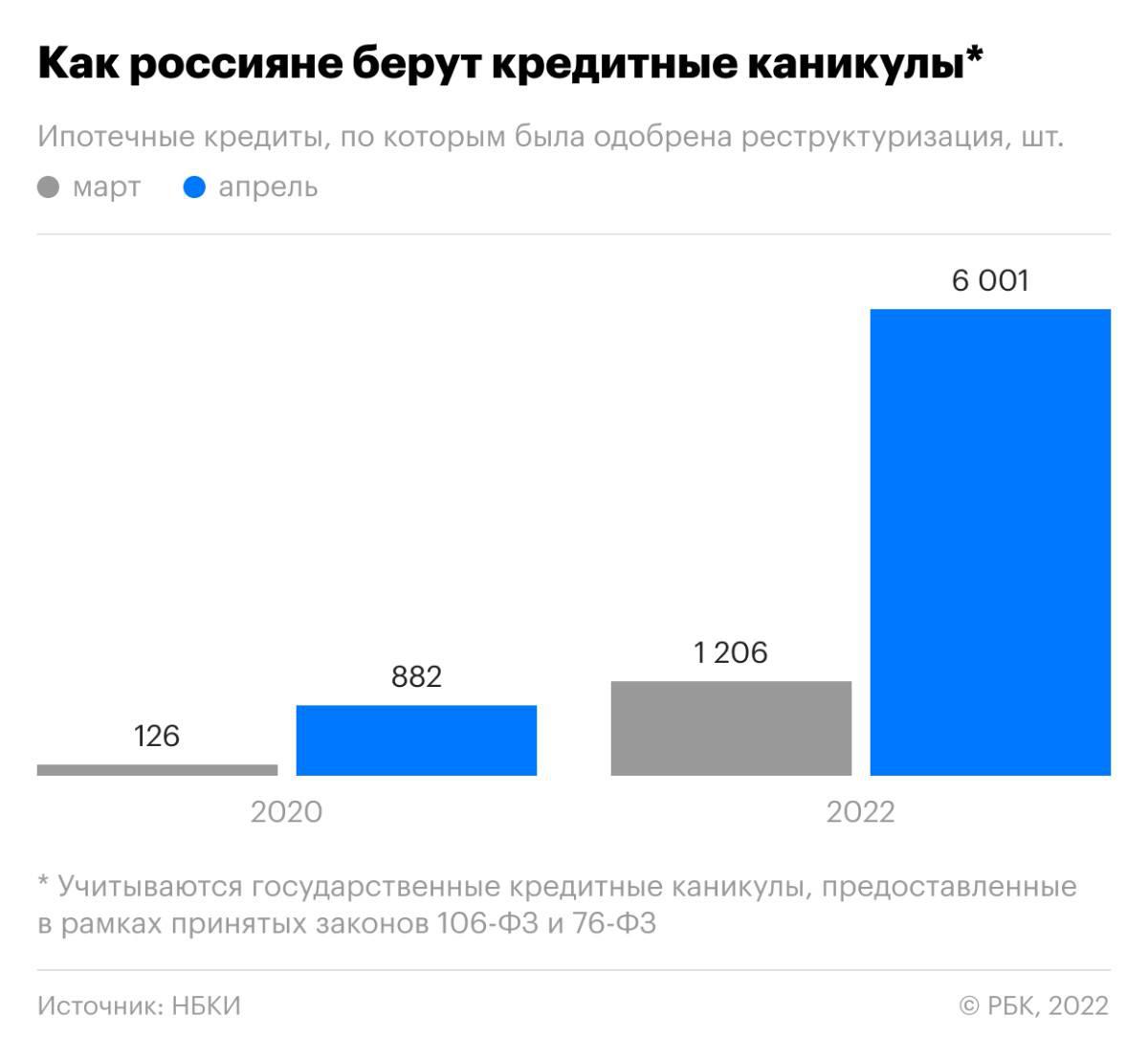

В апреле, втором месяце действия обновленных государственных кредитных каникул, в России произошел всплеск реструктуризаций ипотечных ссуд, подсчитали в Национальном бюро кредитных историй (НБКИ) по просьбе РБК. Как следует из статистики бюро, в марте российские банки дали заемщикам отсрочку по 1,2 тыс. ипотечных ссуд, а уже в апреле количество одобренных реструктуризаций превысило 6 тыс.

Это существенно больше, чем в пиковые месяцы пандемийного 2020 года, когда в стране запустилась первая масштабная программа кредитных каникул, отмечает директор по маркетингу НБКИ Алексей Волков. По данным бюро, в предыдущий кризис максимальное количество реструктуризаций ипотеки, одобренных по различным программам государственных кредитных каникул, доходило до 4 тыс. в июне 2020 года, а в остальные месяцы не выходило за пределы 2–2,5 тыс. В расчетах НБКИ учитывались и отсрочки, предоставленные по ранее принятым законам о кредитных каникулах (106-ФЗ и 76-ФЗ).

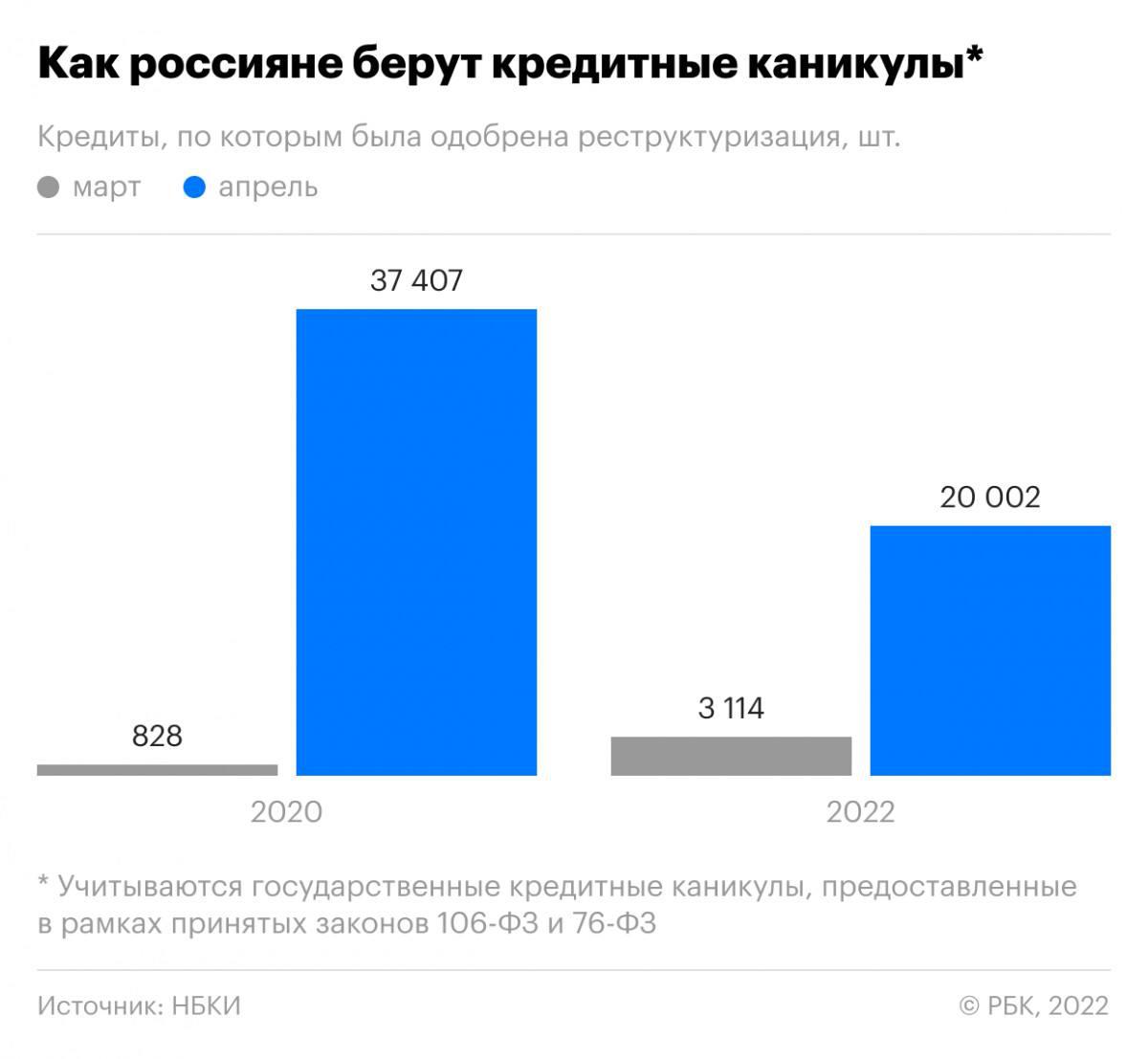

В целом количество предоставленных банками кредитных каникул пока не превышает показатели предыдущего кризиса. В апреле кредиторы одобрили отсрочку по 20 тыс. ссуд против 37,4 тыс. за аналогичный период 2020 года, оценили в НБКИ.

Впрочем, такую тенденцию видят не все. «В период марта—апреля текущего года по ипотеке не отмечается сколько-нибудь резкий рост просроченной задолженности, поэтому вряд ли мы можем наблюдать в ближайшие месяцы рост обращений за реструктуризацией по ипотеке», — говорит гендиректор БКИ «Эквифакс» Олег Лагуткин. Точных данных о количестве поданных заявок на кредитные каникулы по ипотеке он не привел. В Объединенном кредитном бюро и Банке России не ответили на запрос РБК.

По данным ЦБ (.pdf), задолженность россиян по ипотеке на 1 апреля составляла 12,4 трлн руб., из них на просроченную задолженность приходилось 57 млрд руб. Только за первые три месяца 2022 года банки выдали россиянам 393,4 тыс. жилищных кредитов.

Почему подскочил спрос на отсрочку платежей по ипотеке

Всплеск реструктуризаций ипотеки связан с большей доступностью кредитных каникул в этом сегменте, считает Волков. Он напоминает, что правительство повысило предельный размер кредитов, по которым можно получить отсрочку. Для нестоличных регионов порог вырос вдвое по сравнению с 2020 годом — с 1,5 млн до 3 млн руб. Для Москвы он поднялся с 4,5 млн до 6 млн руб.

«Теперь под государственную программу кредитных каникул подпадает подавляющее большинство действующей ипотеки в стране — 79,5%», — замечает директор по маркетингу НБКИ.

«Санкционное давление, в том числе приостановка деятельности отдельных компаний или уход с российского рынка крупных иностранных игроков, затрагивает более высокооплачиваемые слои населения, которые при стабильном доходе могли позволить себе иметь крупные долговые обязательства, такие как ипотека», — объясняет директор по банковским рейтингам «Эксперт РА» Ксения Якушкина.

Повышенный спрос на реструктуризацию ипотеки сейчас может быть связан с тем, что в 2020–2021 годах россияне активно брали ссуды на жилье из-за низких ставок на рынке и льготных госпрограмм, полагает директор группы рейтингов финансовых институтов АКРА Ирина Носова: «Стоимость недвижимости начала крайне быстро расти, а с ней и долговая нагрузка заемщиков. Часть населения в погоне за низкой ставкой и из-за страха дальнейшего роста стоимости жилья даже брала потребительский кредит на оплату первоначального взноса. То есть у некоторых заемщиков не было достаточных накоплений — не было даже 10–15% стоимости недвижимости. С этим «багажом» мы подошли к весне текущего года».

В основном за каникулами обращаются те, кто брал льготную ипотеку на пике, и жители регионов, где цены на недвижимость ниже, а значит, и размер кредита проходит по лимитам, описывает ситуацию директор фонда «За права заемщиков» Евгения Лазарева. «Всплеск запросов на ипотечные каникулы в первую очередь вызван ажиотажем и паническими настроениями — берут, раз есть возможность, забывая, что этот инструмент предусмотрен на черный день», — говорит эксперт. По словам Лазаревой, фонд видит рост запросов на консультации об оформлении реструктуризаций по госпрограммам.

Что видят банки

В большинстве крупных банков РБК сообщили, что не наблюдают более высокого спроса на кредитные каникулы по ипотеке, чем в пандемию. Но крупнейший банк страны подтверждает тренд.

- «В 2022 году доля ипотечных заемщиков в общем объеме заявок на урегулирование кредитов сократилась в два раза по сравнению с 2020 годом. Однако за счет изменения в 2022 году условий 106-ФЗ, в частности увеличения лимитов, мы наблюдаем более высокий интерес ипотечных заемщиков к данному инструменту урегулирования, чем во время пандемии», — указал представитель Сбербанка.

- «На текущий момент 65% запросов клиентов на кредитные каникулы в рамках 106-ФЗ приходятся на ипотечные кредиты. Это сопоставимые с 2020 годом цифры, тенденции на повышенный спрос не наблюдается», — сообщил представитель Россельхозбанка.

- В ВТБ за оформлением госканикул по ипотеке в этом году обращаются в 2,3 раза реже, чем за аналогичный период их действия в 2020-м.

- В апреле количество обращений заемщиков за реструктуризацией ипотечных ссуд было в восемь раз меньше, чем за аналогичный период 2020 года, отметил директор департамента по работе с просроченной задолженностью Росбанка Евгений Сеньковский. «С точки зрения клиентского поведения пока рано говорить о каких-либо негативных признаках, свидетельствующих об ухудшении ситуации», — добавил он.

- В Промсвязьбанке тоже отмечают «ровную» динамику заявок на кредитные каникулы по ипотеке.

- «Мы не можем говорить о том, что нынешний кризис затронул наших ипотечных заемщиков в большей степени, чем заемщиков по другим видам кредитования», — утверждает руководитель дирекции поддержки массовых продуктов банка «Санкт-Петербург» Наталья Гончаренко. По ее словам, распределение заявок заемщиков на кредитные каникулы в зависимости от вида ссуды «практически не отличается от пандемийного».

- Ни поток заявок, ни уровень выхода на просрочку не говорят о проблемах именно ипотечных заемщиков, подчеркивает руководитель департамента проблемных активов МСБ и РБ банка «Уралсиб» Светлана Бутылина.

- «Сейчас за каникулами обращаются именно те, кто потерял работу или у кого снизился доход. Заемщикам становится трудно обслуживать в первую очередь кредиты с большим ежемесячным платежом. Этим вызван рост обращений за каникулами по ипотечным кредитам», — замечает руководитель кластера розничного кредитования МТС Банка Иван Барсов.

Когда может быть новый пик реструктуризации кредитов

Рост спроса заемщиков на реструктуризацию свидетельствует об ухудшении качества кредитов, говорит Носова. По ее словам, из-за неустойчивой внешней среды объем кредитов «на каникулах» будет расти.

«В случае стабилизации операционной среды [это] не будет иметь существенного негативного эффекта на банки. Однако в случае затяжной неблагоприятной экономической ситуации через некоторое время может привести к повышению стоимости риска, дефолту выданных кредитов и необходимости массовой реализации банками заложенной ипотечной недвижимости», — перечисляет эксперт.

«То, что мы наблюдаем сейчас, пока еще не кризис, а лишь его предвестники», — полагает Лазарева. Она отмечает, что большинство сотрудников компаний, решивших свернуть бизнес в России, пока не потеряли работу, а находятся в простое и могут жить на накопления. По словам Лазаревой, во вторую волну за каникулами (по собственным программам банков) в основном будут обращаться заемщики, не соответствующие критериям закона.

В некоторых банках уже прогнозируют прирост заявок на реструктуризацию ссуд, хотя ситуацию в мае называют стабильной. «Количество обращений за реструктуризацией в мае даже ниже, чем во второй половине апреля, ожидаем значительный прирост в июле-августе», — отмечает Бутылина. Пока общее число заявок на каникулы существенно ниже, чем в пандемию, но постепенно оно будет расти, добавляет Сеньковский.