Обзор конкурентной среды на рынке ипотечного кредитования по итогам 10 месяцев 2016 года (краткая версия)

9 февраля 2017 состоится первое ипотечное мероприятие года

III Российский ипотечный конгресс

Анализ, прогнозы, лучшие практики, ипотечный бизнес завтрашнего дня в программе мероприятия

Результаты октября подтверждают ранее сделанный вывод о том, что на финише года сохранится стабильность ипотечного рынка. Лидеры Высшей ипотечной лиги прочно занимают свои места, последний квартал года не будет таким бурным, как в прошлые годы, а доступность ипотечного кредита с каждым годом будет возрастать.

Стабильность проявляется у всех по-разному, но можно выделить два обстоятельства:

общие результаты всего ипотечного рынка в октябре хуже, чем в сентябре, а последние три месяца заставляют задуматься о чрезмерности этой стабильности (табл. 1)

только 10 из 20 ведущих ипотечных кредиторов улучшили в октябре показатели сентября, что сравнимо с сентябрем, когда рост показали девять кредиторов.

Таблица 1. Объемы ипотечного кредитования последних месяцев

Примечания.

- Прогноз итогов года приведен на основании расчетов «Русипотеки» по программе субсидирования от 17.08.16 и по ипотечному кредитованию в целом. 11 мая по итогам первого квартала определен показатель 1,4 трлн руб. с дальнейшей небольшой корректировкой.

- Итоги года по программе субсидирования приведены с учетом дополнительных двух месяцев 2017 года, когда АО АИЖК продолжит выкупать выданные в 2016 году кредиты.

- Результат по всему рынку за 10 месяцев приведен на основе данных АО АИЖК.

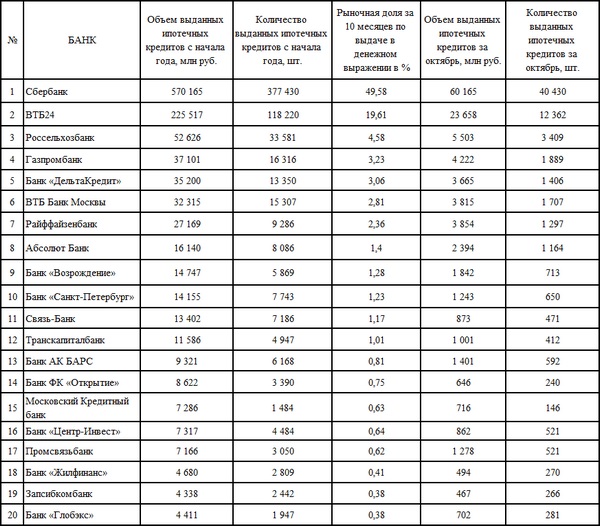

Лидеры Высшей ипотечной лиги прочно занимают свои места (табл. 2). Произошли две перемены мест: банк «Ак барс» опередил банк ФК «Открытие», а банк «Возрождение» опередил банк «Санкт-Петербург».

Газпромбанк немного увеличил отрыв от КБ «Дельтакредит», так же как и Абсолют банк, уверенно увеличивающий отрыв от своих меняющихся преследователей.

По итогам октября доля госбанков, равно как и доли топ-15, топ-20 в общей выдаче не изменились.

Таблица 2. Лидеры ипотечного рынка по итогам десяти месяцев

Абсолют банк продолжает занимать первое место среди лучших российских частных кредиторов, а состав первой пятерки изменился (табл. 3): кроме стабильно с большим отрывом занимающего четвертое место Транскапиталбанка все остальные изменили места в рейтинге.

Таблица 3. Результаты российских частных ипотечных кредиторов

А вот тройка лидеров по приросту рыночной доли не изменилась:

- ВТБ 24 — 2,32%

- Райффайзенбанк — 1,76%

- РСХБ — 1,29%

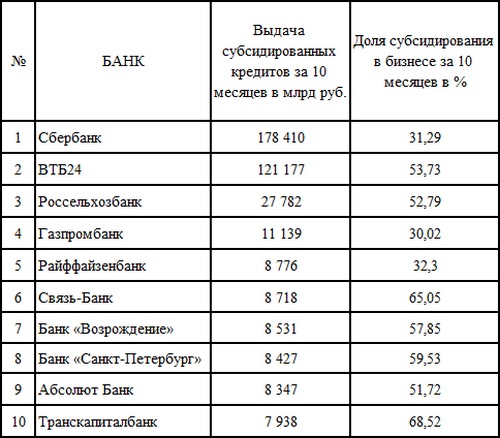

По программе субсидирования результаты очень близки, и для полной картины лидерства приведены данные первой десятки.

Таблица 4. Результаты лидеров программы субсидирования в 2016 году

Мечта любого кредитора понятна — продать много кредитов надежным заемщикам по высокой ставке. Такую мечту реализовать непросто. СМИ радостно сообщают о непрерывном снижении ставок и возврате на значения 2014 года. Казалось бы, объемы кредитования должны расти также интенсивно.

Измерим и сравним рост на примере последних месяцев. В качестве иллюстрации будем использовать данные 15 ведущих банков, формирующих 93,5% ипотечного рынка. Для оценки ставок кредитования на вторичном рынке использован «заемщик с улицы с первоначальным взносом 30% и кредитом на 15 лет».

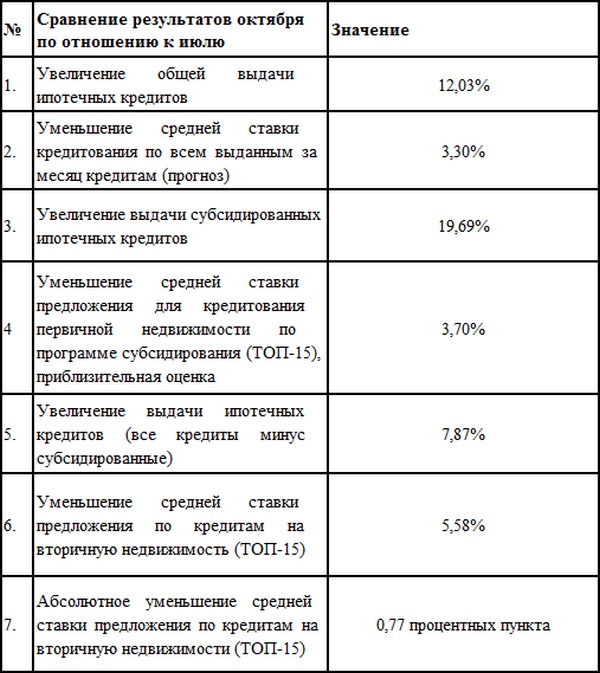

С июля по октябрь можно заметить разницу в скорости изменений параметров ипотечного рынка (табл. 5).

Таблица 5. Скорость изменений ипотечного рынка в период июль—октябрь 2016 года

Примечания.

- В текущем году подавляющий объем кредитования новостроек осуществляется по программе субсидирования. Разница между объемами общей и субсидированной выдачи близка к объему кредитования на вторичном рынке.

- Средняя ставка предложения топ-15 по программе субсидирования в ноябре — 11,36%.

Из расчетов можно сделать вывод: по всем видам кредитов относительное увеличение объемов кредитования за четыре месяца опережает относительное уменьшение ставки кредитования для рынка в целом.

Указанный вывод можно отнести к статистическому упражнению с пометкой «это любопытно».

На объемы кредитования влияет баланс между потребностью в улучшении жилья и доступностью ипотечной сделки для граждан. В рамках российского рынка власти и эксперты часто оперируют усредненными показателями. Такой подход дает неплохой результат прогнозирования на текущем уровне вовлечения населения в ипотечное кредитование. Другими словами, даже двукратный рост ежегодного объема кредитования не приведет к исчерпанию заемщиков, для которых не требуется кардинального изменения условий кредитования.

Примерно до 2021 года можно в подходах к оценкам роста ипотечного рынка и доступности кредита ничего не менять, а в дальнейшем от усреднения придется переходить к сегментации. Элементы такой сегментации можно увидеть и сейчас при вычислении доступности покупки квартир по регионам и в разделении жилья на группы.

Напомним известные факторы, влияющие на расчетную доступность приобретения жилья с помощью ипотечного кредита:

- доходы;

- стоимость квадратного метра;

- процентная ставка;

- срок кредитования;

- расчетные коэффициенты (средняя площадь квартиры, доля ежемесячного платежа в доходах).

С усредненными значениями этих показателей регулярно упражняются эксперты и определяют часть населения, которой доступен ипотечный кредит. Результаты этих упражнений попадают в правительственные программы и официальные заявления. Причем целевые ориентиры периодически меняются.

Как минимум еще два показателя не подлежат точному расчету:

- наличие необходимого первоначального взноса, именно у тех, кто нуждается в улучшении жилищных условий

- наличие подходящего жилья для тех, кто имеет финансовые возможности для приобретения в кредит

Если к этому прибавить региональный фактор, особенно в части жилья, то расчеты еще более усложнятся. Свой вклад вносит социология, которая подтверждает готовность 30–40% населения улучшать жилищные условия.

Облегчает жизнь экспертам вера в три обстоятельства.

- Экономический рост, который приведет к увеличению доходов населения. А где доходы, там и возможность платить по кредиту и через какое-то время накопления.

- Увеличение строительства нового жилья, которое и само продается, и выталкивает на продажу вторичную недвижимость.

- Способность государства справиться с неравномерностью социально-экономического развития регионов, которое прямо влияет на все факторы доступности.

Таким образом, ближайшие пять лет продолжим оперировать усредненными данными и статистическими итогами.

В проекте Высшая ипотечная лига изучается влияние различных факторов на результаты деятельности кредиторов. Попробуем, как и в случае со всем ипотечным рынком, оценить динамику изменения объемов кредитования. В отличие от точных статистических и аналитических данных следующее рассуждение демонстрирует возможности работы с усредненными данными на основе допущений.

Допущение 1. Доля программы субсидирования в общем объеме кредитования стабильна. Ежемесячные изменения у всех банков находятся в пределах 3 процентных пунктов

Допущение 2. Кредитование приобретения новостроек осуществляется в основном по программе субсидирования, а оставшийся объем кредитования приходится на вторичную недвижимость.

Допущение 3. Снижение ставок банк проводит по большинству программ одновременно, кроме изменения ставки по программе субсидирования.

Допущение 4. Разницей между ставкой предложения ипотечного кредита и ставкой выданного кредита можно пренебречь.

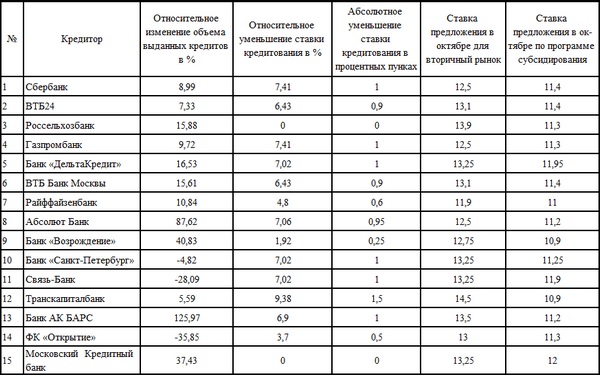

В течение июля—октября измерялись ставки для типичного продукта на вторичном рынке и объемы кредитования. С использованием доли субсидированных кредитов по итогам 10 месяцев были проведены некоторые расчеты (табл. 6).

Таблица 6. Сравнение показателей октября и июля для кредитования на вторичном рынке

Результаты полученных расчетов не могут быть использованы для оценки влияния снижения ставки кредитования на рост объемов кредитования. Но даже приблизительный расчет показывает неравномерность итогов работы банков.

Цель приведенных расчетов — продемонстрировать, что при работе с усредненными результатами довольно простые расчеты дают приемлемый результат для всего рынка, а вот для отдельных кредиторов уже сейчас необходимо будет использовать более точные модели. Это предположение будет действовать для всего ипотечного рынка после его увеличения в два раза к 2021 году.

В завершение сделаем несколько предположений.

- Последний квартал 2016 года не будет таким бурным, как в предыдущие годы.

- Каждый ипотечный год имеет особенности, которые делают малозначимыми сравнения к прошлому году, например октябрь 2016-го к октябрю 2015.

- Подтверждено отсутствие летних каникул на ипотечном рынке.

- По мере развития ипотечного рынка для его прогнозирования понадобятся боле точные модели.

- Работа конкретного кредитора зависит не только от внешних условий, но и от мастерства, что демонстрирует неравномерность результатов и делает конкуренцию еще более интересной.

- С каждым годом доступность ипотечного кредита будет возрастать. Когда-то от социально-экономического развития, а когда-то от жесткой конкуренции.

Детальное обсуждение эффективности ипотечного кредитования состоится на первом ипотечном мероприятии года — III Российском ипотечном конгрессе.

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться