01 ноября 202023:40

поделитесь с друзьями

Ипотечная телеграмма № 75. Занимательная математика. Выпуск от 1 ноября.

1319

0

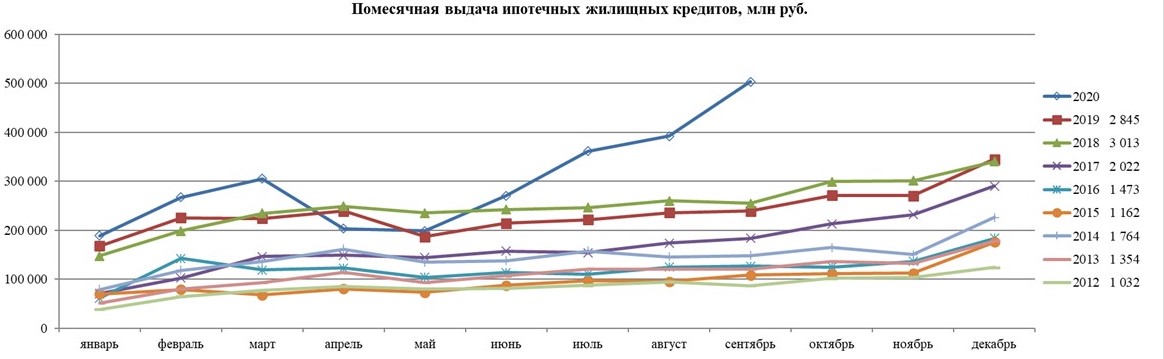

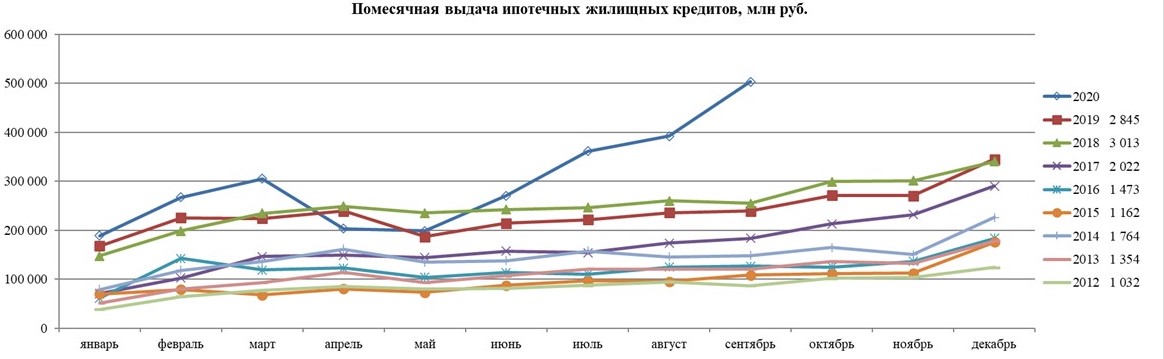

Первый пример. Период непрерывного ежемесячного прироста. Сравнение продолжительности.

В течении июня, июля, августа, сентября показаны четыре лучших результата по сумме выданных кредитов за всю истории ипотечного кредитования. Причем, каждый месяц бил рекорд предыдущего. Если рекорды продолжатся, то может получиться 7 месяцев непрерывного роста. За период с 2012 года, когда годовая выдача превышает 1 трлн рублей, было всего два года 2019 и 2017, когда 6 месяцев подряд росла ежемесячная выдача. После принятия решения о продлении льготного кредитования приобретения новостроек перестает давить ожидание завершения программы 1 ноября. Появились дополнительные 7 месяцев до 1 июля 2021 года.

Результат сравнения и прогноз. Рекорда по продолжительности непрерывного ежемесячного прироста не будет.

Результат сравнения и прогноз. Рекорда по продолжительности непрерывного ежемесячного прироста не будет.

Второй пример. Растет не только общая выдача кредитов, но и результативность почти каждого участника. Сравнение прироста в сентябре относительно августа.

Третий пример. Ставки! Стой, раз, два! Сравнение динамики средних ставок.

Сохранение ключевой ставки Банка России на прежнем уровне 4,25 % и анализ усредненной ставки предложения коммерческих банков показывает стабильность ставки кредитования. Другими словами, ставки перестали падать.

Индекс Русипотеки (клиенты без льгот, взнос – 30 %) показывает незначительные колебания, которыми можно пренебречь. Например, для кредитов на приобретение вторичной недвижимости динамика индекса выглядит так:

31.07.2020 8,74

07.08.2020 8,65

14.08.2020 8,64

21.08.2020 8,62

28.08.2020 8,62

04.09.2020 8,63

11.09.2020 8,67

18.09.2020 8,64

25.09.2020 8,64

02.10.2020 8,64

09.10.2020 8,61

16.10.2020 8,57

23.10.2020 8,59

30.10.2020 8,61

Справочно: по льготной программе кредитования новостроек ставка по выдаче составляет 5,15 %.

Вывод. Стабилизация в целом, а в частности разнонаправленность ставок – кто-то повысит, а кто-то понизит.

Четвертый пример. Стабильность лидеров. Сортировка по убыванию объёмов.

В ТОП-10 по результатам с начала года и по итогам месяца стабильно входят банки, которые иногда меняются местами, кроме Сбербанка и ВТБ.

По результатам сентября места распределились так:

1. Сбербанк

2. ВТБ

3. Россельхозбанк

4. Банк ФК Открытие

5. Альфа-Банк

6. Банк ДОМ.РФ

7. Газпромбанк

8. Росбанк

9. Промсвязьбанк

10. Райффайзенбанк

Пятый пример. Новостройки – наше всё! Сравнение зависимости общих объемов от доли кредитов на новостройки.

В период действия программы льготного ипотечного кредитования (6,5%) доля кредитов на новостройки за девять месяцев составила 36,5% от общего объема кредитования.

Банки, интенсивно работающие на первичном рынке, еще больше увеличили в своей выдаче долю новостроек.

Среди банков, имеющих 50 % новостроек в своей выдаче, по итогам 9-ти месяцев находятся следующие:

1. Кубань Кредит - 92,19 %

2. МКБ - 77,70 %

3. Банк Санкт-Петербург - 73,00 %

4. Промсвязьбанк - 57,85 %

5. Банк Уралсиб - 56,93 %

6. Металлинвестбанк - 55,81 %

7. Альфа-Банк- 55,19 %

С небольшим округлением можно учесть и Банк ФК Открытие с 49,69 %.

Шестой пример. Рефинансирование повышенного спроса. Сравнение спроса.

Лидер рефинансирования не меняется – ВТБ, которой за 9 месяцев выдал таких кредитов на 177 млрд рублей, что составляет 28 % от суммы всех выданных банком кредитов.

Долю рефинансирования чужих заемщиков в целом по банковской системе можно оценить в 14-15 %. Это практически в 3 раза больше, чем в 2019 году.

Седьмой пример.. Лимит не выбран. Лимит увеличен, срок продлен. Сравнение интенсивности работы по льготной ипотек на новостройки (6,5%).

Лимит кредитования к 1 ноября был определен в 900 млрд рублей.

К этом моменту использовано 80 % лимита кредитования.

Программа продлена до 1 июля 2021 года. Лимит еще увеличен на 950 млрд рублей до 1,85 трлн рублей на весь период действия программы.Вопрос целесообразности требует более сложного математического примера.

Восьмой пример. График сумм ежемесячных выдач.

Подавляющее большинство банков наращивает объемы кредитования от месяца к месяцу. По сравнению с августом только два банка Высшей ипотечной лиги (проект Русипотеки) не увеличили сумму выданных за месяц – Альфа банк и Банк Левобережный.

Рекордсмены сентября среди ведущих банков (ТОП-20) Банк ФК Открытие и Совкомбанк, превысившие результат августа на 38 %.

За пределами ТОП-20 ежемесячная выдача может изменяться кратно. СМП – банк прибавил 110 %, а Банк жилищного финансирования 280 %.

Рекордсмены сентября среди ведущих банков (ТОП-20) Банк ФК Открытие и Совкомбанк, превысившие результат августа на 38 %.

За пределами ТОП-20 ежемесячная выдача может изменяться кратно. СМП – банк прибавил 110 %, а Банк жилищного финансирования 280 %.

Третий пример. Ставки! Стой, раз, два! Сравнение динамики средних ставок.

Сохранение ключевой ставки Банка России на прежнем уровне 4,25 % и анализ усредненной ставки предложения коммерческих банков показывает стабильность ставки кредитования. Другими словами, ставки перестали падать.

Индекс Русипотеки (клиенты без льгот, взнос – 30 %) показывает незначительные колебания, которыми можно пренебречь. Например, для кредитов на приобретение вторичной недвижимости динамика индекса выглядит так:

31.07.2020 8,74

07.08.2020 8,65

14.08.2020 8,64

21.08.2020 8,62

28.08.2020 8,62

04.09.2020 8,63

11.09.2020 8,67

18.09.2020 8,64

25.09.2020 8,64

02.10.2020 8,64

09.10.2020 8,61

16.10.2020 8,57

23.10.2020 8,59

30.10.2020 8,61

Справочно: по льготной программе кредитования новостроек ставка по выдаче составляет 5,15 %.

Вывод. Стабилизация в целом, а в частности разнонаправленность ставок – кто-то повысит, а кто-то понизит.

Четвертый пример. Стабильность лидеров. Сортировка по убыванию объёмов.

В ТОП-10 по результатам с начала года и по итогам месяца стабильно входят банки, которые иногда меняются местами, кроме Сбербанка и ВТБ.

По результатам сентября места распределились так:

1. Сбербанк

2. ВТБ

3. Россельхозбанк

4. Банк ФК Открытие

5. Альфа-Банк

6. Банк ДОМ.РФ

7. Газпромбанк

8. Росбанк

9. Промсвязьбанк

10. Райффайзенбанк

Пятый пример. Новостройки – наше всё! Сравнение зависимости общих объемов от доли кредитов на новостройки.

В период действия программы льготного ипотечного кредитования (6,5%) доля кредитов на новостройки за девять месяцев составила 36,5% от общего объема кредитования.

Банки, интенсивно работающие на первичном рынке, еще больше увеличили в своей выдаче долю новостроек.

Среди банков, имеющих 50 % новостроек в своей выдаче, по итогам 9-ти месяцев находятся следующие:

1. Кубань Кредит - 92,19 %

2. МКБ - 77,70 %

3. Банк Санкт-Петербург - 73,00 %

4. Промсвязьбанк - 57,85 %

5. Банк Уралсиб - 56,93 %

6. Металлинвестбанк - 55,81 %

7. Альфа-Банк- 55,19 %

С небольшим округлением можно учесть и Банк ФК Открытие с 49,69 %.

Шестой пример. Рефинансирование повышенного спроса. Сравнение спроса.

Лидер рефинансирования не меняется – ВТБ, которой за 9 месяцев выдал таких кредитов на 177 млрд рублей, что составляет 28 % от суммы всех выданных банком кредитов.

Долю рефинансирования чужих заемщиков в целом по банковской системе можно оценить в 14-15 %. Это практически в 3 раза больше, чем в 2019 году.

Седьмой пример.. Лимит не выбран. Лимит увеличен, срок продлен. Сравнение интенсивности работы по льготной ипотек на новостройки (6,5%).

Лимит кредитования к 1 ноября был определен в 900 млрд рублей.

К этом моменту использовано 80 % лимита кредитования.

Программа продлена до 1 июля 2021 года. Лимит еще увеличен на 950 млрд рублей до 1,85 трлн рублей на весь период действия программы.Вопрос целесообразности требует более сложного математического примера.

Восьмой пример. График сумм ежемесячных выдач.

Девятый пример. Экстраполяция как способ прогнозирования.

По итогам августа с результатом 2,194 трлн. рублей выданных ипотечных кредитов, было предположено, что простая экстраполяция уверенно выводит на 3,5 - 3,7 трлн руб. ипотечных кредитов в 2020 году.

По итогам сентября с результатом 2, 698 трлн руб. можно говорить о 3,7-3,9 трлн руб. Голая математика дает 3,9 трлн руб.

Обсуждения

Авторизоваться

Комментарии отсутствуют

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться