Американская ипотека: две стороны одной медали

Автор: Егор Сусин,

глава Центра разработки стратегий Газпромбанка

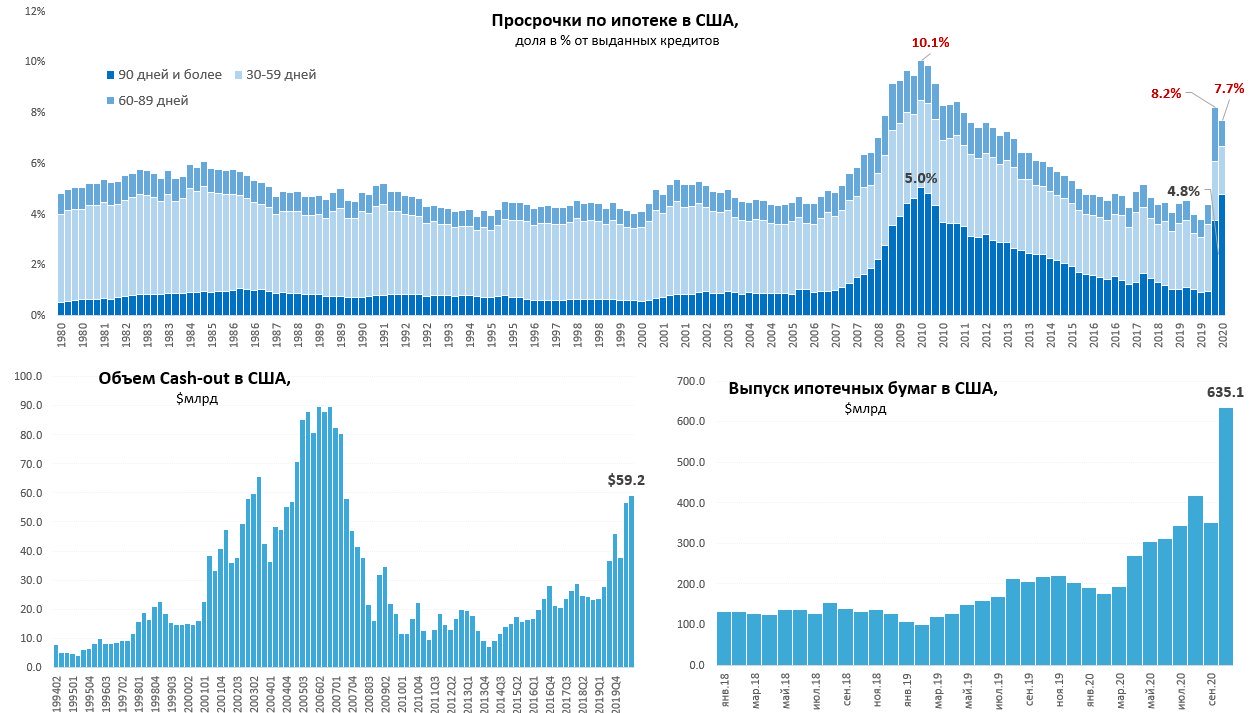

Уникальная ситуация на рынке американской ипотеки продолжает развиваться, с одной стороны, рекордно низкие ставки (но доступ к кредиту ограничен жесткими требованиями), высокий спрос на жилье и рост цен. С другой стороны, близкие к уровням кризиса просрочки по ипотеке. По данным третьего квартала общие просрочки немного снизились и составили 7.7%, но просрочки по ипотеке 90+ взлетели до 4.8%, т.е. практически до уровней ипотечного кризиса, которые составляли 5%. Мораторий на выселение до конца года действует, что позволяет ситуацию «заморозить», но в общем-то проблемы здесь так быстро не решатся, даже после завершения карантинов. При этом, инаугурация уже после завершения моратория, какие-то решения надо принимать до начала 2021 года. Если не договорятся – то совсем печаль…

Вместе с этим, идет процесс активного рефинансирования ипотеки с растущим «окэшиванием» этой самой ипотеки, что было как раз характерно для периода формирования ипотечного пузыря и схлопнулось, когда цены на жилье развернулись вниз. Сейчас, конечно, регулирование намного более жесткое и лишь треть рефинасирования идет с увеличением суммы кредита (банки ужесточили условия в кризис). Но даже в таких условиях домохозяйства увеличили объемы вывода денег их недвижимости до $55-60 млрд в квартал. Казалось бы, сумма небольшая, но нужно учитывать, что это примерно 1/2 от объема квартальных процентных расходов американцев по ипотеке. Одновременно, просто взлетел выпуска ипотечных бумаг, в октябре он вырос практически вдвое до $635 млрд (в 4 раза больше, чем средние уровни 2019 года).

В итоге рынок раздвоился на тех, кто торопится купить/рефинансировать по низкой ставке, частично проедая прирост цен (+те, кто может купить пока ставка низкая) и тех, кто сидит и ждет выселения, если общий запрет на выселение не продлят … выход из этой конструкции простым вряд ли будет.