Банк «Дом.РФ» не справился с потоком желающих рефинансировать ипотеку

Потенциальные клиенты банка «Дом.РФ» стали жаловаться, что не могут заключить кредитные договоры после одобрения рефинансирования ипотеки. Они рассчитывали на сниженную ставку по акции, но спрос оказался слишком велик.

В конце февраля клиенты, желающие рефинансировать ипотеку в банке «Дом.РФ», стали массово жаловаться на затягивание сделок. Как следует из отзывов ипотечных заемщиков на портале banki.ru, они заинтересовались новогодним предложением кредитной организации по рефинансированию. 4 декабря банк «Дом.РФ» сообщил о временном снижении ставок по разным ипотечным программам, до 28 февраля ставка по рефинансированию взятой в другом банке ипотеки начиналась от 7,1%. По условиям акции потенциальный заемщик должен был до этого срока подать заявку на новый кредит, получить одобрение, собрать необходимые документы и заключить новый кредитный договор.

Часть клиентов не смогли выполнить финальный этап — закрыть сделку. Как отмечается в отзывах, ипотечные менеджеры «Дом.РФ» не выходили на связь с потребителями, а специалисты call-центра не давали пояснений. На одной из веток форума представитель банка сообщил, что клиенты, которые обращались за рефинансированием в конце января, уже не могут рассчитывать на сниженную ставку из-за значительного потока заявок. «Сделки назначаются при формировании графика по очереди. Действительно, некоторые сделки уже попадают на март», — прокомментировал он.

Специалист call-центра подтвердил корреспонденту РБК высокую загруженность менеджеров «Дом.РФ», занимающихся рефинансированием. «В Москве в феврале, когда действовала акция 0,5 процентного пункта скидки, сделки были записаны уже на март. Даже те, кто подпадал под эту акцию, физически не могли заключить сделку до конца акции», — сказал он, добавив, что такие клиенты больше не могут рассчитывать на акционную ставку.

В банке «Дом.РФ» не ответили на вопрос РБК о доле клиентов, которые получили одобрение, но не смогли заключить сделки рефинансирования в период акции. Директор ипотечного бизнеса банка Игорь Ларин сообщил, что в рамках новогодней акции было заключено около 5 тыс. сделок на 13,5 млрд руб. По его словам, спрос на акцию был высоким. «Банк в индивидуальном порядке рассматривает каждый случай отказа или невыхода на заключение кредитного договора», — отметил Ларин, добавив, что банк видит «большой потенциал для дальнейшего прироста ипотечного портфеля банка» за счет программы рефинансирования. «Уже сейчас мы разрабатываем новые предложения по рефинансированию, которыми смогут воспользоваться наши клиенты, не успевшие оформить кредит до завершения новогодней акции», — пообещал он.

Во сколько обходится подготовка к рефинансированию

Жалобы клиентов на затягивание процедуры рефинансирования, как правило, стандартные, говорит руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева: «Граждане говорят о том, что сотрудники банков в бюрократическом порыве заставляют по несколько раз переделывать документы или «пропадают» после одобрения рефинансирования. Позже выясняется, что бюджет программы или акции исчерпан и рефинансироваться по льготной ставке уже не получится — приходится брать то, что дают, если вообще что-то предлагают взамен». Она допускает, что банк «Дом.РФ» мог выбрать неверную маркетинговую стратегию, не учел, «какой ажиотажный спрос она может вызвать, и есть ли ресурсы на удовлетворение этого спроса — как бюджетные, так и кадровые».

По словам Лазаревой, основной минус для потребителей в такой ситуации — потеря времени и денег, потраченных на оформление необходимых документов. «В масштабах финансового рынка стоимость справок и оценки жилья, необходимых для процедуры рефинансирования, незначительна. Но для отдельно взятой семьи, особенно с учетом происходящего в экономике в прошлом году, дорога каждая копейка. Именно поэтому люди стараются снизить кредитное бремя», — подчеркивает она.

Затраты на сбор комплекта документов для рефинансирования в среднем составляют около 20 тыс. руб., оценивает директор банковских рейтингов НРА Константин Бородулин. По его словам, на фоне потенциальной экономии от уменьшения процентной ставки в результате рефинансирования это не так много. Тем не менее потенциальные затраты заемщиков могут быть выше, предупреждает эксперт: «Помимо самой ставки необходимо учитывать и сумму страховых платежей, а также убедиться в возможности возврата части данной суммы при досрочном закрытии ипотечного кредита».

Внимание надо обратить и на то, чтобы оба кредита (первоначальный и рефинансируемый) имели целевое назначение именно как ипотечные, добавляет Бородулин: в этом случае не будет вопросов при получении налогового вычета. Кроме того, до момента оформления закладной на новый банк может взиматься повышенная процентная ставка (на 1–2 п.п.).

Сохранился ли спрос на рефинансирование

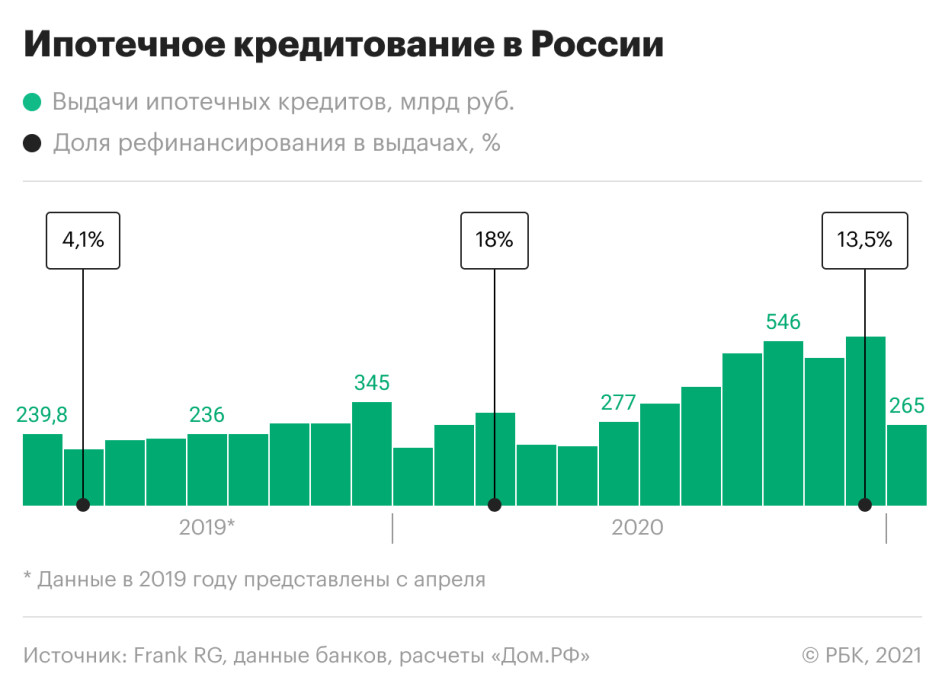

В 2020 году российские банки одобрили рекордный объем ипотеки — 1,7 млн кредитов почти на 4,3 трлн руб., оценивали аналитики «Дом.РФ». Доля рефинансирования в выдачах выросла на 6,9 п.п. и достигла 13,7%. Этой опцией воспользовались 234 тыс. российских семей.

12 февраля Банк России в очередной раз сохранил ключевую ставку на уровне 4,25% годовых, но глава ЦБ Эльвира Набиуллина заявила, что цикл смягчения денежно-кредитной политики завершен. Аналитики тогда допускали, что решение регулятора в ближайшие месяцы скажется на ставках по кредитам и депозитам.

«Ставки по ипотечным кредитам, скорее всего, больше не будут снижаться, что в целом создает благоприятные условия для принятия решения о рефинансировании», — говорит младший директор по банковским рейтингам «Эксперт РА» Ксения Якушкина. Перекредитование имеет смысл, когда основная «часть платежей по кредиту еще представляет собой начисленные проценты», предупреждает она.

Окончание цикла снижения ключевой ставки увеличит спрос на рефинансирование со стороны заемщиков, считает Бородулин. «К середине 2021 года на фоне завершения программы льготной ипотеки или ее продления только в определенных регионах страны (такой вариант предлагает ЦБ. — РБК) общий уровень ипотечных ставок будет иметь предпосылки для роста», — добавляет он.

Cредневзвешенные предложения банков по ставкам рефинансирования ипотеки сейчас находятся на исторически низком уровне — менее 7,9%, напоминает старший аналитик рейтингового агентства НКР Егор Лопатин. «Учитывая окончание цикла снижения ставок, спрос со стороны заемщиков на рефинансирование может оказаться значительным, однако, вероятнее всего, его масштабы будут несколько ниже 2020 года, когда каждый седьмой кредит был выдан на рефинансирование на фоне рекордного падения ставок», — указывает он.

Что говорят крупные банки

- Сбербанк видит «стабильный спрос на рефинансирование ипотеки», говорит его вице-президент и директор дивизиона «ДомКлик» Николай Васев. Его доля от общих выдач Сбербанка составляет около 3%.

- В феврале рефинансирование заняло треть от общего числа выданных ипотечных кредитов, сообщил РБК представитель ВТБ, — этой опцией воспользовались около 8 тыс. человек на сумму 17 млрд руб.: «Интерес клиентов к рефинансированию сохраняется на уровне аналогичного месяца прошлого года (+4 п.п.), что вызвано рекордно низким текущим уровнем ставок по ипотеке». «В этом году, по нашим оценкам, спрос на этот продукт сохранится, но уже не будет столь агрессивным, так как высокий спрос на этом рынке в 2020 году был обеспечен рекордным снижением ставок и общим «бумом» ипотеки. Существенная часть заемщиков уже воспользовались благоприятной ситуацией и переоформили свои кредиты на новых условиях», — добавил он, уточнив, что «потенциал рынка рефинансирования еще не полностью исчерпан».

- «Во второй половине февраля мы наблюдали снижение числа заявок по рефинансированию ипотеки на 18% по сравнению с первой», — сказал представитель Газпромбанка, отвечая на вопрос о реакции потребителей на изменение политики ЦБ.

- Всплеска заявок на рефинансирование не было, хотя доля таких кредитов в выдачах по-прежнему высокая — около 45%, отметил руководитель направления по развитию ипотечного кредитования Райффайзенбанка Антон Красильников.

- В Московском кредитном банке не раскрыли данные о выдачах ссуд на рефинансирование, но подчеркнули, что такая опция — лучший способ снизить долговую нагрузку заемщика.

- Клиенты, которые рефинансировали ссуды, изначально брали кредиты, когда ставки были выше на 2–3 п.п., а сейчас оснований для роста заявок на рефинансирование нет, считает директор департамента розничных продуктов Абсолют Банка Виталий Костюкевич.

- В остальных банках из топ-15 по ипотечному портфелю не ответили на запросы РБК.