Банки начали предлагать ипотеку на полвека: стоит ли брать?

Россиянам начали предлагать ипотеку на 50 лет. То есть можно оформить жилищный кредит с наступлением совершеннолетия и расплатиться аккурат к наступлению пенсионного возраста (если пенсии, конечно, не отменят). Мы разбирались в плюсах и минусах этого долгоиграющего инструмента.

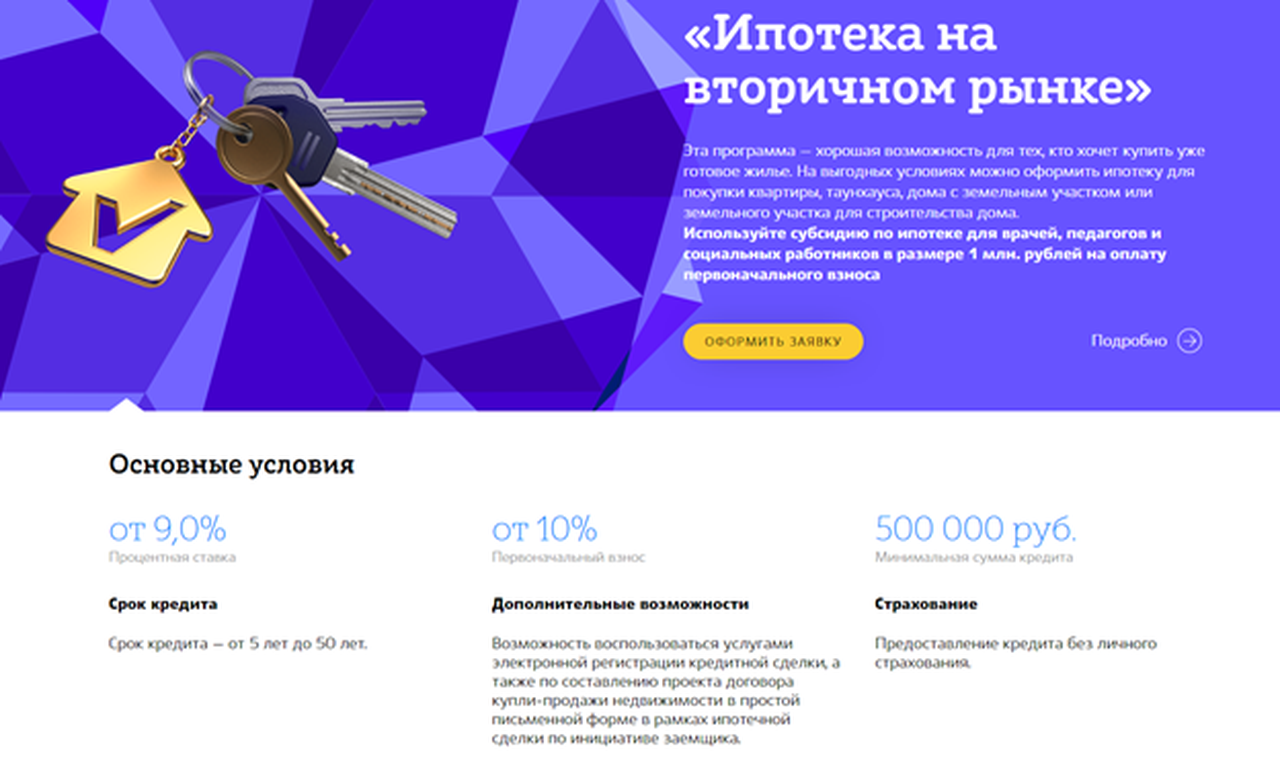

Условия банков

- срок кредита – от 5 до 50 лет

- возраст заёмщика на момент погашения кредита – не более 80 лет

- сумма кредита – от 500 тыс. рублей

- ставка от 9% – на вторичное жильё и для рефинансирования, от 11% – для коммерческой и другой нежилой недвижимости

В условиях указывается, что страхование жизни не является обязательным и не влияет на размер ставки. Однако, судя по практике, когда дело доходит до оформления, банки находят аргумент убеждения в необходимости страховки.

Оформление жилищных кредитов на длительный срок – новый инструмент для России, но не для мирового рынка. К примеру, у граждан Швейцарии есть возможность оформить пожизненную ипотеку (до ста лет), финансовые обязательства по которой переходят по наследству.

Плюсы и минусы долгоиграющей ипотеки

Так, при сумме кредита 10 млн рублей и ставке в 9% ежемесячный платёж составит 90 тыс. рублей при сроке кредита в 20 лет и 75,8 тыс. рублей – при сроке в 50 лет. То есть платить нужно на 30 лет дольше, при этом ежемесячный платёж будет ниже всего на 16%.

«Минус этого продукта – значительная переплата в виде процентов. Ипотечные платежи так устроены, что вначале бо́льшую часть платежа составляют проценты, а меньшую часть – погашение основного долга. Думаю, это всё же останется нишевым продуктом, который в какой-то момент позволит людям снизить ежемесячный платёж за счёт длинного срока и всё же получить эту ипотеку», – сказал «Абзацу» замдиректора Национального центра финансовой грамотности Сергей Макаров.

Сумма переплаты действительно поражает. За 20 лет погашения при тех же параметрах кредита общая сумма долга составит 21,6 млн рублей, из которых 11 593 424 – проценты банку. Если гасить ипотеку 50 лет, то общая сумма долга вырастет до 45,5 млн рублей, из которых банк попросит в качестве вознаграждения 35,5 млн, то есть 78% от суммы кредита будут составлять проценты.

«Действительно, в последнее время увеличиваются сроки ипотечных кредитов. Если 15 лет назад кредиты выдавались на 10-15 лет, потом появились кредиты на 20, 25, 30, 35 и теперь уже 50 лет. Уменьшаются ипотечные платежи, и ипотека становится как будто более доступна. Но проблема в том, что переплата превышает стоимость недвижимости в разы», – сказал «Абзацу» член совета Гильдии риэлторов Москвы Роман Вихлянцев.

Эксперты считают, что главными потребителями такого банковского продукта могут стать те клиенты банков, кому не одобрят жилищные кредиты на меньший срок из-за невысокого дохода.

Досрочное погашение

«Если вы быстро закроете такую ипотеку, то процентов вы заплатите не много, а если будет платить с 18 до 68 лет, то есть фактически до пенсии, то процентов накапает много. Если при обычной ипотеке вы две-три стоимости квартиры переплачиваете, то здесь будет и четыре, и пять, и шесть», – сказал «Абзацу» замдиректора Национального центра финансовой грамотности Сергей Макаров.

Согласен с коллегой и член совета Гильдии риэлторов Москвы Роман Вихлянцев. По его мнению, важно, не на какой срок люди берут, а за какой они его гасят.

«Если вы посмотрите на средний срок, насколько быстро люди гасят ипотеку, то вы увидите, что срок часто не превышает 10 лет. Часто люди стремятся к более долгосрочным кредитам, потому что это уменьшает платежи и позволяет выбирать стратегию досрочного погашения, когда есть деньги. Думаю, этот продукт будет востребованным на рынке», – считает Роман Вихлянцев.

То есть долгоиграющая ипотека имеет право на существование, но, подписываясь на такой кредит, важно придерживаться дисциплины. К примеру, взять себе за правило: при обязательном платеже в 20 тысяч рублей в месяц ещё столько же погашать досрочно. В противном случае спасибо скажет не бюджет семьи, а банк.