Точно вверх: банки ожидают роста ключевой ставки до 7%

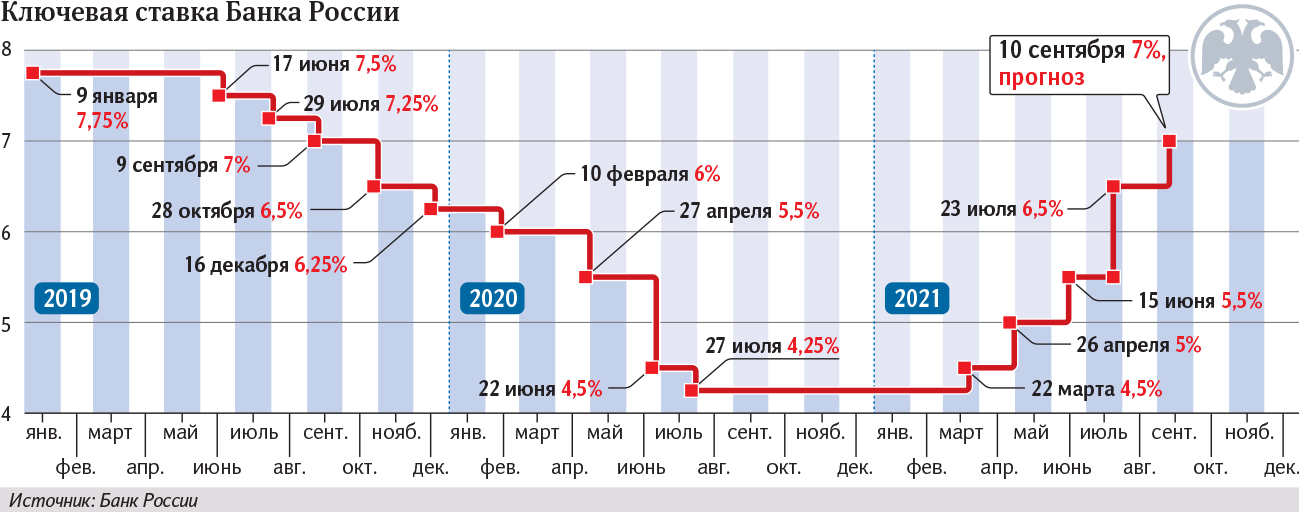

Крупнейшие банки ожидают дальнейшего повышения ключевой ставки на заседании ЦБ 10 сентября, следует из консенсус-прогноза «Известий»: большая часть аналитиков склоняется к шагу в 0,5 п.п. — сразу до 7%. К концу августа годовая инфляция поднялась до пятилетнего максимума в 6,8%, что требует агрессивной денежно-кредитной политики. В соответствии с консенсус-прогнозом к концу года рост цен стабилизируется в диапазоне 6,3–6,5%, а ключевая ставка зафиксируется на уровне 7–7,25%. Вслед за этим вверх пойдет стоимость основных банковских продуктов: проценты по вкладам ожидаются на уровне 6,5%, по ипотеке — 9,5%.

Вопрос шага

В пользу дальнейшего повышения ключевой ставки 10 сентября высказались 11 из 13 опрошенных «Известиями» аналитиков. Только в Абсолют Банке и в УБРиР ожидают, что ЦБ возьмет паузу и сохранит ставку на уровне 6,5%. Четверо экспертов убеждены, что показатель увеличат сразу на 0,5 п.п., еще трое уверены в повышении на 0,25 п.п. Оставшиеся четверо считают оба этих сценария равновероятными. На предыдущем заседании в июле регулятор сделал шаг в сторону увеличения сразу на 1 п.п.

Тогда же Банк России заявлял и о потенциале дальнейшего повышения ключевой ставки, напомнил главный аналитик Совкомбанка Михаил Васильев. Он добавил, что накануне зампред ЦБ Алексей Заботкин повторил сигнал и не стал корректировать рыночные ожидания, которые склоняются к подъему ставки на 0,25 п.п.

— Кроме того, инфляция остается на повышенных уровнях и продолжает отдаляться от целевых 4%. В июле рост потребительских цен, по данным Росстата, составил 6,5% год к году. К концу августа годовая инфляция, по нашим оценкам, поднялась до пятилетнего максимума в 6,8%. Проинфляционными факторами являются разовые выплаты пенсионерам и военным объемом почти 500 млрд рублей, а также ожидаемое увеличение бюджетных расходов на инфраструктурные проекты, которые будут финансироваться за счет ФНБ, — отметил Михаил Васильев.

В такой ситуации ЦБ должен действовать опережающими темпами и закладывать в ключевой ставке некую премию к ожидаемой инфляции, считает руководитель инвестиционного блока МТС Банка Глеб Сорокин. Он полагает, что до конца года ставка должна быть повышена минимум до 7%, что уже закладывается в рыночные ожидания. При этом в преддверии предстоящих выборов в Госдуму ЦБ может действовать осторожно.

С другой стороны, повышение показателя сразу до 7% позволит стабилизировать инфляционные ожидания экономических агентов — населения, инвесторов, менеджеров предприятий, подчеркнул старший аналитик «МКБ Инвестиции» Антон Старцев. Такой шаг, по его мнению, будет достаточно агрессивным, чтобы позволить регулятору в дальнейшем взять паузу в цикле ужесточения денежной политики.

В сентябре сочетание социальных выплат и сохранение повышенного спроса на непродовольственные товары приведет годовую инфляцию к уровню 7%, ожидает начальник аналитического управления банка «Зенит» Владимир Евстифеев. В начале осени рост цен прибавит еще 0,1% на еженедельной основе, а концу первого месяца может ускориться до 0,2–0,25% неделя к неделе, прогнозируют в Национальном рейтинговом агентстве (НРА).

На седьмом пункте

Дезинфляционный тренд начнется в этом году, но сместится к ноябрю, полагают в Райффайзенбанке. К концу года, согласно консенсус-прогнозу «Известий», рост цен составит 6,3–6,5%. С октября прогнозируется устойчивое снижение инфляции: будет набирать силу влияние более жесткой монетарной политики ЦБ, а также завершится действие низкой статистической базы 2020 года, пояснил главный аналитик ПСБ Денис Попов. В «Хоум Кредите» ожидают, что ключевая ставка к концу года будет на уровне 7–7,25%.

Ставки по ипотеке первыми реагируют на процентную политику ЦБ, а затем идет изменение стоимости депозитов, рассказал старший экономист инвестбанка «Синара» (входит в группу СКБ-банка) Сергей Коныгин. Он добавил, что ставки по кредитам в меньшей степени реагируют на динамику ключевой под влиянием внутренних требований банков.

— ЦБ является кредитором последней инстанции, он влияет через ставку на стоимость денег в стране в целом, так что ставки вырастут везде. Мы ожидаем роста депозитных ставок до 6,5% в топ-10 банках. Но дальше будет закладываться цикл снижения ставки, поэтому рыночные игроки вполне могут перестать следовать за действиями ЦБ, если инфляция развернет свой тренд. Фондовый же рынок торгуется на ожиданиях, поэтому здесь уже большая часть учтена в котировках, — разъяснил управляющий активами «БКС Мир инвестиций» Андрей Русецкий.

При прогнозируемом росте ключевой до 7% в сегменте розничного банковского кредитования ставки могут вырасти в среднем до 9,5% по ипотеке, по автокредитованию — до 14,5%, по потребительскому кредитованию (зависит от типа займа) — от 14,5 до 22%, следует из отчета НРА. В сегменте корпоративного кредитования нефинансовых организаций средний уровень ставок ожидается в диапазоне от 7,5 до 9%.

В «Тинькофф Инвестициях» отметили, что более высокие процентные ставки будут способствовать сберегательной модели поведения населения, сокращая инфляционное давление.