Банки увеличили частоту отказов по кредитам после начала мобилизации

Российские банки стали менее охотно давать заемщикам в долг после 21 сентября, сообщили в «Скоринг Бюро». Уровень одобрения заявок снизился во всех сегментах кредитования, но сильнее всего — в ипотеке.

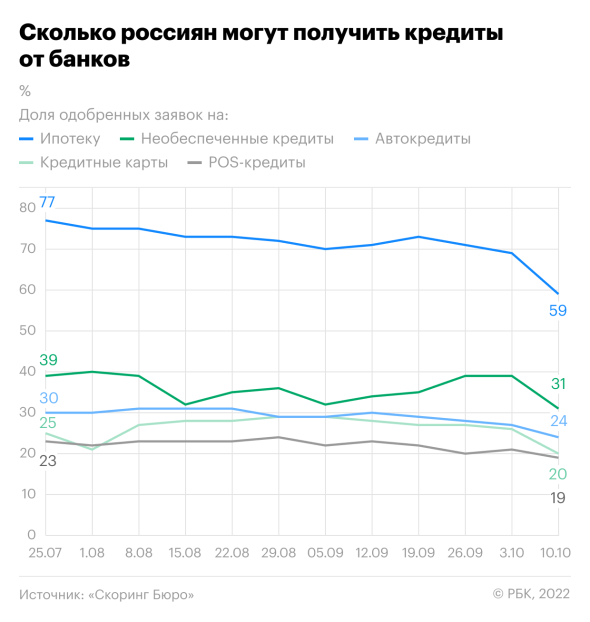

После объявленной в России частичной мобилизации банки нарастили частоту отказов по заявкам на кредиты, следует из статистики бюро кредитных историй (БКИ) «Скоринг Бюро» (ранее называлось «Эквифакс» и принадлежало американской группе Equifax). По данным БКИ, которые изучил РБК, уровень одобрения кредитных заявок (approval rate, AR — процент удовлетворенных заявок от общего количества поступивших, обратная величина доли отказов. — РБК) на ипотеку к 10 октября достиг 59,1%, упав за три недели после замера 19 сентября на 13,7 процентного пункта. Основное снижение — почти на 10 п.п. — пришлось уже на начало октября, до этого еженедельное изменение показателя не превышало 2 п.п. Негативная динамика AR, хотя и менее заметная, наблюдалась и в других сегментах кредитования:

- в кредитах наличными доля удовлетворенных запросов от клиентов по сравнению с 19 сентября сократилась на 4 п.п., до 31%;

- в кредитных картах за тот же период — на 7 п.п., до 20%;

- в POS-кредитах — на 3 п.п., до 19%;

- в автокредитах — на 5 п.п., до 24%.

Еженедельные замеры AR «Скоринг Бюро» ведет с конца июля этого года, но у БКИ есть статистика среднемесячного значения этого показателя. Согласно ей, уровень одобрения заявок на ипотеку, необеспеченные ссуды и POS-кредиты на 10 октября оказался на минимуме с марта 2022 года. По автокредитам и кредитным картам были достигнуты исторически низкие уровни.

Еженедельные замеры approval rate пока не отражают полной картины, поскольку не все анкеты на получение кредитов могли быть обработаны кредиторами, говорит гендиректор «Скоринг Бюро» Олег Лагуткин. Тем не менее снижение по итогам октября будет, но, возможно, менее значимое. По словам Лагуткина, основной причиной снижения уровней одобрения стала «переоценка кредиторами ожидаемых рисков с учетом влияния всех внешних факторов».

Почему банки стали жестче относиться к заемщикам

В ВТБ, Совкомбанке, Почта Банке, Уральском банке реконструкции и развития (УБРиР) и крымском РНКБ сообщили, что не пересматривали подходы к оценке потенциальных заемщиков. В Альфа-банке указали, что «изменение риск-процедур — конфиденциальная информация, ее не представляется возможным разглашать». Директор департамента розничных рисков банка «Зенит» Александр Шорников сказал, что кредитная организация вносила «ограниченную корректировку риск-политики в период неопределенности в отношении мер поддержки граждан». Он связал это с началом частичной мобилизации и ростом ставок на рынке. Зампред правления Азиатско-Тихоокеанского банка Сергей Капустин отметил, что АТБ «незначительно ужесточил процедуры принятия решений, основываясь на экспертной оценке», тоже на фоне частичной мобилизации. Остальные банки из топ-30 не ответили на запрос РБК.

По словам Шорникова, изменение уровня одобрения кредитов в целом по рынку связано не только с ограничениями из-за мобилизации. Причина — реакция самих клиентов на рыночную ситуацию. Он напоминает, что в условиях неопределенности наиболее консервативные и платежеспособные заемщики, как правило, откладывают получение кредитов.

«В последние дни в АТБ наблюдается некоторое ухудшение качества кредитного потока клиентов — предполагаю, что наиболее платежеспособные заемщики отличаются большей осторожностью... в то время как среди менее платежеспособных клиентов кредиты остаются востребованными», — замечает Капустин.

Причиной снижения AR может быть не только мобилизация, но и рост числа выезжающих за пределы России — это затронуло «даже больший процент потенциальных и фактических заемщиков», говорит руководитель группы рейтингов финансовых институтов АКРА Валерий Пивень. По его словам, банки не до конца могут оценить, «каких групп населения касаются происходящие события», поэтому ограничивают выдачи по всему спектру кредитных продуктов.

В период неопределенности финансовое планирование со стороны заемщиков в целом ухудшается — увеличивается уровень импульсивных факторов спроса на заемные средства, и банки учитывают это, отмечает управляющий директор «Эксперт РА» Юрий Беликов: «Например, некоторые граждане могли пытаться взять потребительские кредиты на финансирование расходов, связанных с выездом за рубеж, но очевидно, что перспективы возврата таких займов непрозрачны». Рост отказов по ипотеке аналитик связывает не только с ростом кредитных рисков, но и с дефицитом долгосрочного устойчивого фондирования в банках. «В конце сентября — начале октября снова наблюдался всплеск изъятий средств с банковских счетов. Он был несопоставим с событиями весны этого года, но оказался достаточным для того, чтобы банки экономили ликвидность и не допускали ухудшения сбалансированности активов и пассивов по срокам на длинном горизонте», — объясняет Беликов.

Объем наличных денег в обращении увеличился в период с 21 сентября по 17 октября на 940 млрд руб., следует из статистики ЦБ. Кредитные организации также увеличивали задолженность перед Банком России: требования регулятора к участникам рынка в отдельные даты достигали 1,7 трлн руб. — максимального уровня с середины июня.

Станут ли банки лояльнее к заемщикам перед Новым годом

Кредиторы смягчат риск-политику, как только данных по качеству новых выдач станет больше, считает Пивень. Беликов тоже допускает оживление на кредитном рынке.

«Часть выехавших за рубеж кредитоспособных граждан вернется в Россию и поддержит спрос, как это уже было весной и летом. В пользу восстановления уровня одобрения заявок на стороне банков должна сработать ожидаемая стабилизация их ресурсной базы», — говорит он, замечая, что восстановление выдач до рекордных уровней 2020–2021 годов маловероятно.

- «К концу октября мы ожидаем рост сделок в рамках жилищного кредитования: рынок адаптируется, клиенты брали паузу, но сейчас, со стабилизацией ситуации, прогнозируется выравнивание спроса. В период с октября по декабрь число ипотечных сделок традиционно показывает существенный рост, но в этом году тренд может быть не так сильно выражен», — отмечает представитель УБРиР.

- Шорников тоже допускает, что в декабре рынок может восстановиться до уровней августа—сентября этого года, если внешнеполитическая напряженность снизится, а стоимость привлечения ресурсов для банков будет стабильной.

- «Смягчение риск-политик можно ожидать весной, если по факту мы увидим, что наши прогнозы оказались слишком консервативными», — говорит Капустин.