Скоро почти треть доходов россиян должна будет пойти на погашение кредитов

Отношение долга российских домохозяйств к денежным доходам достигло исторического максимума и составило почти 30%. Таковы экспертные оценки на основе статистики. В других странах долговая нагрузка на население, как правило, в разы выше, а ближе всего к России по этому показателю разве что Венгрия, Латвия, Литва. Но эксперты предупреждают: дальнейшее увеличение долгового бремени россиян может привести вовсе не к разогреву, а к затуханию потребительской активности. Долги придется возвращать в ущерб другим тратам в условиях стагнации реальных доходов.

V РОССИЙСКИЙ ИПОТЕЧНЫЙ КОНГРЕСС

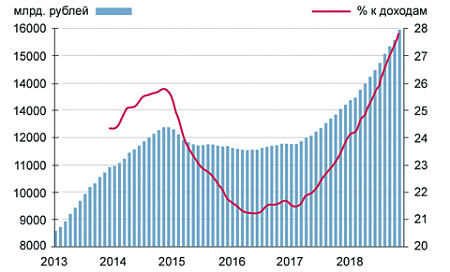

Долг домохозяйств и обслуживающих их некоммерческих организаций достиг в ноябре 2018-го 15,9 трлн руб., сообщает Центробанк (ЦБ). В годовом выражении долговая нагрузка выросла более чем на 22%.

А денежные доходы населения без учета инфляции выросли, по Росстату, за январь–ноябрь 2018-го лишь на 3,6% в годовом выражении. При этом рост реальных доходов (с учетом инфляции) был близок к нулю.

Накопленным итогом за последние 12 месяцев совокупные денежные доходы населения составили около 57 трлн руб., сообщил в своем обзоре директор аналитического департамента «Локо-Инвест» Кирилл Тремасов. «Отношение долга к доходам за последние 12 месяцев достигло нового исторического максимума – 27,84%», – подсчитал экономист.

И тенденция такова, что скоро это отношение может достичь 30%, а затем и превысить этот уровень.

В других странах долговая нагрузка на население значительно, как правило в разы, выше. Из-за различий в методологии цифры могут отличаться, однако и в статистике Организации экономического сотрудничества и развития (ОЭСР), и в отчетах Евростата ближе всего к России по долговой нагрузке на население оказались Венгрия, Латвия и Литва. По оценке ОЭСР на 2017 год, в этих странах соотношение долгов домохозяйств и их доходов составляло от 43 до 48%. А по данным Евростата на тот же год – от 33 до 36%. Самый высокий показатель долговой нагрузки у Дании: по ОЭСР – 280%, а по Евростату – почти 241%.

Долг домохозяйств по отношению к доходам населения РФ. Источник: телеграм-канал MMI

Многие страны Западной и Северной Европы, а также США, Япония, Южная Корея и др. отличаются очень высокой долговой нагрузкой на домохозяйства. Но там этот факт не вызывает ни у кого особой паники. Одновременно с этим в ряде стран Восточной Европы, а также в России рост долговой нагрузки на население воспринимается как опасная тенденция.

Например, как сообщил «НГ» партнер FinExpertiza Serbia Сава Лукич, «в Сербии население «перекредитовано» – долговая нагрузка на домохозяйства высокая». «Это не только наша беда. Похожую ситуацию мы видим и у наших соседей во всех так называемых переходных экономиках Восточной Европы: в Черногории, Хорватии, Румынии», – перечисляет эксперт.

По его словам, «люди воспринимают банковские займы как легкие, доступные деньги». «Я считаю, что корень этого зла – в низком уровне финансовой грамотности населения, и банки извлекают из этого максимальную выгоду», – поясняет Лукич.

Он продолжает: в странах Западной Европы люди тоже охотно кредитуются. «Однако доход у граждан выше, а ставки по кредитам ниже, поэтому общий фон на кредитном рынке гораздо более спокойный, – говорит Лукич. – Кроме того, банковские займы – это важная часть их культуры. В Германии, Италии, Франции четыре-пять поколений берут кредиты в банках, а мы в Восточной Европе – первое, в лучшем случае второе поколение, получившее доступ к такой возможности. Мы до сих пор учимся с этим жить, и эта наука дается непросто».

Говоря о России, опрошенные «НГ» эксперты указывают на относительно низкий показатель долговой нагрузки, но уточняют, что его дальнейший рост чреват проблемами.

Если уровень долговой нагрузки начнет стремительно расти, «это может привести к увеличению числа банкротств среди физических лиц, росту бедности и т.д.», предупреждает замдиректора информационно-аналитического центра «Альпари» Анна Кокорева. «Если раньше имеющихся средств хватало, то из-за инфляции и обвала рубля ситуация изменилась, люди вынуждены занимать, чтобы поддерживать привычный образ жизни», – добавляет эксперт.

По прогнозу аналитика компании «Солид» Вадима Кравчука, рост розничного кредитования в России продолжится, однако не такими быстрыми темпами, как в последние годы. Как говорит эксперт, «отрицательными последствиями столь активного роста долговой нагрузки будет снижение общего уровня жизни населения и ухудшение потребительской активности в будущем». Но говорить об угрозе кредитного кризиса в России по примеру ипотечного в США пока нет оснований, добавляет Кравчук.

«Своевременное распознавание кредитного «пузыря» регулятором способствует минимизации негативных последствий в случае потери платежеспособности подавляющего большинства домохозяйств», – уточняет аналитик компании «Фридом Финанс» Анастасия Соснова.

В пресс-службе Центробанка сообщили «НГ», что при оценке долговой нагрузки домохозяйств регулятор принимает во внимание в том числе такой показатель, как отношение плановых платежей по кредитам к доходам населения. «Значимый рост данного показателя отмечался только в 2018 году: за 12 месяцев увеличение на 0,8 процентных пункта, до 8,4% на 1 октября 2018 года», – поясняет ЦБ.

«При сохранении текущих темпов роста долговая нагрузка населения в течение следующего года может превысить максимальный уровень, наблюдавшийся в 2014 году (9%), – продолжают в пресс-службе ЦБ. – Рост долговой нагрузки населения повышает подверженность кредитных портфелей банков макроэкономическому шоку и обусловливает необходимость накопления банками соответствующих буферов капитала».

«В связи с этим Банк России повысил надбавки к коэффициентам риска по потребительским кредитам, выданным после 1 апреля 2019 года, – сообщил регулятор. – Кроме того, с 1 октября 2019 года банки будут обязаны при выдаче кредитов физическим лицам рассчитывать показатель долговой нагрузки заемщика, учитывающий его обязательства по всем кредитам. В зависимости от значений показателя долговой нагрузки могут быть установлены надбавки к коэффициентам риска. Данный инструмент может быть использован для ограничения рисков роста долговой нагрузки населения и увеличения запаса капитала банков».