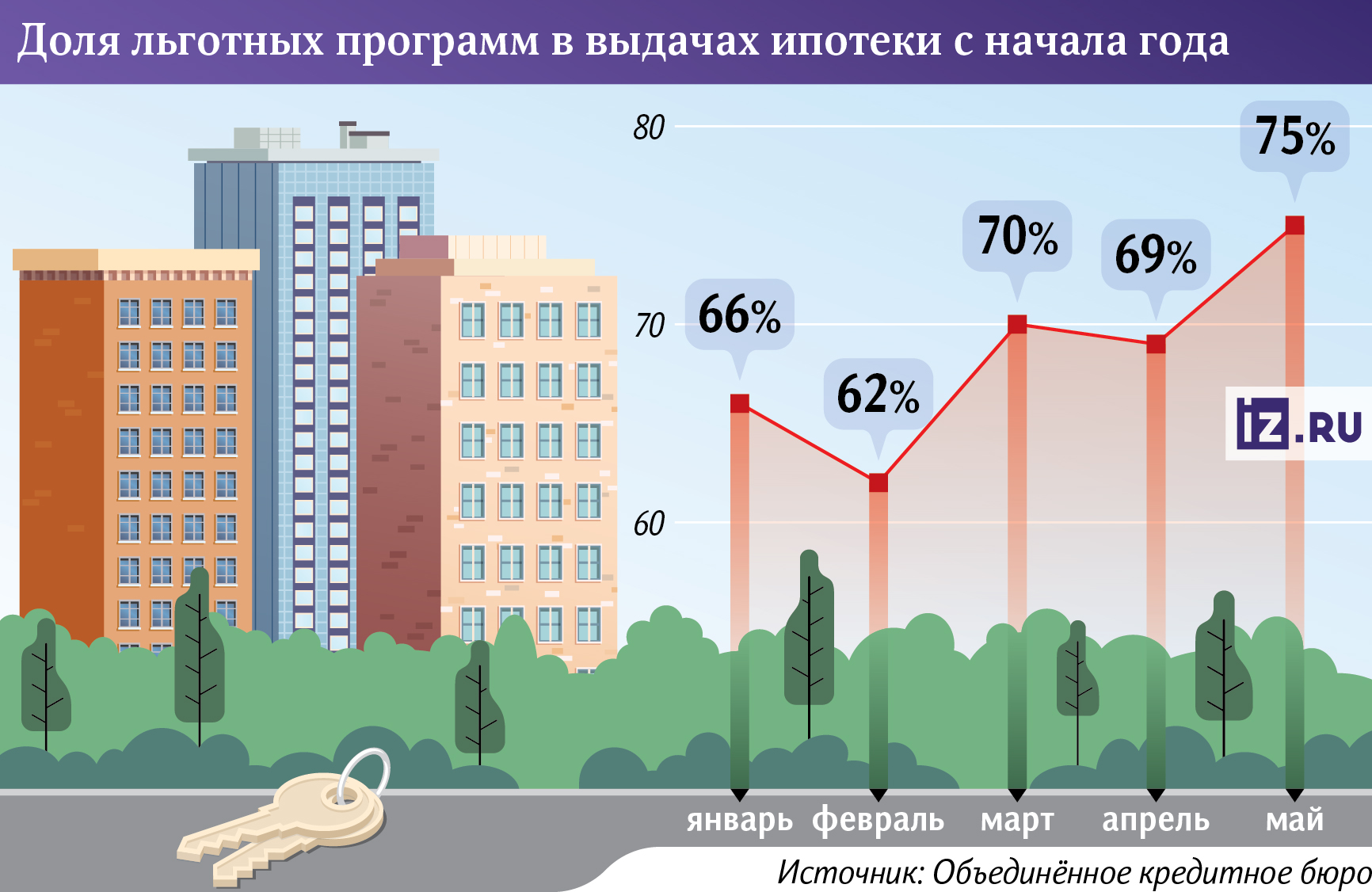

Свыше крыши: доля льготных программ в выдачах ипотеки дошла до рекордных 75%

В мае на госпрограммы пришлось 75% всех выдач ипотеки — это исторический рекорд, сообщили «Известиям» в Объединенном кредитном бюро (ОКБ). Спрос на займы с господдержкой растет перед отменой госпрограммы на новостройки под 8%, а также на фоне высоких рыночных ставок. Такая ситуация приводит к колоссальному разрыву цен на новое и вторичное жилье, подчеркнули в ЦБ. Там пояснили: если заемщик лишится возможности обслуживать долг, он не сможет погасить ссуду, даже продав свою квартиру на вторичке. При этом, как считают власти, на льготную ипотеку должно приходиться максимум 25%. Удастся ли достичь этого результата после 1 июля и каким будет рынок недвижимости с закатом ипотеки под 8% — в материале «Известий».

Насколько выросла доля льготной ипотеки в выдачах

Всего в мае банки выдали жилищных займов на 536 млрд рублей, из которых 401 млрд пришелся именно на госпрограммы, уточнили в ОКБ.

По сравнению с предыдущим месяцем объем выдач вырос на 19%. При этом количество оформленных ипотечных кредитов увеличивалось более медленными темпами — на 16%, следует из данных ОКБ. Это объясняется тем, что средний размер ссуды стал выше: в мае показатель увеличился на 3% и достиг 4,43 млн рублей.

Растет и средний срок ипотеки. В мае он достиг 281 месяца (23 года и пять месяцев), а по льготным займам –— 310 месяцев (25 лет 10 месяцев). Представитель ОКБ уточнил: это также максимальный уровень за всю историю наблюдений.

Массовая безадресная ипотека с господдержкой на новостройки под 8% завершается уже 1 июля — неудивительно, что заемщики пытаются «запрыгнуть в последний вагон» и взять жилье на более выгодных условиях, отметила ведущий аналитик Freedom Finance Global Наталья Мильчакова. Помимо того, популярность госпрограммы растет на фоне высоких ставок по рыночным предложениям, добавил гендиректор ОКБ Михаил Алексин. Сейчас они достигают 21%.

Высокая доля льготных программ в выдачах ипотеки приводит к тому, что растет разрыв цен на новостройки и вторичное жилье — по данным Росстата на 1 апреля, он составляет 55%, сообщили «Известиям» в пресс-службе ЦБ. Это значит, что если заемщик лишится возможности обслуживать долг, он не сможет закрыть кредит, даже продав свою квартиру на вторичном рынке.

— Это создает риски как для банков, так и для заемщиков, — подчеркнули в регуляторе.

Как писали «Известия» в феврале 2024-го, в Минфине обеспокоены повышением доли льготных программ в выдачах ипотеки. Критерии должны быть такими, чтобы показатель не переваливал за 25%, говорил источник редакции в ведомстве.

Субсидируемые программы сейчас — основной механизм поддержки ипотечных выдач, заявила ранее замдиректора департамента финансовой политики Минфина РФ Ольга Болтрукевич. По ее словам, рост их доли в выдачах жилищных займов привел к дисбалансу рынка.

Однако радикальное снижение доли льготной ипотеки возможно только при условиях более низких ставок по рыночным программам (не более 10–11%), отметил независимый эксперт Андрей Бархота. В оптимистичном сценарии это может произойти в I квартале 2025 года, но с большей вероятностью — только в III квартале.

Пока же банки фиксируют повышенный спрос на льготную ипотеку. За неполный II квартал только по программе на новостройки под 8% «Сбер» подписал в 2,7 раза больше кредитных договоров, чем в I квартале 2024 года, сказали в кредитной организации. В пресс-службе ВТБ уточнили, что по итогам июля доля госпрограмм в выдачах жилищных займов составит 84%.

В июне в крымском РНКБ доля льготных программ достигла 84%, а в ПСБ и Абсолют Банке — 90%, сообщили «Известиям» представители организаций. Не исключено, что по итогам месяца доля субсидируемых программ превысит 80% во всем банковском секторе, заключила Наталья Мильчакова.

Как льготная ипотека влияет на российскую экономику

Льготная ипотека в целом поддерживает экономику, ведь строительная отрасль — локомотив роста ВВП, отметил эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Миронюк. Однако у этой политики есть и ряд негативных моментов — госпрограммы создают перегрев в жилищном строительстве и наращивают расходы бюджета, которые в условиях его дефицита становятся всё более непосильными, подчеркнул экономист Президентской академии Владимир Климанов.

— Льготная ипотека, безусловно, поддержала рынок в тяжелые кризисные времена, но в итоге раздула цены: стоимость жилья за последние три-четыре года выросла в полтора-два раза в Москве и других крупных городах, — уточнил глава Аналитического центра «Индикаторы рынка недвижимости IRN.RU» Олег Репченко.

Доступность жилья снизилась, поскольку доходы населения кратно не увеличились, добавил эксперт. При этом квартиры за то же время «измельчали» — малогабаритное жилье пользуется спросом в условиях роста цен. По данным Единой системы жилищного строительства (ЕИЖС) на 26 июня, в Москве около 40% от всего объема строящегося жилья — это студии и однушки.

Что ждет рынок недвижимости после 1 июля

При этом застройка, стартовавшая в конце 2022-го и в 2024 году, имеет риски стать убыточной, добавила она. По словам эксперта, проекты этого периода подорожали под давлением геополитических и экономических факторов, в том числе из-за высокой стоимости финансирования на фоне роста ключевой ставки. Их себестоимость в 1,5–2 раза выше, чем у проектов, запущенных ранее.

— Очевидно, что рынку будут необходимы новые инструменты поддержки покупателей. Например, расширение категорий клиентов, которые могли бы воспользоваться льготными программами, — отметила представитель Setl Group Ольга Трошева.

На рынке могут появиться новые ипотечные программы со сниженной ставкой, которая будет действовать на период строительства, отметила Ольга Трошева. Также девелоперы могут предложить новые варианты с рассрочкой.

Поддержать спрос поможет оставшаяся семейная ипотека, добавил вице-президент коммерческого блока GloraX Егор Федоров. Однако условия по ней ужесточают. Как заявлял президент, ставка 6% сохранится для семей с детьми младше шести лет. Ранее Минфин предлагал повысить процент для людей с детьми более старшего возраста, но финального решения всё еще нет.

Тем не менее уже сейчас можно предположить, что во второй половине 2024 года спрос просядет, отметила Татьяна Калюжнова. Он может упасть на 30–40% при ужесточении условий семейной ипотеки. По словам управляющего партнера компании-девелопера Touch Сергея Шиферсона, скорее всего, под удар в основном попадет жилье низкого ценового сегмента и в первую очередь в регионах. Но это не значит, что цены на такие квартиры снизятся.