Ипотечный аутсорсинг на основе работы с агентами полного цикла или незабытое старое

Автор: Сергей Гордейко,

руководитель аналитического центра ООО «РУСИПОТЕКА»

В журнале «Банковское кредитование» № 4 (86) за 2019 год (с. 23-38) вышла статья «Аутсорсинг работы с ипотечным клиентом: как взаимодействовать с агентами полного цикла». Журнальный вариант можно использовать для ссылок в научных целях. Статья размещена в интернете по ссылке.

Для удовлетворения профессионального интереса в целом ниже представлен авторский вариант статьи.

Высшей формой партнерской работы является не только привлечение клиентов и проведение сделок силами партнера, но и сопровождение выданных кредитов. Таких партнеров можно назвать агентами полного цикла. Работа с ними снимает ограничения на физическую инфраструктуру банка и позволяет нарастить кредитный портфель быстрее, чем при собственной выдаче.

При этом практически все затраты формируются по факту проведенной ипотечной сделки и для клиента, обслуживающего кредит.

В статье приведено описание управления кредитным портфелем коммерческого банка с использованием агентов полного цикла. Высказано предположение о емкости рынка подобных услуг. Предложена связь описанной технологии с другими тенденциями ипотечного бизнеса.

Выгоды от проекта. Плюсы и минусы

Ипотечный аутсорсинг предлагается рассмотреть на примере проекта по формированию кредитного портфеля размером в 350 млрд рублей за 4 года с перспективой дальнейшего увеличения.

Дадим проекту условное название - Проект Агент полного цикла (Проект АПЦ). Агент на выходе передает заказчику итоги ипотечной сделки с завершенной государственной регистрацией и сформированным кредитным досье.

Проект АПЦ может быть полезен крупному универсальному банку без большого ипотечного портфеля и филиальной сети. Банки с большой филиальной сетью не заинтересованы в конкуренции агентов со своей сетью и другими каналами продаж. Банки среднего размера не могут реализовать такой проект из-за недостаточной капитализации.

В течение 20-ти лет на ипотечном рынке существует особый вариант партнёрской работы, когда партнер не только привлекает клиента, но и проводит ипотечную сделку. Партнер работает на основании идеи «клиент под ключ». Существует технология, при которой партнер осуществляет за вознаграждение полное сопровождение выданных кредитов.

К настоящему времени указанная технология отлажена на практике, которая имеет многолетнюю историю. Принципиально важно, что на ипотечном рынке работает достаточно подготовленных агентов полного цикла, которые имеют возможность увеличить объем своей деятельности.

Главной особенностью Проекта АПЦ является возможность работать на любой территории без физического присутствия, что означает отсутствие ограничений для роста, кроме объема пассивов.

Потенциальная емкость рынка агентов уже сейчас равна 100 млрд рублей ипотечных кредитов в год.

Концентрация рынка и снижение маржи вынудит часть небольших и средних кредиторов перейти в агенты, что кроме естественного роста рынка ипотечного кредитования обеспечит этому бизнесу дополнительное увеличение. За ближайшие 6 лет потенциал рынка агентов может достичь 600 млрд рублей в год.

Первый запустивший проект АПЦ за два года можно получить 50 % рынка агентов. В первый год проекта можно выдать ипотечных кредитов на сумму не меньше 50 млрд рублей.

Современная цифровизация ипотеки существенно облегчает многие технические вопросы и будет способствовать проекту АПЦ. В то же время, останется большая доля клиентов, к которым необходимо тянуться традиционными методами продаж, что не отменяет опцию дистанционной регистрации.

На ипотечном рынке распространены следующие рыночные кредитные продукты:

- кредит на покупку жилья в новостройке (30 % от объема кредитования),

- кредит на покупку жилья на вторичном рынке недвижимости (55 % от объема кредитования),

- кредит под залог имеющегося жилья или ломбард (5 % рынка),

- рефинансирование кредитов, выданных другими банками (уменьшается от 10% к 5 % рынка).

Работа с первичным рынком требует аккредитации каждого объекта. Переход на эскроу счета приведет к ограничению числа банков, работающих в этом сегменте рынка. Очень крупные банки будут стремиться совместить проектное финансирование ипотечное кредитование. Их влияние на застройщика будут велико. Какой-то незначительный процент продаж будет уходить «на сторону».

Ломбардное кредитование несет повышенный риск и дает повышенную доходность, а также имеет специфический имидж из-за большой просрочки и соответствующих многочисленных процессов взыскания заложенного жилья.

Вторичный рынок недвижимости определяется миллионами физических лиц и десятками тысяч риелторов. Практически половина сделок на вторичном рынке использует ипотеку как способ финансирования.

В свою очередь рефинансирование кредитов имеет цикличность. При снижении ставок потребность в нем растет. За счет привлекательной ставки можно за короткий период времени привлечь много клиентов с низким уровнем лояльности.

Емкость рынка и конкурентная среда

Из ныне работающих участников рынка опыт работы с агентами полного цикла имеют Банк ДОМ.РФ и Росбанк. В 2018 году агенты полного цикла обеспечили своим заказчикам объем кредитования, оцениваемый в 70 млрд рублей. Для сравнения в 2012 году АО АИЖК достигло пикового результата 61 млрд рублей. При общем размере рынка за тот год в объеме выданных 691 724 кредитов на сумму 1 031 992 млн руб. Доля работы через агентов полного цикла была выше, чем сейчас.

Емкость рынка определяется двумя обстоятельствами: общим ростом ипотечного кредитования, востребованностью самой схемы активных агентов. Доля агентских продаж может вырасти от 3 до 6 % рынка, что равносильно росту в денежном выражении почти в 5 раз с 2019 года до 2024 года (табл.1).

Таблица 1. Объемы выдачи ипотечных жилищных кредитов (прогноз)

|

Год |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

Объем кредитования, весь рынок в денежном выражении, млн руб. |

3 351 300 |

4 189 125 |

5 236 406 |

6 021 867 |

6 925 147 |

7 963 919 |

|

Объем кредитования, весь рынок в количественном выражении, штуки |

1 588 697 |

1 891 306 |

2 251 555 |

2 465 989 |

2 700 845 |

3 105 972 |

|

Средняя сумма кредита, млн руб. |

2,11 |

2,21 |

2,33 |

2,44 |

2,56 |

2,56 |

|

Темпы роста рынка % |

11 |

25 |

25 |

15 |

15 |

15 |

|

Емкость рынка агентов % |

3 |

4 |

5 |

6 |

6 |

6 |

|

Емкость рынка агентов в денежном выражении объема кредитования, млн руб. |

100 539 |

167 565 |

261 820 |

361 312 |

415 509 |

477 835 |

|

Потенциал кредитования Проект АПЦ, млн руб. |

83 800 |

130 620 |

180 600 |

212 900 |

233 200 |

Рынок ипотечного кредитования может вырасти по следующим основным причинам.

Во-первых, на рынке ипотечного кредитования были периоды бурного роста. Прогнозный рост определен менее интенсивным, чем в прошлые периоды.

Во-вторых, рост объемов связан со ставкой кредитования. В 2019 году ставка будет условно стабильной с плавным снижением во второй половине года. В свою очередь недостаточный рост доходов населения не позволит расти постоянно высокими темпами и по мере насыщения рынка он перейдет к спокойному росту.

В-третьих, высокая политизированность ипотечного кредитования в силу совокупности различных социально-экономических причин поддержит рост рынка.

Главной причиной роста количества потенциальных агентов является предположение, что мелкие и средние игроки не смогут внедрить современные технологии на фоне снижения маржи и обеспечить себя надежным фондированием. Им проще перейти в агенты [1].

Проект АПЦ может столкнуться с двумя видами конкуренции. Первый пласт конкуренции возникнет при попытке охватить территорию РФ и массовые клиентские сегменты. В этом направлении придется столкнуться со Сбербанком и ВТБ. Это – конкуренция ипотечных империй за возможности расширения.

Наибольшее проникновение в регионах имеют Сбербанк (52 % рынка) и ВТБ (22 %). Сбербанк успешно разработал платформу ДОМ.КЛИК, которая одновременно маркетплейс, экосистема и платформа для работы с агентами. ВТБ объявил о создании жилищной экосистемы.

По качеству и стоимости предоставляемых ипотечных услуг для партнеров и физических лиц проект АПЦ должен быть сравним со Сбербанком и ВТБ.

Второй пласт конкуренции предстоит в рамках борьбы за партнёров, работающих в соответствующем канале. Здесь один конкурент – ДОМ.РФ, который успешно провел 2018-й год. Лучшие небанковский и банковские партнеры ДОМ.РФ в год выдают свыше 6 млрд рублей каждый, а ТОП-10 партнеров дает 40 млрд рублей в год.

ДОМ.РФ пока пытается превратить административные возможности в коммерческие и стать империей. После преобразования в банк национальных строительных проектов у Банка ДОМ.РФ возникнет соблазн или сократить розницу или ограничиться кредитованием новостроек. За последние 6 лет ДОМ.РФ (АИЖК) несколько раз менял систему взаимодействия с партнерами, что не осталось незамеченным. Предсказуемость, обязательность при работе с агентами полного цикла очень важны.

Перспективы для ДОМ.РФ в ближайшее время будут определяться многопрофильностью его деятельности. На базе дочернего банка будет создан опорный банк для кредитования жилищного строительства. С большой долей вероятности Банк ДОМ.РФ будет стремится получить максимальный синергетический эффект за счет одновременной работой и с застройщиком и с физическим лицом, приобретающим квартиру. В последние два года ДОМ.РФ до 60 % плана делал за счет рефинансирования. На практике это значит уменьшение интереса к работе по кредитованию вторичного рынка недвижимости. Сделка на первичном рынке проще и дешевле.

Требования к банку-кредитору для реализации проекта

К обязательным условиям, которые необходимо учесть, можно отнести следующие.

1. Коммерческий банк должен обладать капиталом, размер которого позволяет накапливать кредитный портфель до выгодного момента для секьюритизации.

2. Сильный и авторитетный бренд. Ипотечный рынок не любит новых игроков, в которых нет уверенности в их долгосрочной работе. К ограничениям относится отсутствие ипотечной репутации в широком федеральном масштабе, в том числе отсутствие постоянной истории успеха в ипотечном бизнесе.

3. Наличие ресурсов для разработки технологических решений для проекта АПЦ.

5. Умение считать долгосрочную доходность бизнеса.

6. Желания сформировать доходный портфель с одновременным желанием войти в ТОП-3-5 на ипотечном рынке.

7. Скорость принятия и реализации решений.

В проекте важна продуктовая скорость. Это соответствие рыночным требованиям, например одобрение клиентов за 5-20 минут и рассмотрение залога за 20 - 60 минут.

Управленческая скорость для разветвленной системы не менее важна. Прохождение информации по всей сети требует времени. Следовательно, реагирование на внешние факторы и принятие решений по проекту должно осуществляться быстрее конкурентов.

8. Готовность к жесткой конкуренции со стороны ипотечных империй: Сбербанк, ВТБ, ДОМ.РФ.

9. Стратегическое понимание, что ипотечный бизнес долгосрочный и не может существовать без секьюритизации вне зависимости от того продаются ипотечные облигации на открытом рынке или выкупаются на свою компанию (рис.1).

На каких принципах строится проект

Идеологические основы проекта можно описать шестью тезисами.

1. Риски – остаются на стороне Банка. Выдаются кредиты только одобренным клиентам.

2. Методология и продукты составляют зону ответственности банка – кредитора.

3. Оплата услуг партнёру – за привлечение, за сделку, за сопровождение.

4. Привязанность партнера – очень сильная. Вхождение в схему – трудоёмкое. Веерная рассылка, которой пользуются обычные агенты, становится малоприменимой для такого агента. Следовательно, в проекте высокая конверсия заявок в сделки и меньшая чувствительность к ставке.

5. Главный смысл – это канал продаж на полном аутсорсинге, который практически не требует постоянных затрат, не связанных с получением кредита на баланс. Оплата по факту исключает потери от неудачной рекламы

6. Проект АПЦ – является развитием партнёрской работы. Разница в более сложном сопровождении, более плотном взаимодействии, чувствительности для агента, который реально перестраивает свой бизнес.

Принципиальная схема взаимодействия

Результатом проекта АПЦ является создание соответствующей платформы. Продажи могут осуществляться двумя способами: агентская схема и выкуп.

Агентская схема – АПЦ (банк и другая компания) приводит ипотечную сделку от имени банка. Кредит сразу попадает на баланс банка. Особенность – необходимо обеспечить сотрудников партнера персональной доверенностью и оформить на работу в банк с символической оплатой. В пределе при развитии биометрии такая потребность может уменьшиться.

Выкуп – АПЦ (банк) выдает кредит от своего имени и на свой баланс. Один раз в месяц по договору купли-продажи закладных кредиты передаются в головной банк (табл. 2).

Таблица 2. Сравнение агентской схемы и схемы выкупа

| № |

Параметр |

Агентская схема |

Выкуп закладных |

|

1. |

Тип партнера |

Коммерческий банк, ипотечная компания, Агентство недвижимости, застройщик |

Коммерческий банк |

|

2. |

Привлечение клиентов |

Самостоятельно и за свой счет |

Самостоятельно и за свой счет |

|

3. |

Проведение ипотечной сделки |

За свой счет от имени головного банка |

За свой счет от своего имени |

|

4. |

Юридическое оформление полномочий |

Договор с юридическим лицом, доверенности на сотрудников (ФЗ 115) |

Не требуется |

|

4. |

Одобрение клиента (платёжеспособность, объект) |

Головной банк |

Головной банк |

|

5. |

Проведение ипотечной сделки с клиентом, пришедшим в банк напрямую (по направлению банка) |

Возможно за вознаграждение (0,35 -0,5%) |

Не предусмотрено |

|

6. |

Передача актива |

Передача кредитного досье и закладной по акту |

Договор купли-продажи закладных |

|

7. |

Оплата |

Вознаграждение за клиента и сделку |

Вознаграждение за клиента и сделку. Остаток ссудной задолженности |

|

8. |

Сопровождение |

Клиенты, которые получали кредит у партнера или его субагентов. Клиенты, которых на сопровождение передает головной банк Клиенты, по которым банк дает отдельные поручения |

Клиенты, которые получали кредит у партнера или его субагентов |

|

9 |

Вознаграждение за клиента при одинаковых объемах |

В соответствии с объемами и участием в сопровождении |

Меньше на 0,2 пп. Дополнительный доход партнер получает за время нахождения кредита у себя на баланс |

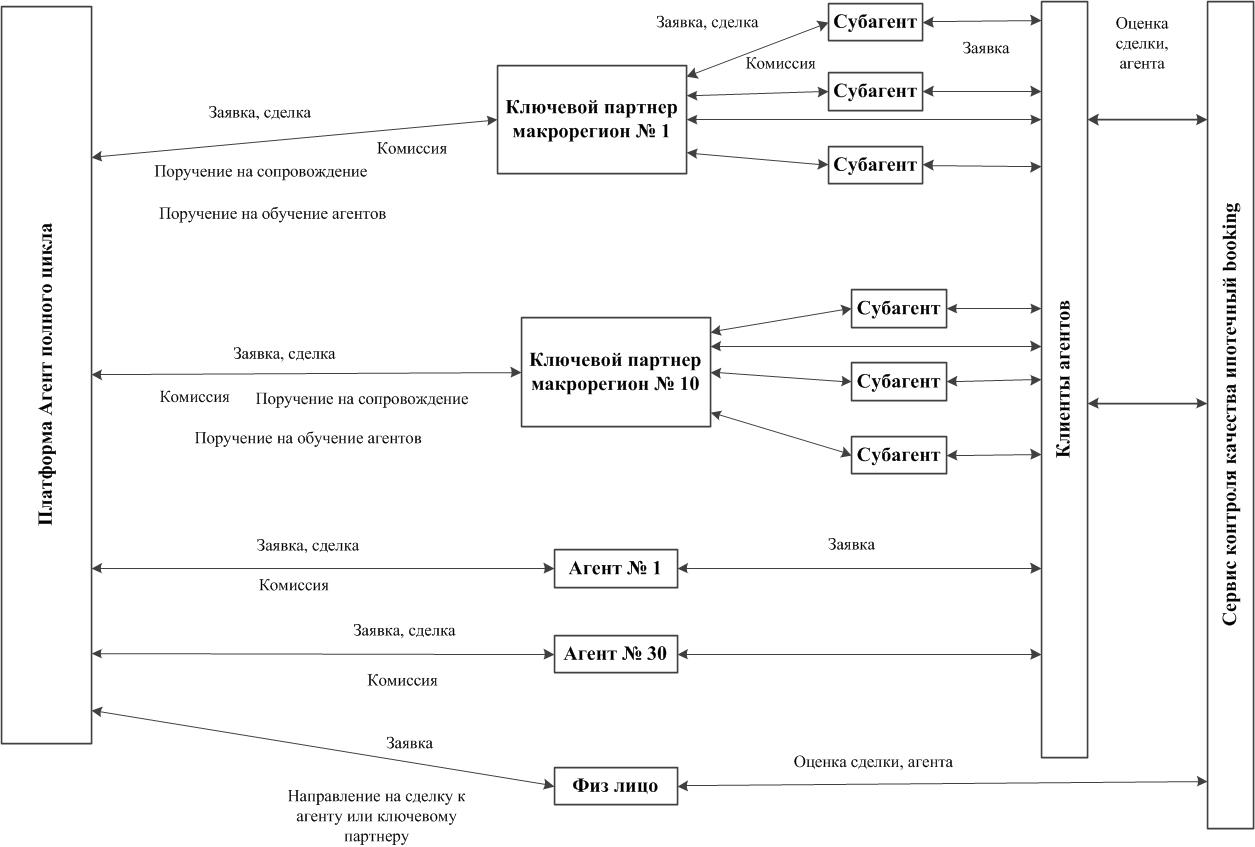

Рис. 2. Принципиальная схема взаимодействия в проекте АПЦ

Функционал проекта может быть максимально вынесен из головного банка. Конкретная реализация определяется архитектурой IT.

Таблица 3. Примерный функционал головного банка (автоматизация и управление)

| № |

Составная часть системы |

Программные модули |

Управленческие модули |

|

1 |

Головной банк |

Стандартный учет Специальный учет и аналитика, связанные с секьюритизацией Кредитный конвейер, включая взаимодействие с БКИ и Госорганами CRM |

Риски Продуктовая методология Сопровождение Юридическое сопровождение |

|

2 |

Платформа АПЦ |

CRM ЮЛ CRM ФЛ Взаиморасчеты с контрагентами Взаимодействие с инфраструктурой (Росрестр, Страховые компании, оценочные компании) |

Контакт центр (поддержка партнеров по заявкам, сделкам, сопровождению) Договорно-правовая работа Методический центр Учебный центр (само личное обучение выносится на outsorsing) |

|

3 |

Партнерский и клиентский контур |

Рабочее место ключевого партнера Рабочее место агента Личный кабинет заемщика |

Консультации Заведение кредитной заявки Заведение данных по объекту Подготовка и проведение сделки Регистрационные действия Формирование кредитного досье Сопровождение клиента |

Сопровождение силами агентов является важнейшей функцией, реализация которой позволяет кредитовать по всей территории РФ.

За сопровождением осуществляется жесткий контроль, влияющий на оплату услуг. Сопровождение включает в себя несколько блоков, которые укрупненно выгладит следующим образом.

1. Мероприятия, направленные на информирование Заемщика о событиях по закладной, включая оперативный контроль платежей

2. Мероприятия, направленные на обеспечение исполнения заемщиками взятых на себя обязательств.

3. Работу с обращениями заемщиков.

4. Внесудебное урегулирование просроченной задолженности по оплате ежемесячных аннуитетных платежей

5. Внесение изменений в документы кредитного дела и закладную

6. Погашение и снятие обременения с предмета ипотеки

7. Хранение и учет документов в кредитном деле

8. Актуализация контактной информации физических лиц

9. Работа по сопровождению судебных споров и исполнительных производств (взыскание).

Кредитные продукты

Изначально схема выкупа закладных действовала только для ипотечных кредитов на приобретение недвижимости на вторичном рынке. Потом появились залоговые кредиты и новостройки.

Последние два года доля рефинансирования в части работы с агентами полного цикла превышала 60 %. Позволялось даже увеличивать сумму кредита, превращая кредит на приобретение в залоговый кредит.

Новостройки не занимали больше 10-15 % объема кредитования в работе агентов полного цикла. Не любят застройщики делать лишний документ – закладную. Банкам удобнее напрямую с застройщиком.

Исключение можно сделать для случая, когда банк кредитует застройщика и заинтересован в быстрой продаже. Если в регионе застройщика нет розничного бизнеса банка, то агент может пригодиться.

В настоящее время надо учитывать обстоятельства.

Первое. Реформа долевого участия и эскроу счетов приведет к потере старой системы, когда можно было аккредитовывать новостройки без ограничения. Работа по старым разрешениям закончится через три года. Банки будут стараться собирать все вместе – эскроусчета, проектное финансирование, ипотечное кредитование. Условно независимым банкам для кредитования новостроек будет доступна небольшая часть от общего объема.

Второе. Обращение к клиенту вне значимости от канала должно быть конкурентным. Необходимо динамически настраивать продуктовый ряд проекта АПЦ.

Третье. Продукты «приобретение вторички» и «залог» всегда будут пользоваться устойчивым спросом. Они «тянутся» к физическому лицу без привязки к юридическому лицу и более устойчивы и к ставке и действиям строительной отрасли.

Продукт «залог имеющегося жилья» собирает риски с рынка. Рекомендуется его не включать в проект.

Основа проекта АПЦ является приобретение квартир на вторичном рынке недвижимости.

Рефинансирование может применяться в зависимости от плана продаж и стоимости пассивов.

Особая стандартизация является основой успеха проекта. Кредиты должны соответствовать требованиям и практике выпуска ипотечных ценных бумаг:

- первоначальный взнос заемщика – не менее 20 %,

- комплексное ипотечное страхование (лучше индивидуальное, а не коллективная схема),

- ограничение по максимальной сумме кредита (очень большие кредиты остаются на балансе банка, большие кредиты включаются в ипотечное покрытия для выпуска ИЦБ в небольшом количестве до 10 % от выданных кредитов),

- закладная,

- стандартные объекты недвижимости.

Экономические основы проекта

Подавляющее большинство расходов, связанных с конкретным клиентом, осуществляется на стороне партнеров. Это минимизирует постоянные расходы и позволяет наращивать объемы без вложений в банке (табл. 4)

Таблица 4. Доходы и расходы, связанные с клиентом

| Расходы |

Доходы |

|

оплата услуг за привлечение и сделку, |

процентный доход |

|

оплата услуг по поручению (сделка с клиентом банка) |

продажа других продуктов |

|

оплата услуг по сопровождению |

комиссия от страховых компаний |

По сложившейся практике система расчета вознаграждения за привлеченных клиентов и сделки призвана стимулировать объем работы каждого агента. Комиссия возрастает от объёма за квартал. Подобная система приводит к тому, что агенты с небольшими объёмами работают на грани убыточности. В 2018 году агенты с большим объемом могли выходить на комиссию в размере 1,7 % от суммы кредитов, а агенты с небольшим объемом получали 1 %.

Несмотря на удобство работы с несколькими крупными партнерами, стоит отметить, что устойчивость системы продаж обеспечивается небольшим количеством ключевых партнеров и большим количеством агентов. Для проекта АПЦ комиссионное вознаграждение может находиться в диапазоне 1,5 -1,7 % от суммы кредита.

Такой диапазон обусловлен необходимости входа в рынок нового игрока и привлекательности для средних и мелких агентов. Комиссия от объема приводит к тому, что они работают на средней комиссии 1 %, что для них практически не окупает затраты на привлечение (0,5-0,7 %) и сделку (0,35- 0,5%).

Взаимовыгодное сотрудничество банка и агентов полного цикла обеспечивается двумя подходами:

- укрупнением агентов через создание системы ключевых партнеров по макрорегиону с услугой сопровождение,

- сохранением работы с мелкими и средними агентами напрямую с привлекательной комиссией.

Залог успеха при взаимодействии с множеством партнеров – удобство. Кредитная заявка должна заводиться партнером один раз. Сегодня банки предлагают заводить заявки в свои системы. В тоже время многие риелторы, брокеры, застройщики имеют свои собственные CRM. Банк делает индивидуальную интеграцию только с только с очень и очень крупными партнерами.

Необходимо принимать заявки любого вида через платформу, а в самой платформе проводить трансформацию в стандартный вид для кредитного конвейера банка. Платформа в перспективе сможет решать сложные интеллектуальные задачи трансформации разнородных заявок.

Сопровождение тарифицируется как процент от ОСЗ (остатка ссудной задолженности). Стоимость равна от 0,12 до 0,17 % от суммы ОСЗ по закладным, находящимся на обслуживании на конец отчетного периода ежемесячно.

Снижение маржинальности кредитования не позволяет платить высокую комиссию за выдачу каждого кредита, но рост кредитного портфеля на сопровождении увеличивает абсолютный поток денег партнеру.

Пример расчета: в марте на обслуживании агента закладных, общая сумма ОСЗ на 31.03. по ним 5 000 000 рублей. Комиссия за сопровождение за март составит 8493 рубля (ОСЗ*2%*31 день в марте /365).

Возможна организация работа по поручениям. Клиент обратился в головной банк, в котором получил направление на проведение сделки к ключевому партнеру или агенту.

Сделка под ключ обойдется в размере 0,35 – 0,5 % от суммы кредита.

Кроме сделки могут осуществляться исполнение других поручений (технических заданий). При дистанционном обслуживании заемщиков силами самого кредитора периодически возникает потребность в личном присутствии кредитора. Пример поручений:

1. Подача документов в Регистрирующий орган (МФЦ, УФРС),

2. Получение документов из Регистрирующего органа/или из депозитария Банка с последующей передачей Заказчику/или заемщику,

3. Подписание с Клиентом документов с последующей передачей их Заказчику,

4. Получение от Клиента документов с последующей передачей их Заказчику.

Тарифицироваться должна каждая услуга сопровождения по поручению.

Основные этапы и показатели проекта. Формирование кредитного портфеля

В течение первого года проекта необходимо выполнить следующие основные работы:

- планирование план,

- подбор кадров для штаба,

- подбор кадров для бизнеса,

- методическая работа,

- составление ТЗ на автоматизацию,

- автоматизация,

- привлечение ключевых партнеров для отладки

- отладка

- старт массовых продаж.

Сжатые сроки запуска определены с учетом наличия методической базы и подготовленного персонала.

Для оценки основных параметров проекта было проведено моделирование деятельности (табл. 5).

При расчете комиссий учитывается усреднение вознаграждений от партнеров разного профиля и разного объема. Средняя комиссия равна максимальной только на период отладки, когда партнеры помогают внедрить проект.

В дополнительных доходах учена только одна составляющая – комиссия от страхования (0,4%). Не учтены капитальные затраты на платформу и ФОТ персонала. Этот вопрос требует дополнительного обсуждения. Размер ФОТ относительно других затрат невелик и незначительно увеличит срок окупаемости.

Важным допущением является тренд на снижение маржинальности, которая на старте учитывает возможность некоторых целевых инвестиций, более привлекательных относительно рыночного привлечения.

Риск в размере 0,5 % учтен в размере чистой маржи. Стоимость ресурсов, соответственно, на этот размер риска выше.

Через 13 месяцев текущие доходы будут превышать текущие расходы. Первый доходный месяц даст плюс в размере 1,3 млн руб.

Накопленные доходы начнут превышать накопленные расходы на 20-й месяц проекта. Этот плюс равен 97 млн рублей.

На конец 2024 года положительный баланс равен 4,1 млрд рублей.

Таблица 5. Связь объемов выдачи ипотечных жилищных кредитов и этапов программы

|

Год |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

Суммарный объем выдачи за год, млн |

10 000 |

83 800 |

130 620 |

180 600 |

212 900 |

233 200 |

|

Кредитный портфель на конец года, млн |

9 821 |

87 339 |

198 862 |

341 334 |

491 898 |

636 397 |

|

Чистая маржа |

3,50% |

3,00% |

2,50% |

2,00% |

1,50% |

1,50% |

|

Источник пассивов |

Вложение акционеров на льготных условиях |

Льготное финансирование. Пробный выпуск ИЦБ |

Льготное финансирование. Выпуск ИЦБ и выкуп их внутри группы компаний |

Смешанное рефинансирование – внутреннее и рыночное |

Смешанное рефинансирование – внутренне и рыночное |

Рыночное рефинансирование |

|

Бизнес этап |

Отладка проекта с 2-3 ключевыми партнерами и 2 агентами |

Привлечение всех ключевых партнеров и агентов (частично) |

Массовое привлечение агентов |

|

|

|

|

Логика вознаграждений |

Повышенная оплата за участие в проекте |

Привлекательная комиссия для завоевания рынка |

Рыночная комиссия |

|

|

|

|

Среднее вознаграждение за привлечение |

1,70% |

1,60% |

1,40% |

1,30% |

1,20% |

1,10% |

|

Оплата сопровождения |

1,50% |

1,35% |

1,20% |

1,10% |

1,00% |

1,00% |

|

Темп гашения портфеля в годовом исчислении |

12% |

12% |

12% |

11% |

11% |

11% |

Сделаем несколько итоговых замечаний относительно проекта Агенты полного цикла. Создание системы по формированию ипотечного кредитного портфеля на внешней платформе реально. Доходность зависит от стоимости пассивов и возможности рефинансировать кредитный портфель.

У проекта есть возможность отчуждения, под которой понимается развитие аутсорсинга до стадии независимого проекта, который может быть акционирован.

Для наглядности плюсы и минусы проекта представлены в табл. Деление на плюсы и минусы проекта, представленное в таблице 6, имеет некоторую условность. К условным минусам относятся факторы, требующие особого внимания при планировании проектами. Такой же условностью обладают и плюсы проекта.

Таблица 6. Характерные особенности проекта Агенты полного цикла

|

Условные плюсы проекта |

Условные минусы проекта |

|

Возможность быстрого формирования большого кредитного портфеля |

Инерционность проекта |

|

|

Успех проекта зависит от последовательности руководства банка |

|

Возможность отчуждения проекта |

|

|

Удобное управление затратами |

Невысокая маржинальность проекта дает эффект только на больших объемах кредитования |

|

|

Постоянная необходимость учитывать интересы партнеров |

Ипотечный аутсорсинг и современные технологии

Из множества современных тенденций остановимся только на двух – удаленных сервисов и экосистем.

Вся совокупность удаленных сервисов базируется на одновременном выполнении двух условий: возможности провести уделанную идентификацию клиента и оказать ему неограниченный объем услуг в режиме онлайн.

Эти перспективные опции прекрасно облегчат часть работы агентов полного цикла, но не смогут заменить их полностью. Другими, словами информационные витрины, расчеты, транспорт заявок и регистрационных действия будут реализованы, а функция продажи или убеждения останется за людьми. Можно создать идеальный образ любой квартиры и насытить предложениями весь рынок. Тем не менее, довольно долго останется существенный сегмент сделок, который требует участия маклера.

Вторая тенденция на практике реализовалась выражается в создании жилищных экосистем, которой в той или иной степени занимаются существующие на настоящий момент ипотечные империи ( Сбербанк, ВТБ, ДОМ.РФ).

Понятие ипотечной империи было введено со следующей краткой характеристикой - ипотечная империя в своем расширении не имеет территориальных и финансовых ограничений и всеядна в части выбора клиентских сегментов [2].

Экосистемы являются красивой надстройкой над управлением клиентским портфелем и объединяют следующие составляющие:

- клиентов,

- партнеров,

- сервисы,

- материальные объекты, включая недвижимость.

Сделаем предположение о целях создания экосистем. Декларируемой целью объявляется эффективность решения всех клиентских задач, связанных с недвижимостью на основе партнерской кооперации. Экономической целью является создание устойчивой системы формирования комиссионных доходов. Управленческой целью может быть увеличение эффективности взаимодействия внутренних структурных подразделений и окружающей бизнес среды.

Практика последних лет показала, что базовой тенденций стало формирование экосистемы вокруг недвижимости с акцентом на развитие сопутствующих сервисов. По устойчивому убеждению автора рано или поздно появятся экосистемы, выстраиваемые вокруг клиента. Жилищные экосистемы логично вписываются в трансформацию банковского бизнеса от продуктового к клиентскому подходу.

Практика последних десяти лет позволяет сделать вывод, что магистральной идей современного отечественного банкинга является уменьшение функций, выполняемых в самом банке. Другими словами, победила идея тотального аутсорсинга.

С этой точки зрения, самые продвинутые жилищные экосистемы наравне с проектом АПЦ являются практической реализацией идеи аутсорсинга. Ключевой особенностью последнего времени стала потребность в бесшовной интеграции аутсорсинговых и внутренних проектов и технологий. Успешная интеграция может позволить эффективно использовать разнородные аутсорсинговые проекты на основе классического понятия системы

формулировка начала 70-х годов академика Анохина П.К.: «Системой можно назвать только такой комплекс избирательно вовлеченных компонентов, у которых взаимодействие и взаимоотношения принимают характер взаимоСОдействия компонентов на получение фокусированного полезного результата» [3].

У Анохина П.К. формирование системы подчинено получению определенного полезного результата, а недостаточный результат может целиком реорганизовать систему и сформировать новую, с более совершенным взаимодействием компонентов, дающим достаточный результат. Результат определен центральным фактором системы, ее неотъемлемым и решающим компонентом системы, инструментом, создающим упорядоченное взаимодействие между всеми другими ее компонентами.

Подробно эти вопросы были рассмотрены в программной статье автора [4].

Осталось только определить, что является целью системы, к которой можно отнести универсальный коммерческий банк со всеми своими экосистемами и аутсорсинговыми проектами.

Клиентоцентричность — стратегия ведения предпринимательской или иной деятельности, ориентированная на помощь клиентам в достижении их жизненных целей.

Стратегия клиентоцентричности была предложена в качестве основной для розничного банкинга в специальной работе [5].

C точки зрения современных технологических понятий речь идет об уже упомянутой экосистеме вокруг клиента. Таким образом, объединяющей целью для всех подсистем может стать клиентоцентричность.

Итог: для чего нужен проект АПЦ

Первое. Проект «Агенты полного цикла» может быть внедрен для решения задачи формирования кредитного портфеля с ежегодным приростом от 100 млрд рублей. Такой объем кредитования резко ограничивает количество внедрений проекта. Приступить к нему может только банк, претендующий на роль ипотечной империи, каковых не больше трех. Эффективную систему Агентов полного цикла может только один, начавший проект первым.

Второе. Главными свойствами проекта являются передача значительного объема клиентской работы партнеру и перевод существенной части расходов в переменную часть, определяемую количеством сделок и клиентов на обслуживании. Проект может увеличить эффективность управления расходами на создание и управление кредитным портфелем.

Третье. Проект может рассматриваться как первый этап для формирования устойчивого клиентского портфеля, который является базой для управления доходностью.

Четвертое. Время простых решений, когда можно было выстроить ипотечный бизнес на одной-двух основных технологиях, закончилось. Проект Агенты полного цикла может быть эффективным только при его полной интеграции со всей детальностью коммерческого банка.

Пятое. Коммерческий банк может оставаться эффективным на различных технологиях, но если он претендует на место в ТОП-5 ипотечных банков, то одним из вариантов стратегии является завоевание статуса ипотечной империи, которая не может обойтись без большого ипотечного кредитного портфеля.

Литература

1. Гордейко С.Г. «Как сделать выбор между зависимым и независимым ипотечным проектом? Банковское кредитование. № 2 (78) 2018 с. 57-64.

2. Гордейко С.Г. «Ипотечные империи в России: что было, что есть, что будет» http://bankir.ru/publikacii/20171020/ipotechnye-imperii-v-rosii-chto-bylo-chto-est-chto-budet-10009258 .

3. Анохин П.К. Принципиальные вопросы общей теории функциональных систем / Принципы системной организации функций. - М.: Наука, 1973. - С. 5-61.

4. Гордейко С.Г. Системный подход к управлению розничным бизнесом в коммерческом банке // Менеджмент сегодня. — 2013. — №6. — С. 330–345.

5. Гордейко С.Г. Клиентоцентричность – перспективная стратегия розничного банковского бизнеса // Клиентинг и управление клиентским портфелем. —2014. — № 1. — С. 20-34.

Приложение. Основные показатели проекта на основе моделирования

Выдача за год, тыс рублей |

Портфель на конец года, тыс рублей |

Процентный доход за год, тыс руб |

Накопленный % дох на конец года от начала проекта, тыс руб |

Комиссионый доход за год, тыс руб |

Накопленный комиссионный доход на конец года от начала проекта, тыс руб |

Весь накопленный доход от начала проекта на конец года, тыс руб |

АВ за год, тыс руб |

Сопровождение за год, тыс руб |

Накопленный расход на конец года от начала проекта, тыс руб |

Баланс текущего года (доходы-расходы), тыс руб |

Накопленный баланс доходов и расходов на конец года от начала проекта, тыс руб |

|

10 000 000 |

9 821 000 |

54 877 |

54 877 |

40 000 |

40 000 |

94 877 |

170 000 |

22 019 |

192 019 |

-97 142 |

-97 142 |

|

83 800 000 |

87 339 000 |

1 488 943 |

1 543 820 |

335 200 |

375 200 |

1 919 020 |

1 340 800 |

670 024 |

2 202 843 |

-186 682 |

-283 823 |

|

130 620 000 |

198 862 800 |

4 949 226 |

6 493 046 |

522 480 |

897 680 |

7 390 726 |

1 828 680 |

1 723 968 |

5 755 491 |

1 919 058 |

1 635 235 |

|

180 600 000 |

341 334 400 |

5 466 622 |

11 959 667 |

722 400 |

1 620 080 |

13 579 747 |

2 347 800 |

3 006 642 |

11 109 933 |

834 580 |

2 469 815 |

|

212 900 000 |

491 898 000 |

6 362 279 |

18 321 946 |

851 600 |

2 471 680 |

20 793 626 |

2 545 400 |

4 241 519 |

17 906 252 |

426 960 |

2 887 374 |

|

233 200 000 |

636 397 600 |

8 694 604 |

26 833 396 |

932 800 |

3 404 480 |

30 237 876 |

2 565 200 |

5 674 300 |

26 145 751 |

1 387 904 |

4 092 124 |

|

297 560 000 |

812 931 600 |

9 952 708 |

37 802 268 |

1 190 240 |

4 594 720 |

42 396 988 |

2 765 600 |

7 312 582 |

36 433 933 |

1 064 766 |

5 963 055 |