Ипотека в I квартале 2023 года: что изменилось по сравнению с 2022 и 2021 годами

Что происходило на рынке недвижимости

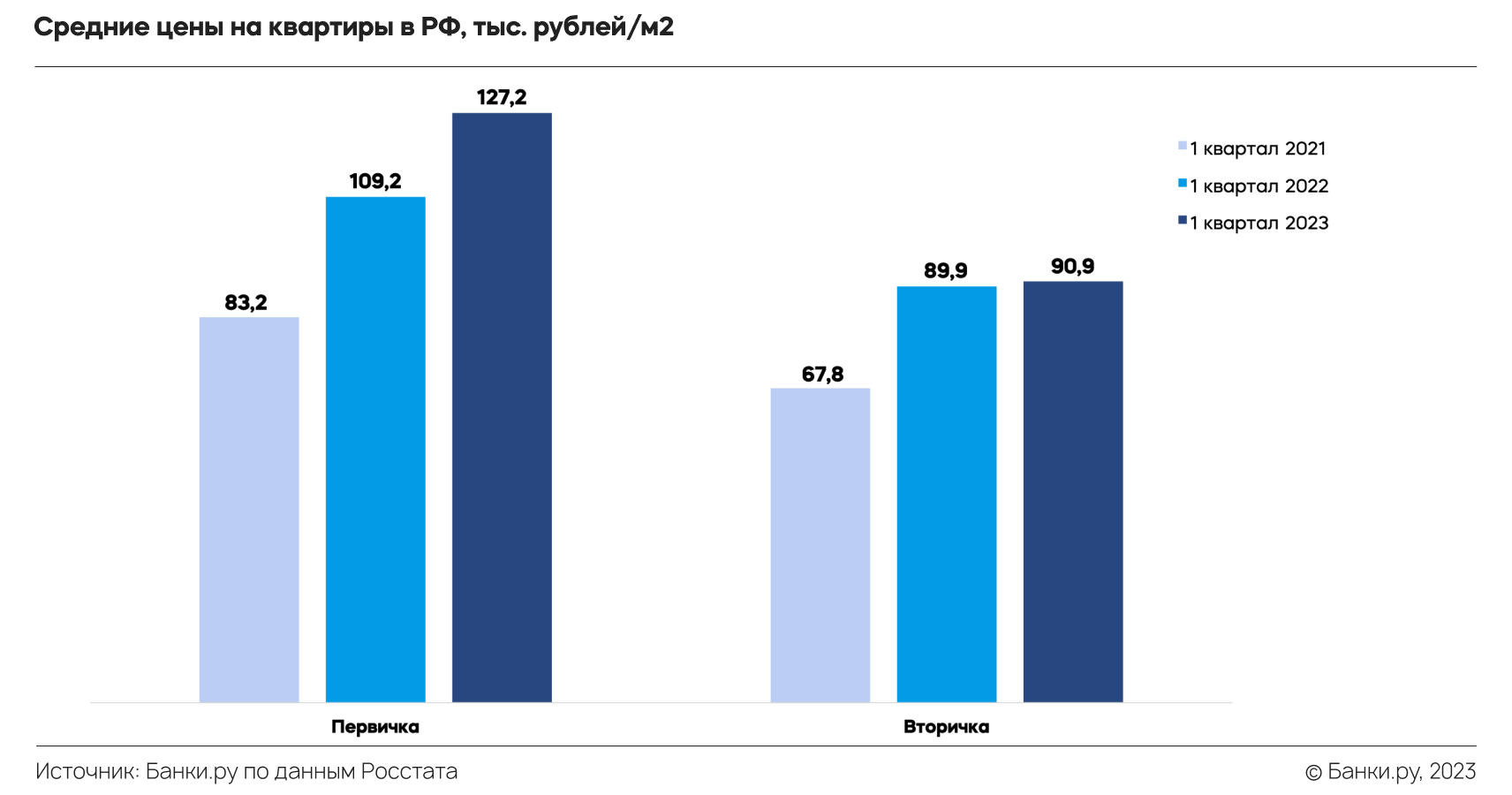

Объясняется это продолжившимся в начале 2023 года ростом стоимости жилья, прежде всего на первичном рынке. За год средняя цена квадратного метра новостроек выросла на 16,5% и составила 127,3 тыс. рублей, что на 53% больше, чем в I квартале 2021 года. Среднеквартальная же цена за «квадрат» на вторичке за год практически не изменилась (прирост составил 1,1%) и зафиксирована Росстатом на уровне 90,9 тыс. рублей. Однако по сравнению с исследуемым периодом 2021 года стала выше на 34%.

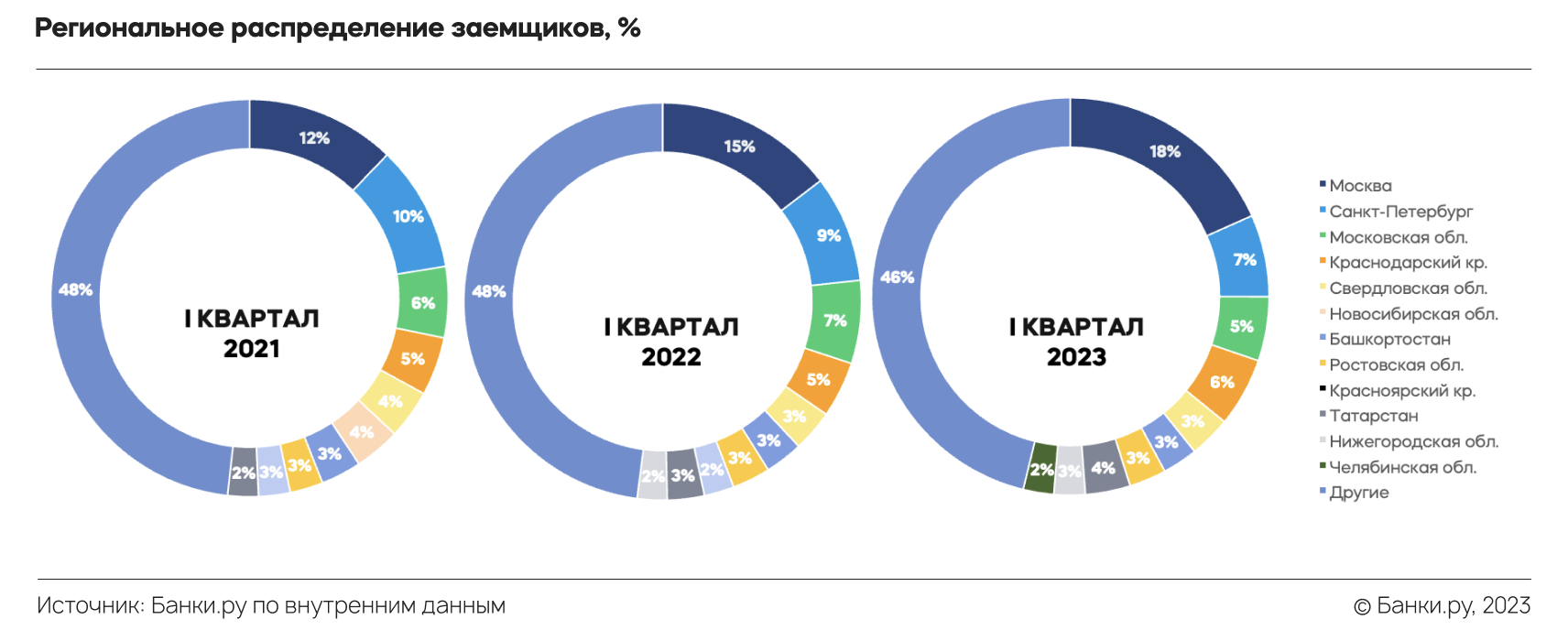

Сильнее всего за год средний чек квартир на первичном рынке вырос в Северо-Кавказском и Центральном федеральных округах, а на вторичном — в Приволжском и Южном ФО. Снижение цен на новостройки наблюдалось в Северо-Западном ФО, а на вторичное жилье — в Центральном и Северо-Западном ФО.

На двухлетнем горизонте наименьший прирост стоимости новостроек отмечался в Северо-Западном и Дальневосточном ФО, наибольший — в Южном и Северо-Кавказском. На вторичное жилье цены меньше всего выросли в Центральном ФО, а сильнее — в Приволжском. При этом лидерами по стоимости первичного жилья по итогам I квартала 2023 года, как и двумя годами ранее, стали Северо-Западный и Центральный ФО, а вторичного — Северо-Западный и Приволжский. Первенство же по минимальной среднеквартальной стоимости квадратного метра жилья удержал Северо-Кавказский ФО.

Что происходило с ипотекой

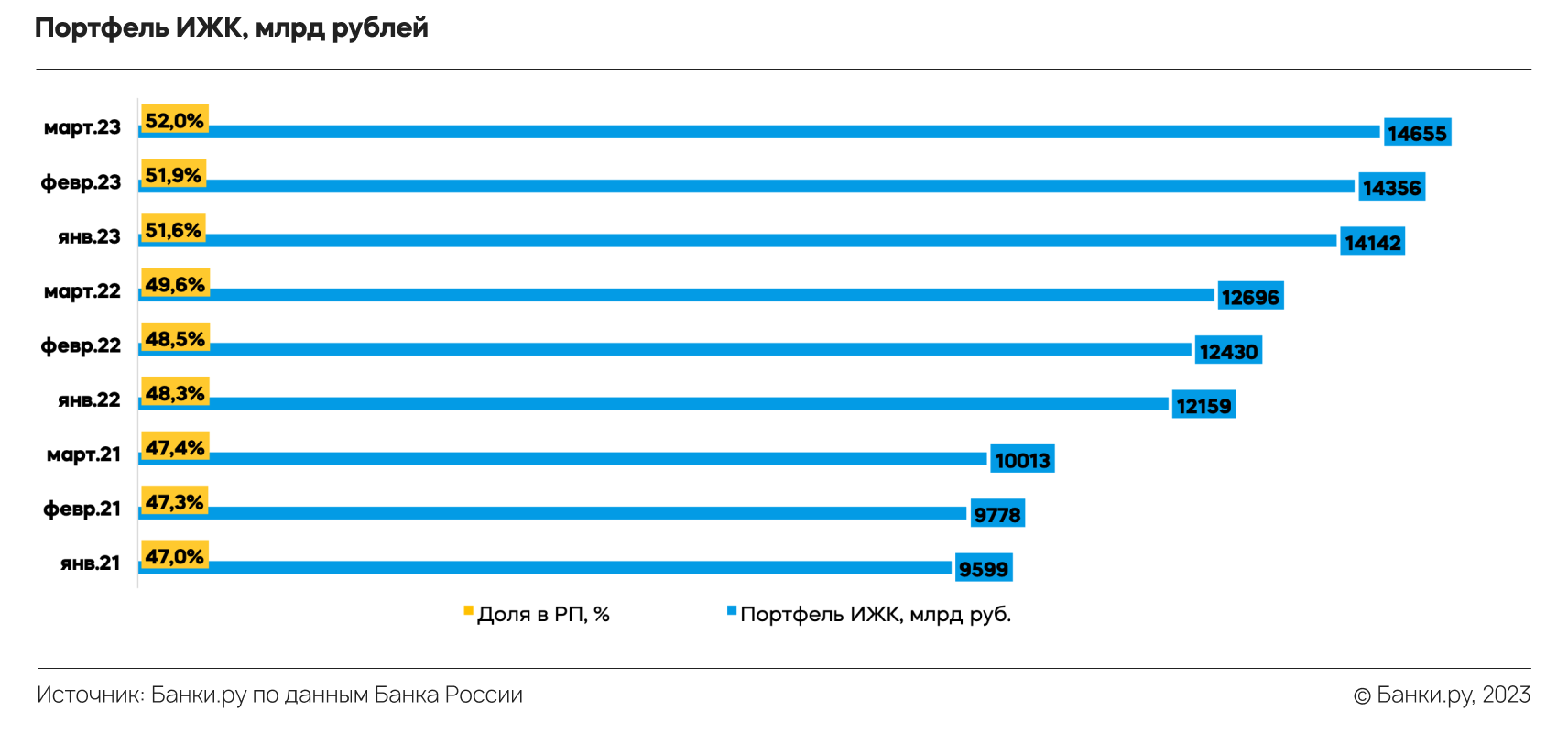

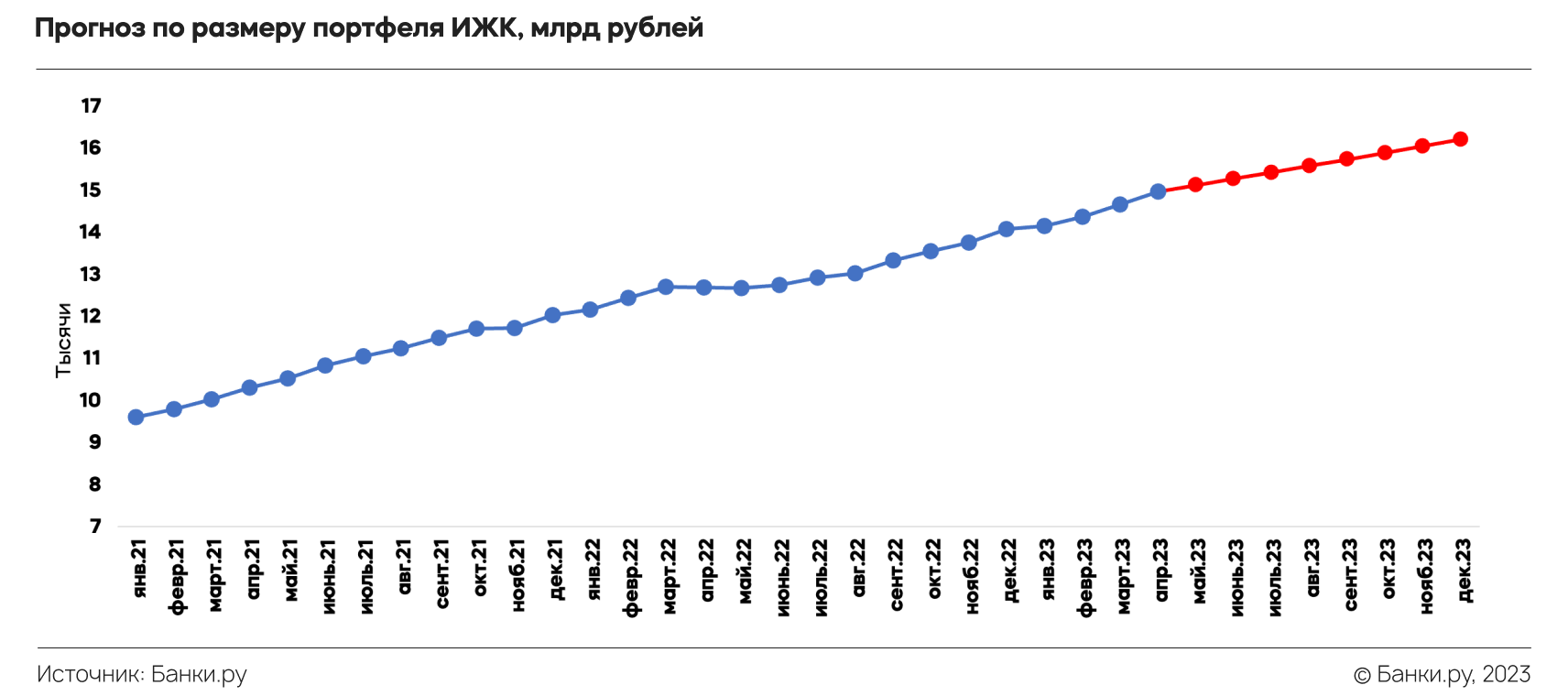

Рост ипотеки по объему отразился и на приращении портфеля ИЖК на балансах банков. По данным ЦБ, за I квартал 2023 года он показал самые высокие темпы прироста по сравнению с другими сегментами и составил 14,7 трлн рублей, или 52% от всех выданных физлицам кредитов. Это стало максимальным значением за всю историю развития ипотеки в России.

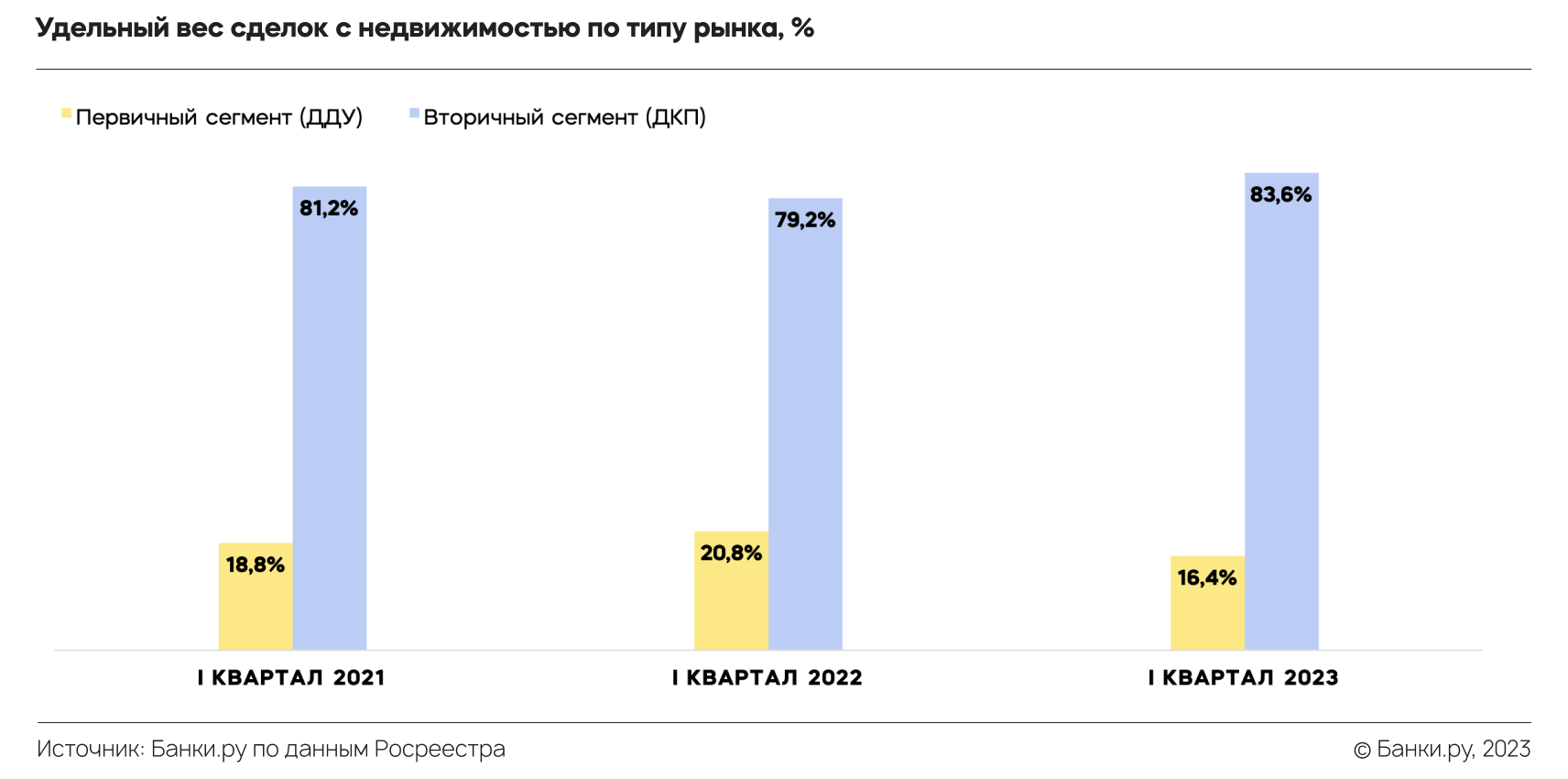

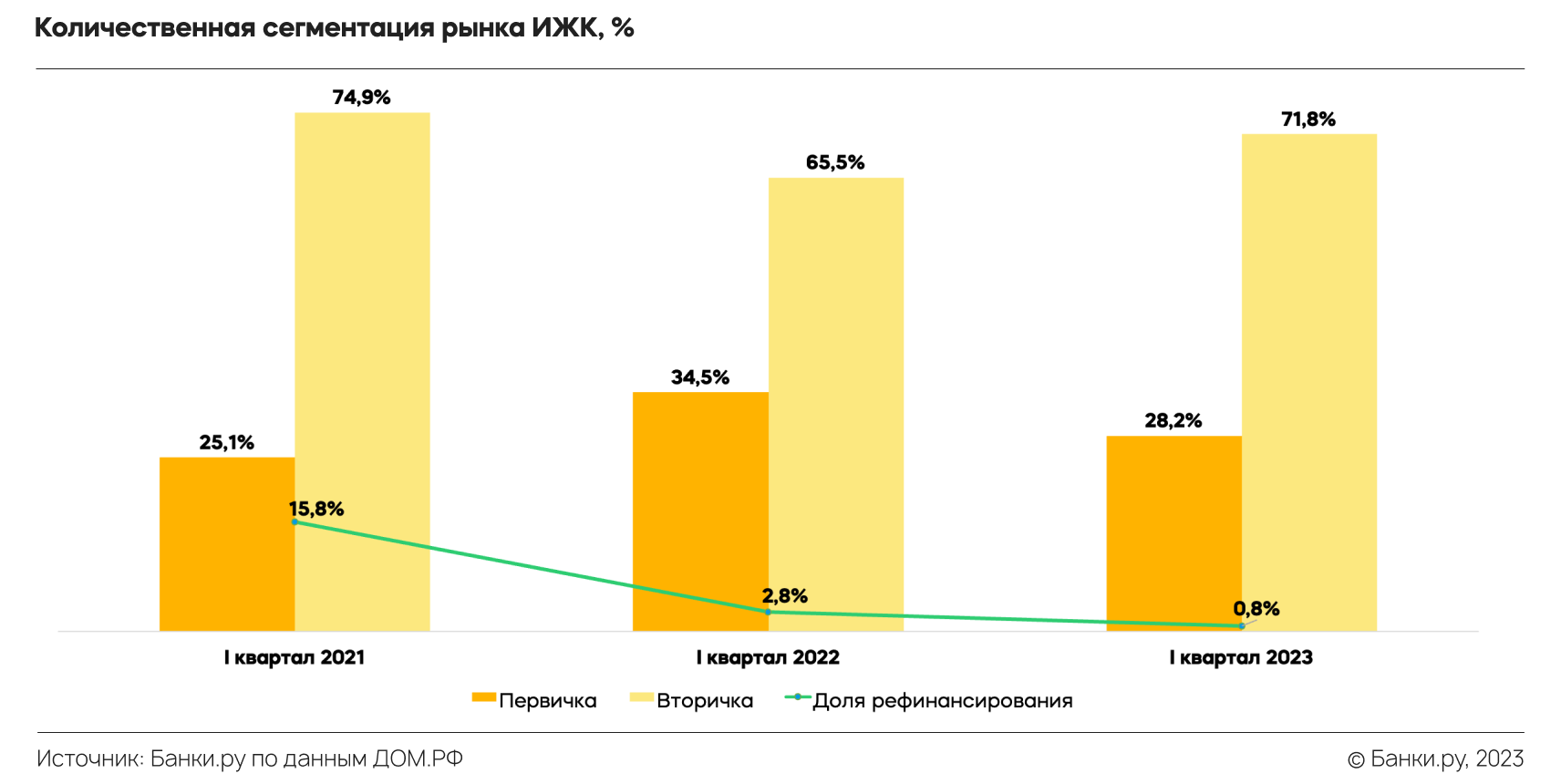

Более 70% из числа выданных ипотечных кредитов пришлось на вторичный сегмент, доля же первички по сравнению с I кварталом 2022 года стала ниже и составила 28,2%, практически вернувшись на уровень 2021 года. Поскольку за прошедший год средняя стоимость вторичного жилья выросла в разы меньше, чем новостроек, интерес заемщиков к вторичной ипотеке после просадки в I квартале 2022 года на фоне реализации инвестиционного спроса в 2023 году вновь начал расти. Объясняется это тем, что при сложившейся на рынке недвижимости ситуации, даже оформляя ипотеку на готовое жилье по более высоким ставкам, в плане итоговой переплаты заемщики могут сэкономить гораздо больше, чем при покупке в ипотеку новостройки.

Одновременно в I квартале 2023 года на рынке продолжится тренд на снижение в структуре сделок рефинансирования — его доля уменьшилась с 15,8% по итогам I квартала 2021 года до 0,8%. Мы по-прежнему связываем это с существенным удорожанием стоимости таких продуктов для заемщиков в линейках кредитных организаций, из-за чего по сравнению с предыдущими периодами они потеряли экономическую целесообразность. Исключением являются только кредиты, оформленные в начале 2022 года, а также ИЖК, рефинансируемые семьями с детьми. Однако, по нашему мнению, присутствие первой категории в I квартале 2023 года было минимальным, поскольку большая часть имевших такую необходимость заемщиков реализовала свой интерес во втором полугодии 2022 года, когда многие банки практиковали внутреннее рефинансирование. В связи с этим полагаем, что отмеченную долю рефинансирования в рыночной структуре обеспечили именно семьи с детьми и если бы по «Семейной ипотеке» отсутствовали установленные государством ограничения [1], она была бы существенно выше.

Основания для таких предположений закладывает и рост в общем количестве сделок доли кредитов, выданных по этой программе, — с 16,2% по итогам I квартала 2021 года до 48,5%, что выше аналогичного периода 2022 года на 7,5%. Как результат, в количественной структуре всех выданных ИЖК по итогам первых трех месяцев 2023 года «Семейная ипотека» впервые обогнала «Ипотеку с господдержкой», лидировавшую по этому показателю в течение двух предыдущих лет. В денежной же структуре сделок с госсубсидированием доля «Льготной ипотеки», напротив, стала выше, чем годом ранее, в связи с чем можно предположить, что с ее использованием заемщики стали приобретать более дорогие объекты недвижимости, чем по «Семейной ипотеке». Минимальный интерес заемщиков в начале 2023 года касался «Дальневосточной ипотеки», доля которой снизилась как в объеме, так и в количестве выданных ИЖК, и IT-ипотеки. В целом же доля всех ипотечных программ с госсубсидированием составила 37% в общем количестве выданных ИЖК, что на 3% больше, чем в аналогичном периоде предыдущего года, и на 10% — чем в 2021-м. В денежном выражении прирост составил 16% и 18% соответственно, из-за чего в совокупности льготная ипотека обеспечила более половины выданного банками объема ипотечных средств населению.

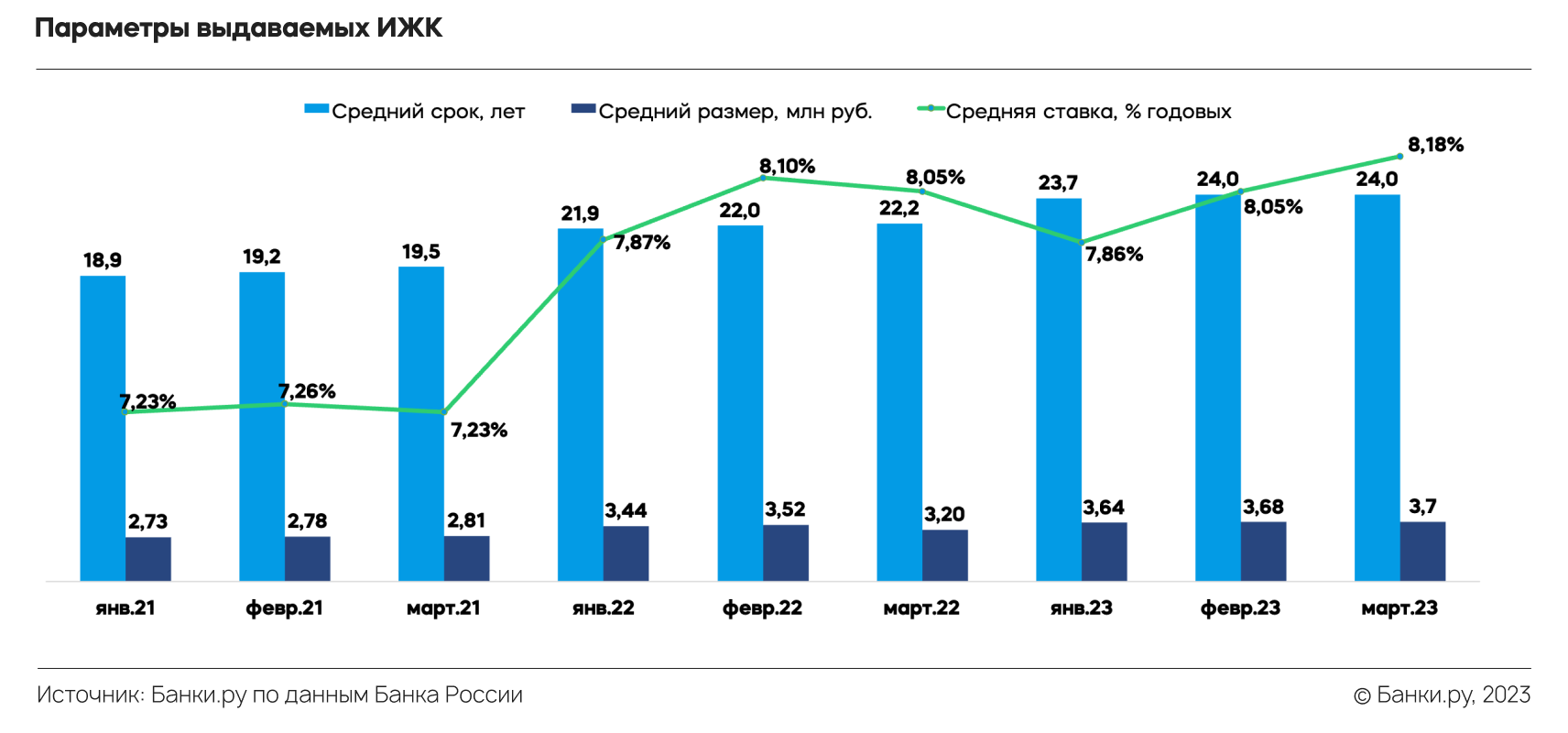

По данным ЦБ, в I квартале 2023 года из-за удорожания недвижимости продолжил расти средний чек выдаваемых ИЖК: по сравнению с аналогичным периодом годичной давности он стал выше на 9% и составил 3,7 млн рублей, что больше показателя I квартала 2021 года на 32%. Это повлекло за собой рост среднего срока ипотеки в России, который по итогам I квартала 2023 года составил 24 года — на пять лет больше, чем в 2021-м, и на два — чем в I квартале 2022 года. Объясняется это тем, что в условиях снижения доходов населения и роста закредитованности банки вынуждены удлинять сроки с целью обеспечения более низкого ежемесячного платежа и соблюдения требований регулятора в части показателя долговой нагрузки. Продолжил влиять на этот процесс и рост средневзвешенной ставки по ИЖК: после несущественного снижения в январе к концу I квартала она вернулась на уровень годичной давности. В совокупности с преобладанием в выдачах банков ипотеки с низким первоначальным взносом, ставшей одной из причин ужесточения регулирования выдачи ипотеки в 2023 году со стороны ЦБ, все это говорит о том, что фактическая доступность ипотеки для населения продолжает снижаться.

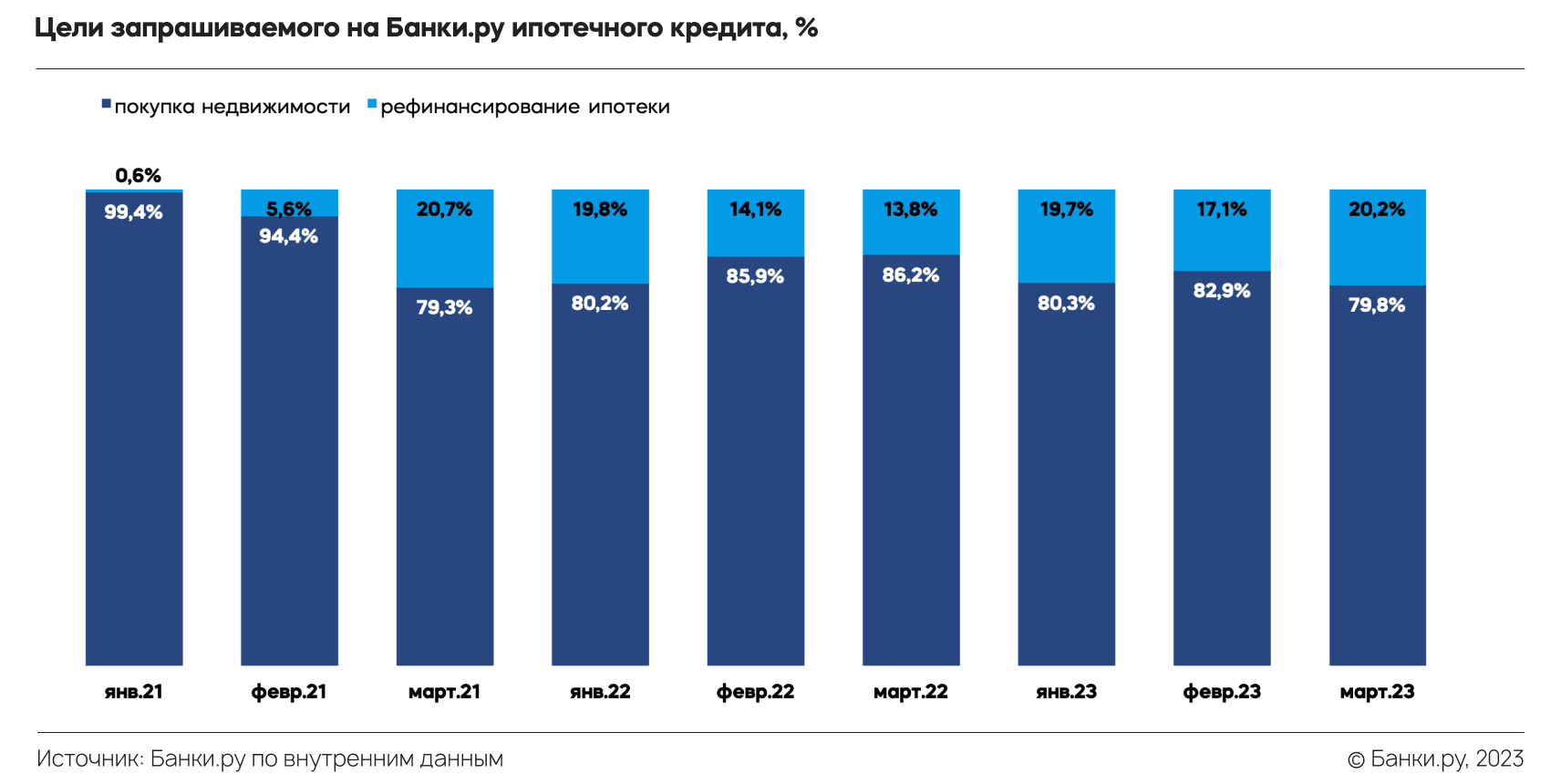

В I квартале 2023 года спрос на ипотеку со стороны пользователей Мастера подбора ипотеки финансового маркетплейса Банки.ру был на 152% больше, чем в I квартале 2022 года, и на 83% — чем в первые три месяца 2021 года. Несмотря на то что в целом по рынку отмечалось снижение доли заключенных сделок по рефинансированию, интерес на Банки.ру к этому продукту был в 3,5 раза больше, чем в I квартале 2022 года, и четырехкратно превышал спрос в аналогичном периоде 2021 года. В то же время спрос со стороны заемщиков, планировавших оформить кредит на покупку недвижимости, вырос за год на 135%, а прирост на двухлетнем горизонте составил чуть больше 60%. В связи с этим доля рефинансирования в структуре запрашиваемых целей ипотечного кредита выросла за два года в два раза и по итогам первых трех месяцев 2023 года составила 20%.

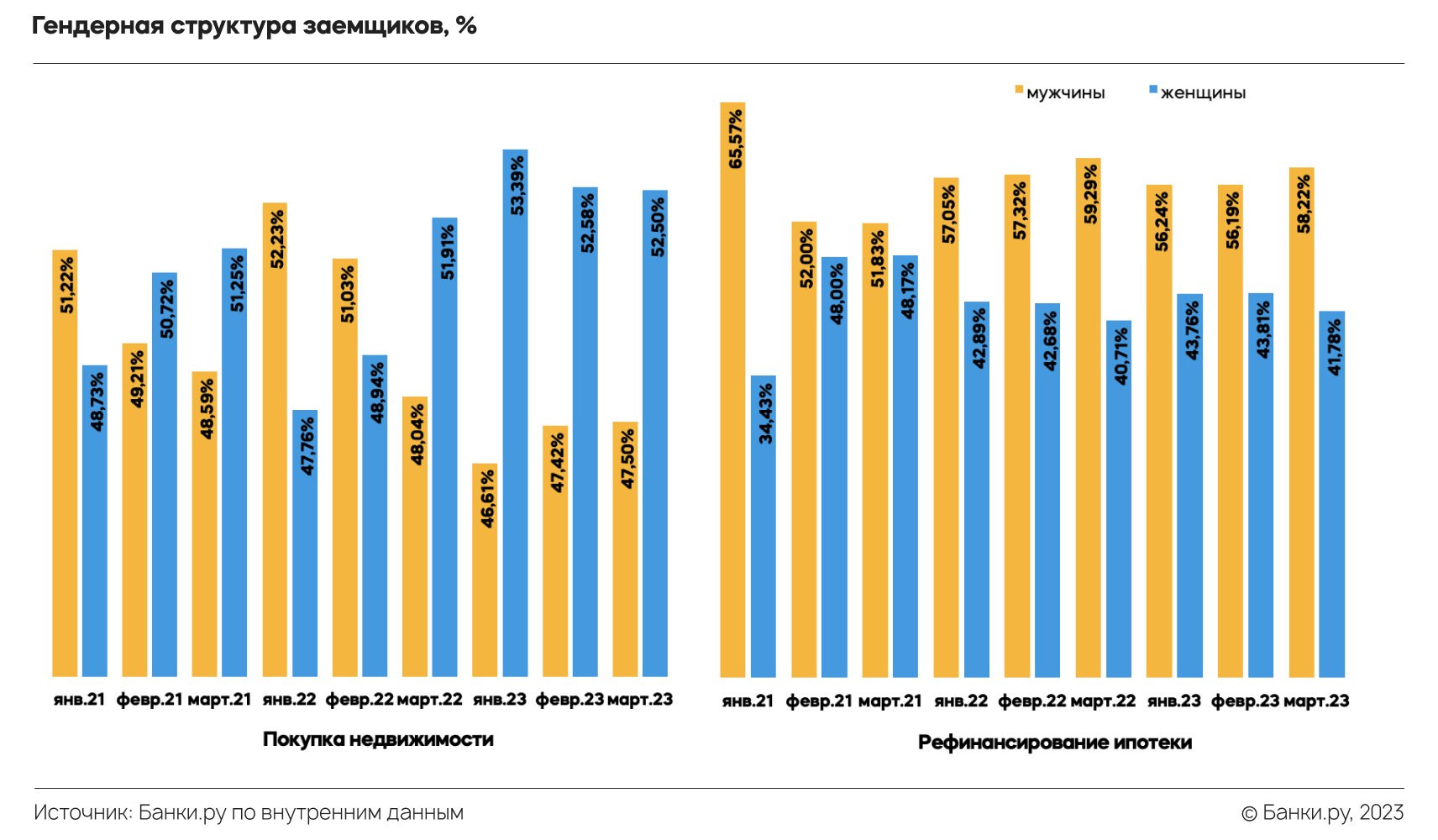

Преимущественный интерес к рефинансированию на протяжении всех рассматриваемых нами периодов отмечался со стороны мужчин — в среднем их доля в оставленных заявках на этот продукт стабильно приближалась к 60%. А вот приобретение недвижимости больше интересовало женщин, которые начиная с марта 2022 года формировали более половины оставленных пользователями заявок на эту цель.

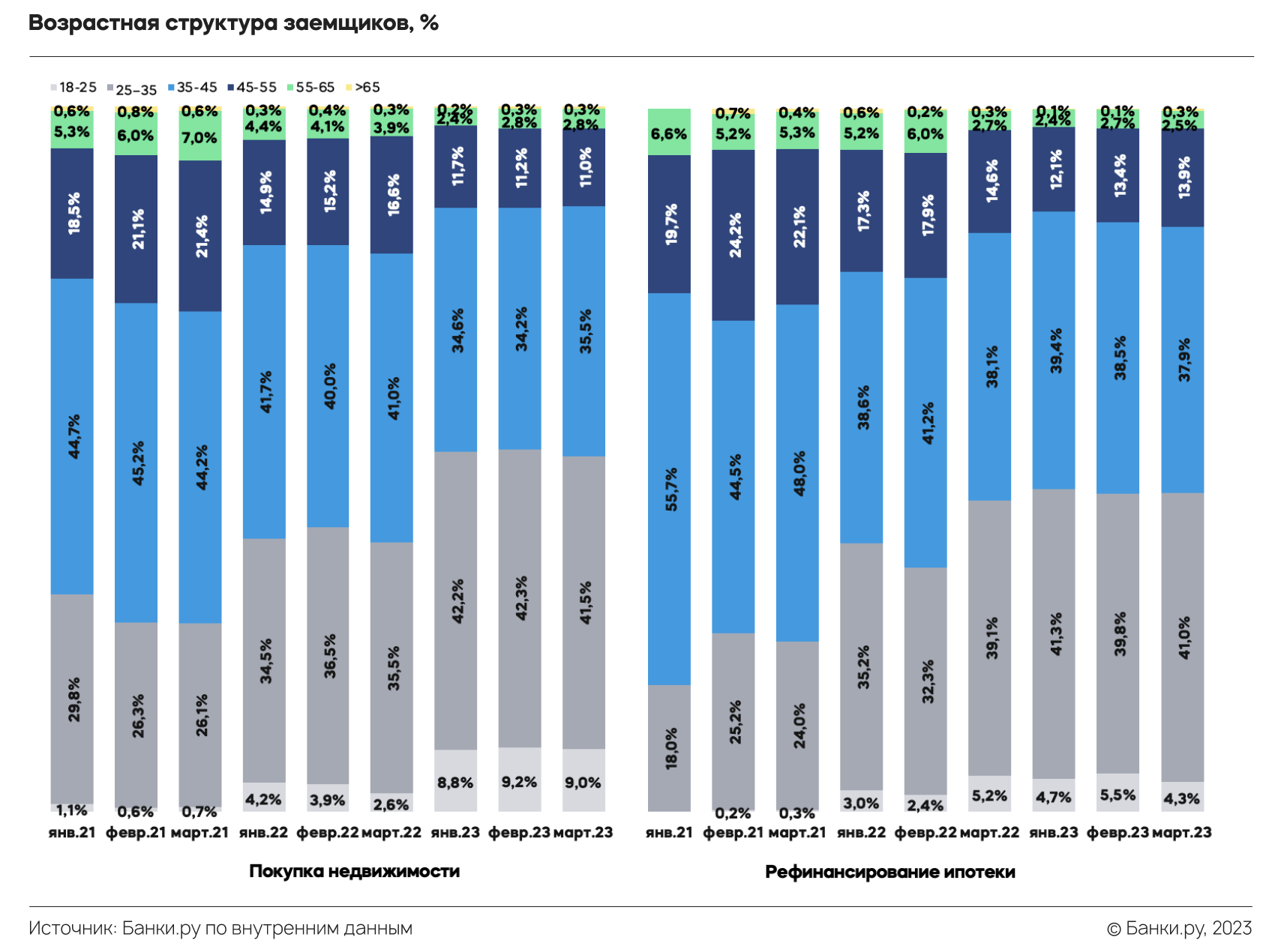

Большую часть заявок как на оформление ипотеки, так и на ее рефинансирование оставляли пользователи в возрастном диапазоне от 25 до 45 лет, среди которых на горизонте двух лет заметно прослеживается увеличение заемщиков в возрасте до 35 лет. Наряду с ними рост в указанный период показал сегмент клиентов в возрасте от 18 до 25 лет. При этом спрос на ипотечные продукты со стороны других групп населения сократился.

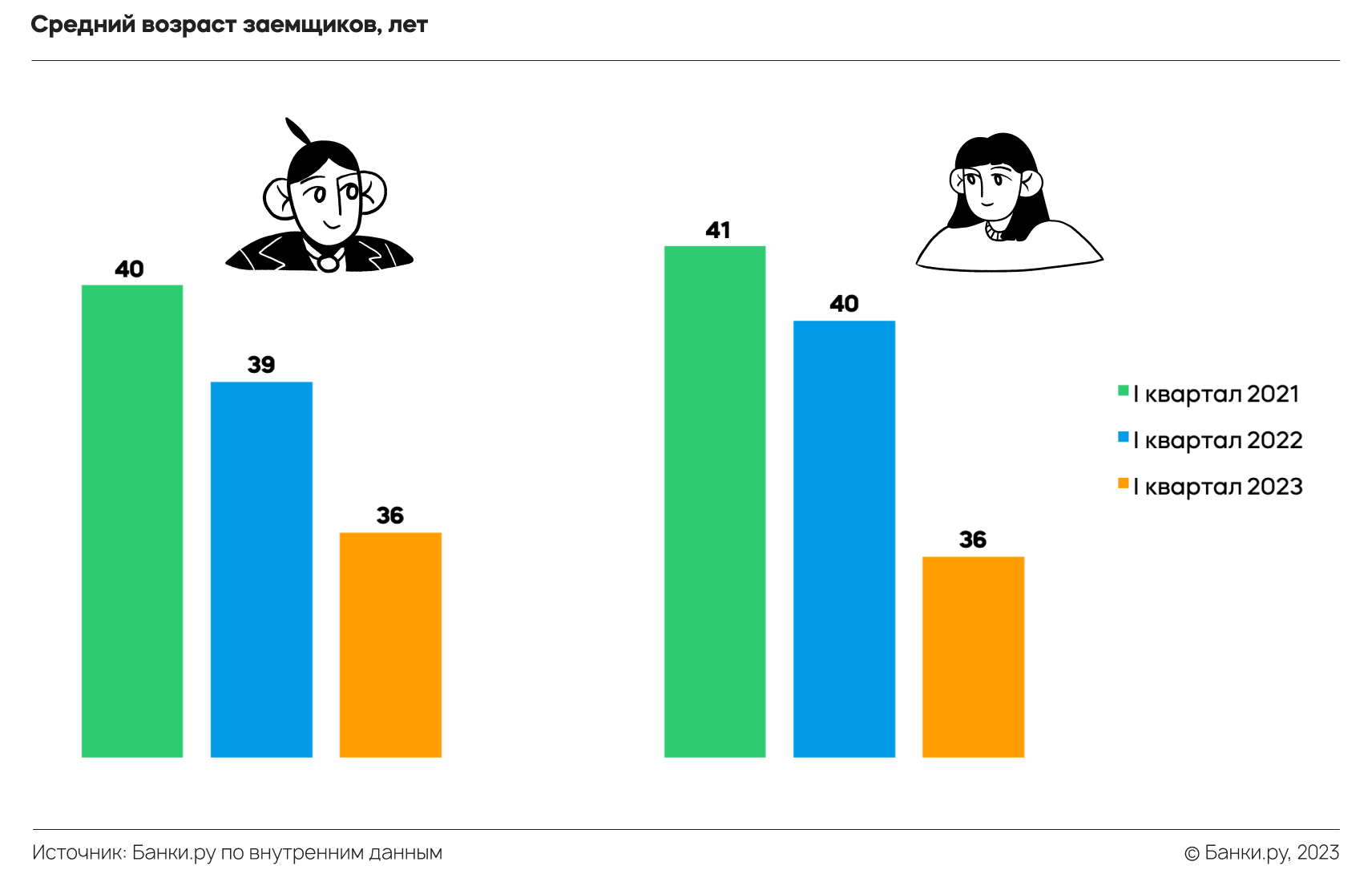

Средний возраст пользователей, оставивших в I квартале 2023 года заявки на ипотеку в сервисах Банки.ру, составил 36 лет. По сравнению с I кварталом 2022 года он снизился на два года, а с аналогичным периодом 2021-го — на четыре. Проявлявшие интерес к рефинансированию ипотеки посетители, как и в 2021 году, были в среднем на год старше заемщиков, планировавших оформить ипотеку впервые. Разницы в среднем возрасте заемщиков — мужчин и женщин — в I квартале 2023 года не наблюдалось, хотя двумя годами ранее женщины, хоть и незначительно, но были старше мужчин.

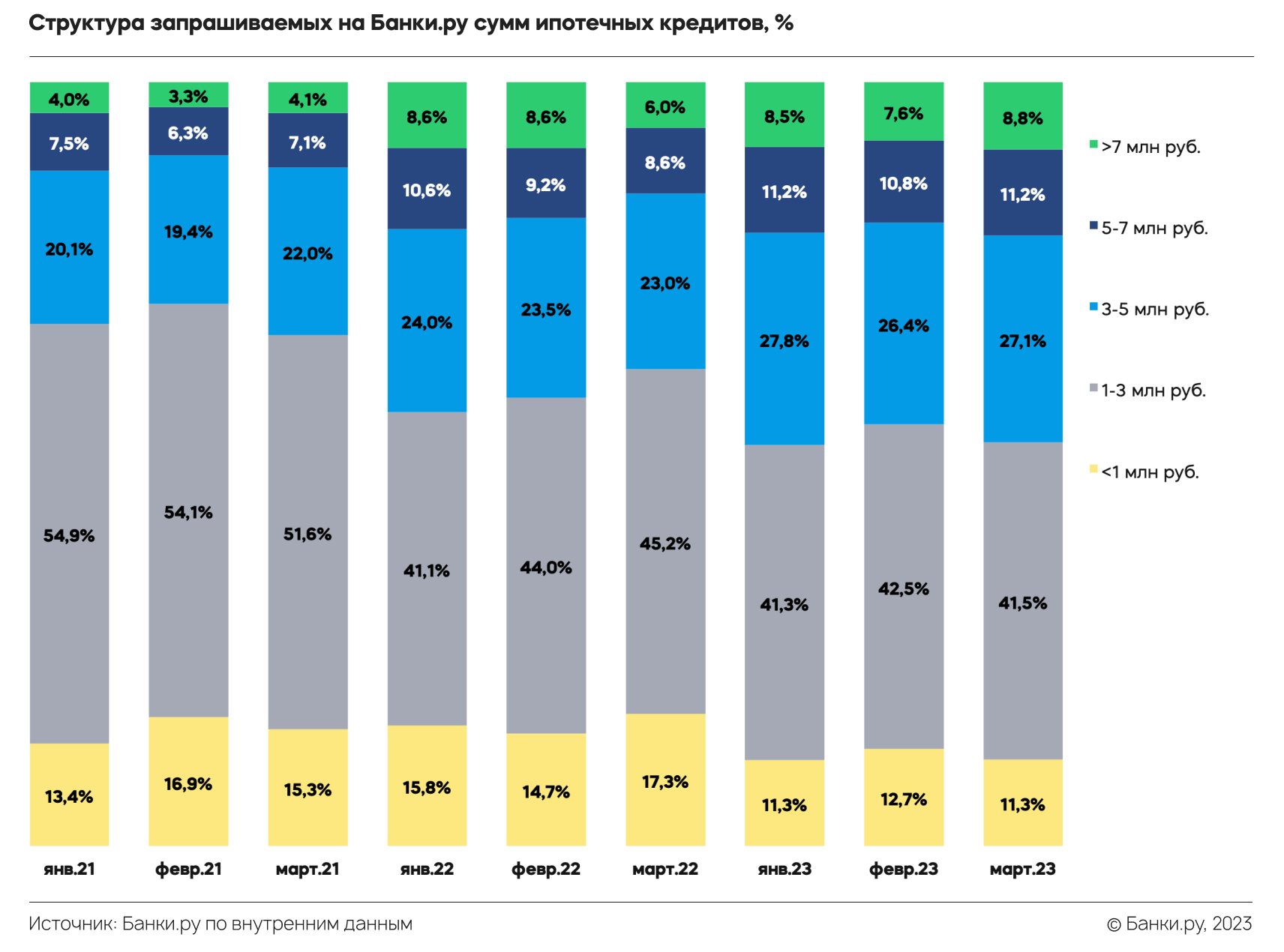

Как и двумя годами ранее, желающие получить ипотеку пользователи чаще всего запрашивали сумму от 1 млн до 3 млн рублей, однако на фоне продолжающегося удорожания недвижимости в 2023 году ее доля в структуре сумм стала снижаться, как и ипотек до миллиона рублей. А вот запросы на более крупные суммы ожидаемо стали расти, и наиболее существенный прирост среди них на двухлетнем горизонте показали заявки с суммой от 3 млн до 5 млн и свыше 7 млн рублей.

Средняя запрашиваемая сумма ипотеки в сервисах Банки.ру составила в I квартале 2023 года 3,4 млн рублей. По сравнению с 2021 годом она выросла на 31%, а с 2022-го — на 8%. Пиковое значение этого показателя на двухлетнем горизонте отмечалось в марте 2023 года, а минимальное — в феврале 2021 года.

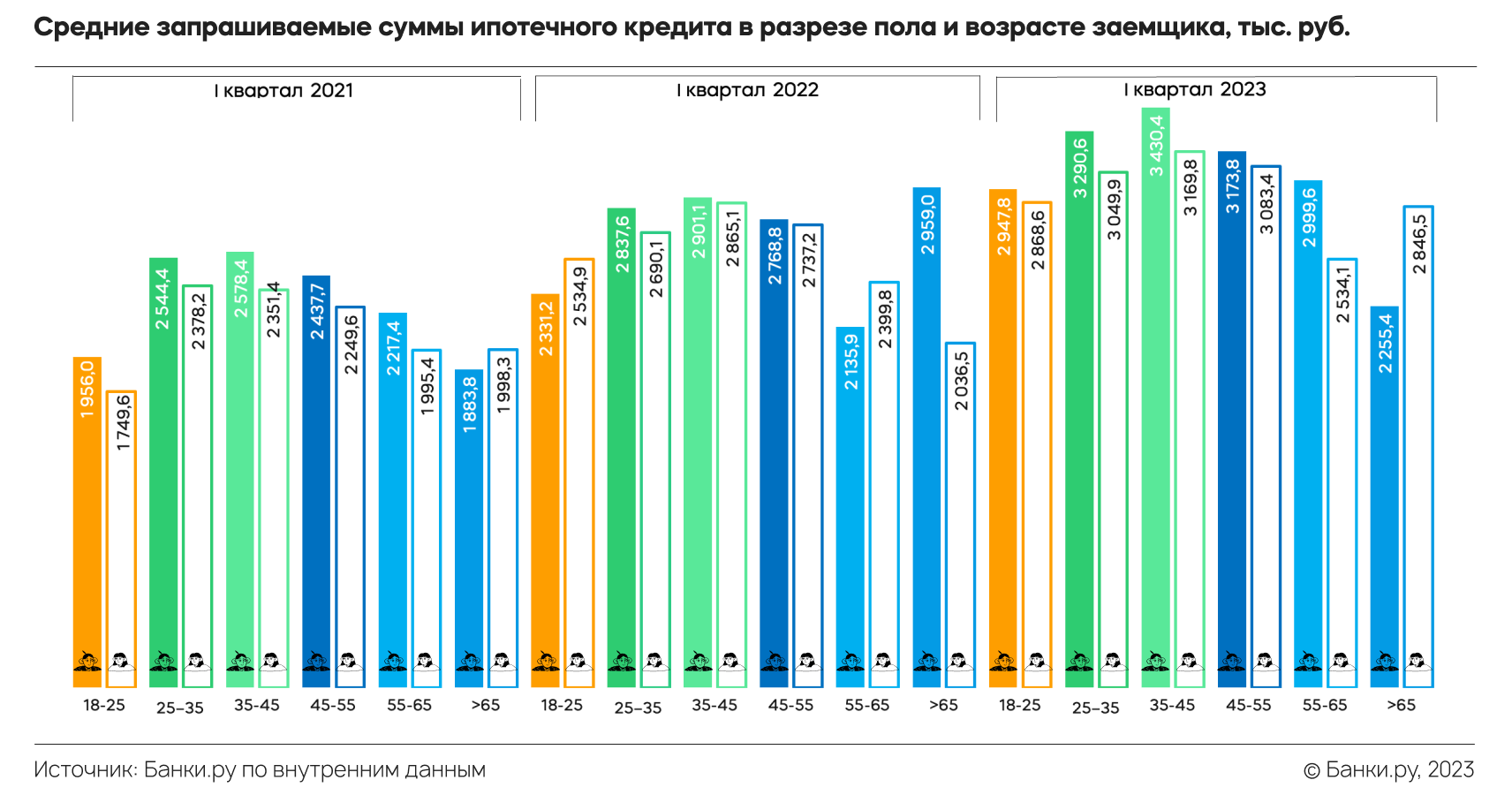

Динамика запрашиваемых средних чеков на покупку недвижимости и рефинансирование была разнонаправленной. Если запрашиваемая средняя сумма первичной ипотеки выросла за исследуемый период с 2,5 млн до 3,6 млн рублей, то рефинансируемой, напротив, снизилась — с 3,1 млн до 2,6 млн рублей. На наиболее высокие средние чеки ипотечного кредита на всем исследуемом нами горизонте рассчитывали мужчины в возрасте от 35 до 45 лет. С небольшим отрывом от них шли мужчины в возрасте от 25 до 35 лет. Наименьшие же средние суммы в 2023 году интересовали мужчин старше 65 лет, в то время как в 2022 году — женщин этой возрастной категории, а в 2021-м — женщин младше 25 лет.

Средний запрашиваемый через Мастер подбора ипотеки срок кредитования в I квартале 2023 года составил 15 лет. По сравнению с I кварталом 2022 года он снизился на два года, а с аналогичным периодом 2021-го — увеличился на год. Максимальный средний срок запрашивали мужчины в возрасте от 18 до 35 лет, а минимальный — женщины старше 65 лет. Двумя годами ранее получить кредитные средства на самый продолжительный срок пытались женщины возрастом от 25 до 35 лет, а на самый короткий — заемщики старше 65 лет. Одновременно мы зафиксировали, что заемщики, планировавшие рефинансировать ипотеку, в среднем в 2023 году запрашивали желаемый срок кредита всего на два года меньше, чем при покупке жилья, хотя обычно этот лаг гораздо выше (например, в I квартале 2022 года он был равен шести годам). Это также косвенно доказывает, что из-за снижения реальных доходов заемщики стали вынуждены запрашивать ипотеку на более длительные сроки — с целью получения максимально комфортного в плане финансовой нагрузки ежемесячного платежа.

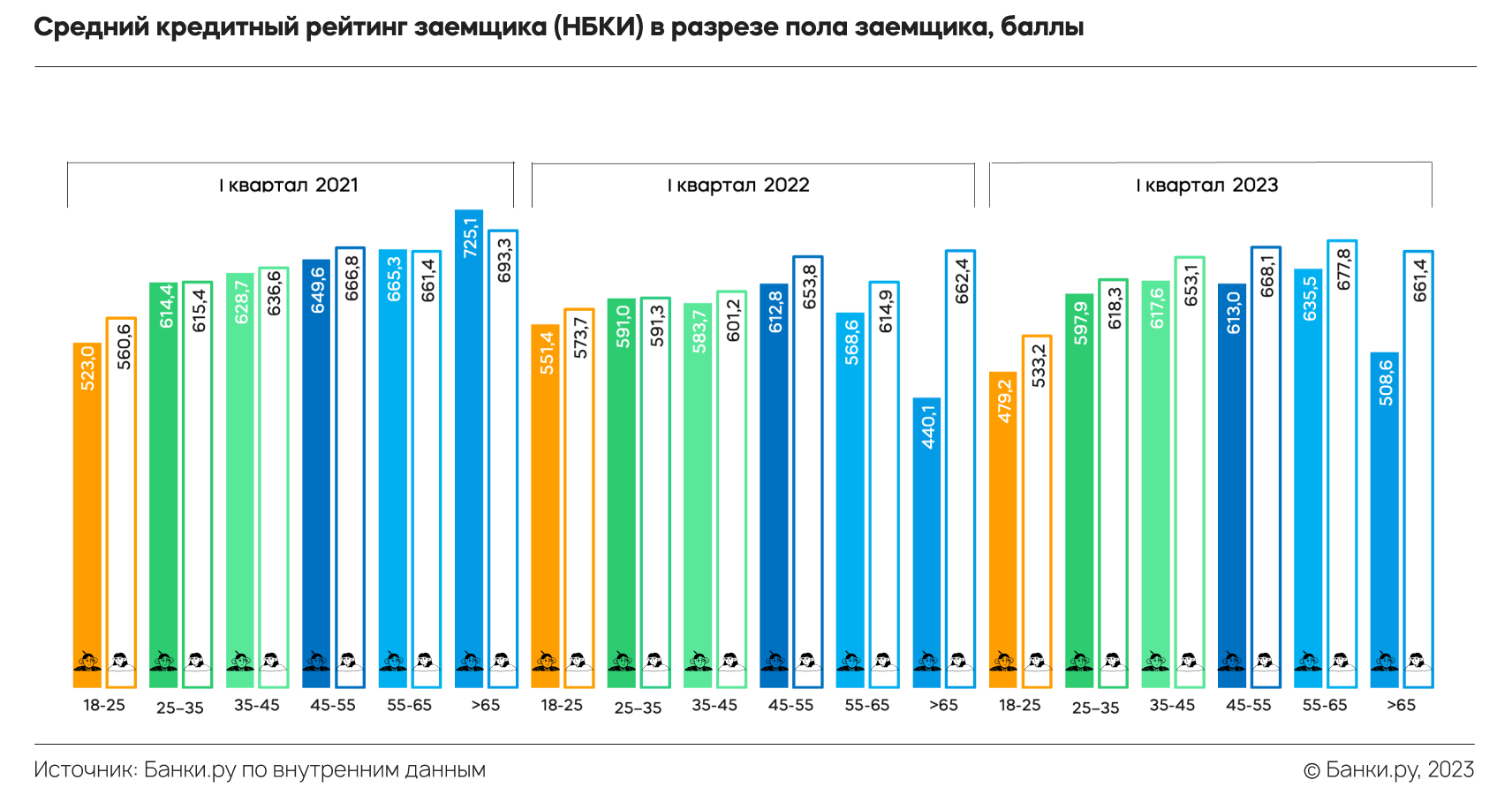

Уровень кредитоспособности пользователей, планировавших оформить ипотеку через сервисы Банки.ру, в I квартале 2023 года был выше аналогичного периода 2021 года и в целом соответствовал картине двухгодичной давности. У большинства половозрастных групп заемщиков он оценивался как высокий и имел значение от 594 до 903 баллов, что характеризует ипотечных заемщиков как самых дисциплинированных. Средний кредитный рейтинг (присваивается при количестве баллов от 150 до 593) [2] имели заемщики возрастом от 18 до 25 лет и мужчины старше 65 лет. В I квартале 2022 года высоким кредитным рейтингом обладали только женщины старше 45 лет и мужчины от 45 до 55 лет, а в аналогичном периоде 2021 года все группы пользователей, за исключением заемщиков в возрасте от 18 до 25 лет.

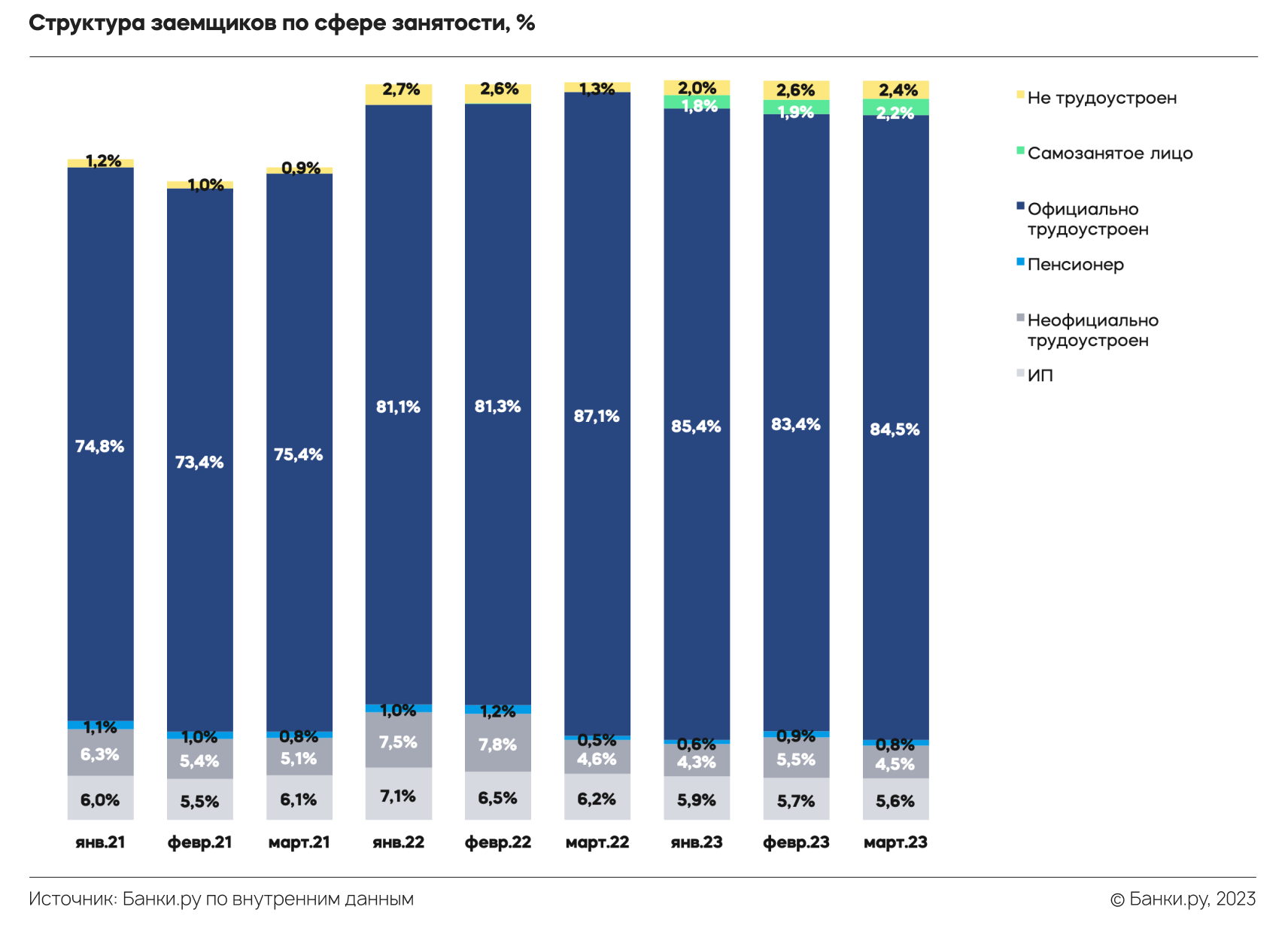

Как и двумя годами ранее, преобладающая часть граждан, желающих получить ипотеку или рефинансировать уже имеющуюся, имела высшее образование и состояла в официальном браке. Кроме того, большинство потенциальных заемщиков были официально трудоустроены. Доля ИП находилась на уровне 2021 года, но немного снизилась по сравнению с I кварталом 2022 года. Ощутимо меньше, чем в предыдущие периоды, стал процент граждан с «серым доходом». Интерес пенсионеров, нетрудоустроенных заемщиков и самозанятых к этому продукту оставался минимальным, однако в первом триместре 2023 года доля заявок от двух последних категорий выросла.

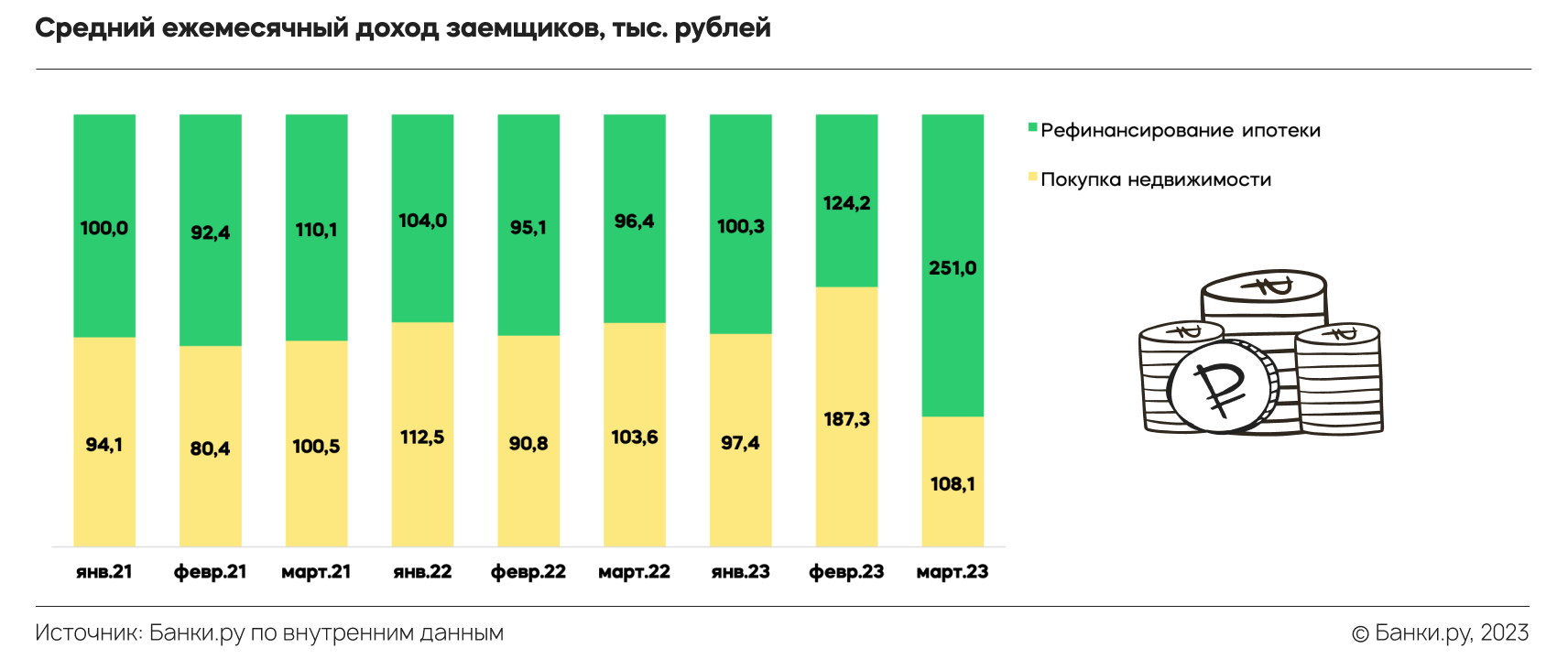

Одновременно в I квартале 2023 года продолжил расти указываемый уровень ежемесячного дохода потенциальных заемщиков. Его среднее значение у пользователей, планировавших впервые оформить ипотеку, выросло за два года на 43% и составило в I квартале 2023 года 131 тыс. рублей. А вот указываемый средний доход по цели «рефинансирование ипотеки» вырос за тот же период практически на 60% и составил 159 тыс. рублей.

Средний указываемый пользователями Банки.ру стаж в I квартале 2023 года увеличился на два года по сравнению с 2022-м и составил чуть больше шести лет. А вот в части типа организации-работодателя изменений не произошло: по-прежнему более половины потенциальных заемщиков работали в коммерческих организациях (ООО), а доля бюджетников была минимальной.

Итоги и прогнозы

- исчерпание платежеспособного спроса со стороны населения на фоне снижения реальных располагаемых доходов и высокого уровня долговой нагрузки;

- вероятное повышение ключевой ставки и дальнейшее ужесточение макропруденциального регулирования ипотечного сегмента со стороны ЦБ;

- снижение доступности ипотеки для населения из-за продолжающегося роста процентных ставок, сохранения завышенных цен на недвижимость и де-факто ужесточения требований к минимальному первоначальному взносу при покупке строящейся недвижимости.

Смягчить эффект от их реализации помогут действующие меры господдержки и возможное их расширение Минстроем. А также вступление в силу законопроекта, позволяющего включать в тело кредита стоимость затрат на меблировку строящихся квартир, что, на наш взгляд, повысит спрос на первичном рынке. Это обусловит приращение объема выдаваемых банками средств, но одновременно приведет к дальнейшему росту среднего чека по ипотеке, исходя из чего мы прогнозируем сохранение в 2023 году среднемесячных темпов прироста этого показателя на уровне 0,4%. Одновременно на фоне перехода цен на вторичную недвижимость в стадию «нормального роста» считаем высоко вероятным еще большее смещение рынка ИЖК во вторичный сегмент и повышение доли вторичной ипотеки в выдачах банков.

Мы ожидаем усиления интереса к ипотеке со стороны заемщиков во второй половине года и прежде всего в IV квартале, поскольку традиционно этот период является пиковым в плане спроса. Но из-за сохраняющейся общей экономической напряженности, вынужденного купирования банками рисков снижения качества своих ипотечных портфелей и пересмотра кредитных политик, а также возможного исчерпания к концу года выделенных со стороны государства лимитов на льготную ипотеку полагаем, что в этом году сезонный фактор будет иметь значительно меньший вес.

По итогам текущего исследования мы закладываем в свой базовый прогноз рост портфеля ИЖК по итогам года до 16,2 трлн рублей, что на 14,5% превысит уровень января 2023 года. Ввиду обозначенных выше факторов мы ожидаем замедления среднемесячных темпов его прироста по сравнению с более ранними периодами до 1%. В случае реализации этого сценария мы ожидаем прироста выдач ИЖК по итогам года на 20% в денежном выражении и на 18% — в количественном.

Для отслеживания произошедших изменений в портрете заемщика и параметрах ипотечного жилищного кредитования использовались эксклюзивные внутренние данные Банки.ру. В расчет входили данные заявок банков, оставленные в Мастере подбора ипотеки Банки.ру в период с 1 января по 31 марта 2021, 2022, 2023 годов.

По состоянию на июнь 2023 года на нашей платформе зарегистрировано уже более 13 млн пользователей. Ежемесячно Банки.ру обрабатывает более 1,4 млн заявок на финансовые продукты. Наши сервисы работают более чем в 20 продуктовых категориях.

[1] Рефинансировать можно только ипотечный кредит, оформленный на приобретение жилья на первичном рынке.

[2] Для справки: персональный кредитный рейтинг НБКИ бывает еще двух градаций: низкая — до 149 баллов включительно, и очень высокая — от 904 баллов.