Крупные банки массово снижают ставки льготной ипотеки

После повышения в марте ключевой ставки ЦБ на четверть процентного пункта до 4,5%, банкиры и аналитики предсказывали скорый рост процентов по банковским вкладам и кредитам. С вкладами так и получилось. А вот некоторые кредиты, напротив, стали дешеветь. В апреле крупнейшие ипотечные банки вопреки рыночному тренду на рост рублевых ставок принялись дружно снижать ставки льготной ипотеки «6,5%».

Льготная ипотека год спустя

Программа льготной ипотеки «6,5%», или «Ипотека с господдержкой 2020», была запущена в начале пандемии для поддержания строительной отрасли первоначально на апрель — октябрь 2020 г., затем немного скорректирована, а позднее продлена до 1 июля 2021 г. Она выдается на покупку квартир только в новостройках. Сейчас максимальная сумма кредита для жителей Москвы и Санкт-Петербурга, а также Московской и Ленинградской областей составляет 12 млн руб., для других регионов — 6 млн. Первоначальный взнос заемщика должен составлять не менее 15% стоимости жилья. Ставка кредита не может превышать 6,5% годовых при условии страхования жизни заемщика.

По данным Минстроя, с начала запуска программы банки выдали почти 450 000 льготных ипотечных кредитов на 1,337 трлн руб., примерно четверть (почти 100 000 кредитов на 335 млрд руб.) из них в 2021 г. Сейчас на льготную ипотеку приходится около 90% всех кредитов на жилье в новостройках.

ЦБ и правительство обсуждают очередное продление льготной ипотеки, но в ограниченном формате, в ряде регионов. Недавно вице-премьер Марат Хуснуллин допустил отмену программы льготной ипотеки в Московском регионе уже с 1 июля.

Как дешевеет ипотека с господдержкой

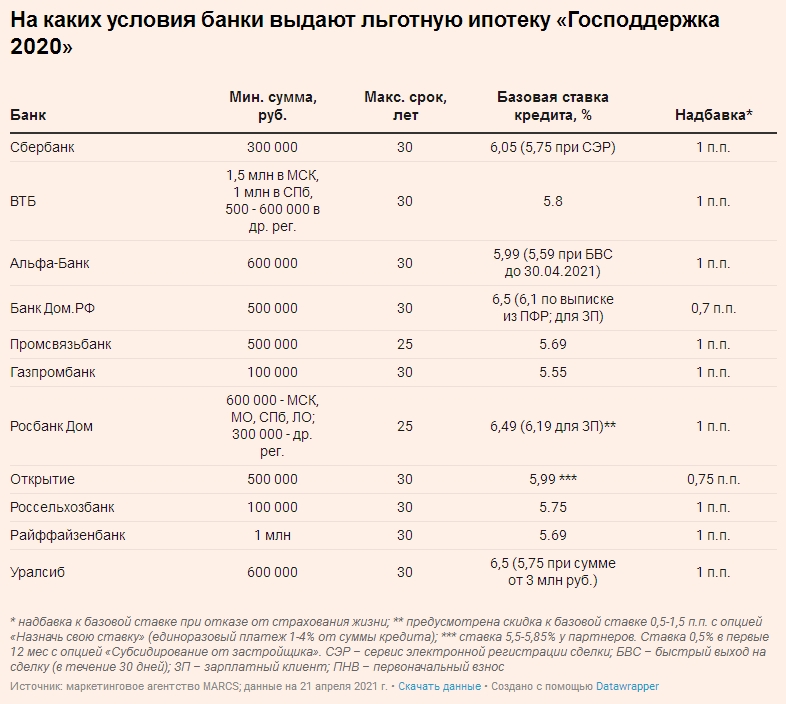

Почти сразу после запуска программы в апреле прошлого года ее участники, конкурируя друг с другом, стали предлагать такую ипотеку по более низким ставкам, чем 6,5%. Но после повышения ключевой ставки в марте этого года льготная ипотека снова начала дешеветь. Только за последние две недели это произошло как минимум в пяти из топ-10 ипотечных банков: ВТБ (в рамках акции до 31 мая), Сбербанке, Россельхозбанке, Газпромбанке, Райффайзенбанке. В среднем снижение ставок в них составило 0,3 процентного пункта (п.п.), они опустились до 5,55–5,75% годовых.

«Также Альфа-банк по ипотеке с господдержкой увеличил скидку за быстрый выход на сделку с 0,2 до 0,4 п.п.; с учетом этого его ставка опустилась до 5,59%. Промсвязьбанк продлил действие сниженной ставки 5,69% до 30 апреля (ранее до 15 апреля)», — рассказывает руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства MARCS Наталия Исаенко. В начале апреля банк «Уралсиб» снизил ставку ипотеки с господдержкой при сумме кредита от 3 млн рублей до 5,75%.

Продолжение следует. Росбанк не исключает коррекции ставок льготной ипотеки: «Будем принимать решение, исходя из развития рыночной ситуации», — сказал VTimes представитель банка.

По данным Дом.РФ, средневзвешенная ставка ипотеки с господдержкой «6,5%» в топ-15 банков только за неделю с 10 по 16 апреля снизилась на 0,18 п.п. до 5,81% (более свежие данные еще не опубликованы). До апреля эта ставка не опускалась ниже 6%.

Почему банки опускают ставки

Банки уже давно конкурируют за хороших заемщиков, которых в условиях слабой экономики не становится больше. Проверенный путь — предоставить более выгодные условия, напоминают эксперты. Это позволяет банкам сохранять и наращивать клиентскую базу и долю рынка.

При растущей ключевой ставке банки с недорогим фондированием могут себе позволить дополнительно удешевлять ипотеку с господдержкой. «По условиям программы банкам из бюджета возмещается недополученный доход в размере разницы между ключевой ставкой ЦБ, увеличенной на 3 п.п., и льготной ставкой (6,5%). При ключевой ставке в 4,25% субсидия государства составляла 0,75 п.п., однако мартовское повышение ключевой ставки дало банкам дополнительные 0,25 п.п. дохода», — объясняет аналитик рейтингового агентства НКР Дмитрий Рышков. По его словам, этим и могли воспользоваться крупнейшие участники рынка для поддержания спроса на ипотеку, несмотря на некоторую потерю маржинальности. По сути, снижая сейчас ставки, банки делятся с заемщиками прибавкой к субсидии.

При такой форме субсидирования в ожидании дальнейшего роста ключевой ставки банкам выгодно наращивать портфель льготной ипотеки: с момента очередного повышения ставки субсидия банку также увеличится, в том числе по ранее выданным ссудам. Сейчас банки стараются максимально выбрать отпущенные им лимиты выдачи льготной ипотеки до завершения программы, отмечает Исаенко.

Общий ажиотаж вокруг завершения программы льготной ипотеки может позволить игрокам с небольшим ипотечным портфелем нарастить его размер, увеличить клиентскую базу, например в целях дальнейших кросс-продаж других продуктов, отмечает представитель крупного ипотечного банка.

Брать или ждать

Очередное решение по ключевой ставке ЦБ примет уже в эту пятницу, 23 апреля. Рышков не исключает, что при очередном повышении ключевой ставки банки продолжат снижать ставки льготной ипотеки, если увидят положительный эффект от текущих «скидок» к ставкам. Эффект есть: по данным ВТБ, который снизил ставки льготной ипотеки еще 9 апреля, за первую неделю после снижения ставки до 5,8% банк нарастил число заявок в полтора раза до 1500 в неделю, сообщала его пресс-служба.

Стоит ли потенциальным заемщикам ждать более выгодных ставок льготной ипотеки, вопрос открытый. Ведь она может завершиться уже через два с небольшим месяца. Кроме того, госпрограмма провоцирует рост цен на жилье. «Сейчас ключевое значение имеет стоимость квадратного метра, нежели ставка кредита, так как уровень цен существенно вырос в течение прошлого года и оказывает большее влияние на итоговую стоимость жилья. Поэтому интересная скидка к цене жилья от застройщика может стать лучшей отправной точкой к заключению сделки», — рассуждает управляющий директор по банковским рейтингам «Эксперт РА» Александр Сараев. Он также напоминает, что стоимость заемных ресурсов в экономике в среднесрочной перспективе будет плавно расти.