Надбавки за риск: банки повышают ипотечные ставки и ужесточают требования к заемщикам

С 1 июня 2023 года вступил в силу новый порядок применения надбавок к коэффициентам риска для ипотечных кредитов, которые выдают банки. Как это отразится на размере первоначального взноса для заемщиков, которые собираются брать ипотеку, что будет с ипотечными ставками, спросом и ценами на новостройки?

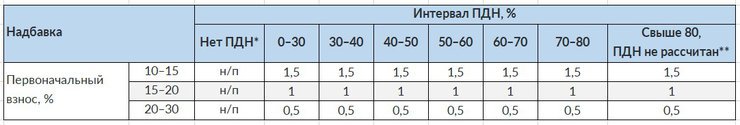

Центробанк РФ уточнил порядок, по которому начисляются надбавки к коэффициентам риска, введенным с 1 мая 2023 года. Они предполагают, что рискованным заемщикам (тем, кто с большой долей вероятности не сможет выплатить кредит) ипотека будет выдаваться под более высокий процент. Чем выше риск невыплаты, тем больше денег понадобится банку для выдачи займов.

Коэффициента риск связаны с двумя показателями: размером первоначального взноса и показателем долговой нагрузки (ПНД) — так называется соотношение между ежемесячными платежами по кредиту и среднемесячным доходом заемщика.

Чем выше этот показатель, тем больше рисков невозврата кредита, так как заемщик тратит бо́льшую часть дохода на обслуживание кредита.

Значения надбавок к коэффициентам риска в отношении предоставленных с 1 мая 2023 года ипотечных кредитов, обеспеченных правами требований по ДДУ

По данным ЦБ РФ

* В случаях, когда кредитные организации вправе не рассчитывать ПДН.

** В случаях, когда кредитные организации не исполнили обязанность по расчету ПДН, в том числе из-за технических сбоев в информационных системах.

Надбавки касаются всех ипотечных кредитов?

— если кредиты выданы в рамках отдельных государственных программ поддержки (включая льготную ипотеку);

— первоначальный взнос заемщика составляет не менее 20% (с 1 июня 2023 года), не менее 30% (с 1 января 2024 года).

Подчеркнем этот момент: ЦБ РФ не поднимал размер первоначального взноса. Выдавать ли кредит с первоначальным взносом менее 20% (с 1 января — менее 30%), решает банк, но в этом случае будет действовать надбавка за риск — банку это невыгодно.

Еще один момент: по уточненным правилам надбавки к коэффициентам риска по вновь выданным ипотечным кредитам на строящееся жилье будут применяться еще год после того, дом будет введен в эксплуатацию или квартира пройдет государственную регистрацию (тут выбор точки отсчета остается за банком).

С чем связано изменение кредитной политики? Ведь сегодня россияне добросовестно платят по ипотеке: по данным ЦБ РФ, всего 0,43% ипотечной задолженности является просроченной. Год назад показатель был 0,63%, а в 2020 году — 0,95%.

Так регулятор стремится ограничить риски и заемщиков, и банков в условиях экономической нестабильности. Надбавки заставляют банки ужесточать требования к заемщикам.

Как новые правила повлияют на спрос и цены на новостройки

— Коэффициент за риск касается не самого клиента, а непосредственно банков. Это означает, что деньги, которые банк выдает клиенту, обходятся дороже. В целом это ведет к тому, что банки не смогут выдавать ипотеку с нулевой ставкой. Сейчас большинство застройщиков уже прекратило выдачу ипотеки со ставками 0,1% или 0,01%. Но некоторые девелоперы еще предоставляют ипотеку по ставке от 4 до 6%, но не на весь период ипотечного кредита, а на срок от трех до шести лет.

ЦБ РФ целенаправленно уменьшает риски — это ведет к тому, что будет снижаться спрос, объемы продаж на рынке недвижимости будут сокращаться. В свою очередь, это приведет к коррекции цен в сторону уменьшения.

Валерий Кочетков, директор направления «Новостройки» компании «Инком-Недвижимость»:

— Действия ЦБ направлены на искоренение любых форм субсидированной ипотеки, кроме госпрограмм. Это означает увеличение первоначального взноса до 20–30% и повышение процентных ставок, что неуклонно приведет к сокращению доли ипотечных сделок.

Главным для заемщика остается размер ежемесячного платежа. На фоне роста ипотечных ставок клиент будет выбирать более бюджетные предложения, тем самым уменьшая сумму кредита, чтобы вписаться в комфортные для него ежемесячные платежи.

Наталья Ващелюк, главный аналитик Совкомбанка:

— Первоначальный взнос служит не только индикатором того, что заемщик способен планировать свои финансовые траты и откладывать деньги. Первоначальный взнос призван компенсировать потери банка, если заемщик перестанет платить по кредиту, а цена на недвижимость снизится.

Кредиты с низким первоначальным взносом считаются более рискованными, особенно если есть высокая вероятность того, что квартиру не удастся реализовать по цене ее покупки.

Центробанк учел рост разрыва между ценами на первичном и вторичном рынках, который произошел в последнее время. Квартиры в новостройке реализуются по более высокой цене. В случае дефолта заемщика банк будет продавать залог на вторичном рынке, где цены ниже.

Процентные ставки по ипотечным кредитам с первоначальным взносом ниже 30% вырастут. Кроме того, ЦБ ужесточает регулирование и в других направлениях, что уменьшает прибыль банков в ипотечном сегменте.

Денис Бобков, руководитель управления маркетинга и аналитики Asterus:

— Повышение коэффициентов риска приведет к тому, что банкам придется увеличить и размер процентной ставки по ипотечным кредитам для покупателей новостроек. Насколько вырастут ставки, будет зависеть от решения конкретных банков.

Очевидно, это будет чувствительно для рынка, особенно сейчас, когда каждые 0,5 п. п. ипотечной ставки отражаются на спросе.

Вадим Бутин, руководитель отдела ипотечного кредитования «Главстрой-Недвижимость»:

— Банки будут повышать ставки по кредитам с минимальным размером первоначального взноса, чтобы ограничить количество таких кредитов. С учетом того, что за последний год свыше 50% кредитов в Московской области было выдано с первоначальным взносом ниже 20%, эти меры способны существенно скорректировать динамику выдачи новых кредитов и, как следствие, сократить объем продаж на первичном рынке.

Александр Козлов, коммерческий директор ГК «Монолит»:

— До 70% заемщиков платят первоначальный взнос не более 15%. Но теперь банки будут регулировать ставки в зависимости от рейтинга и риска заемщика. Также будет поголовно внедряться страховка. Если до этого от нее еще можно отказаться в ряде случаев, то после изменения требований ЦБ РФ она скорее всего станет обязательной процедурой.

Очевидно, ипотечные ставки вырастут, а рост ипотечного портфеля замедлится на неопределенный срок до стабилизации ситуации.