Долга дорога: обязательства россиян перед банками превысили 30 трлн рублей

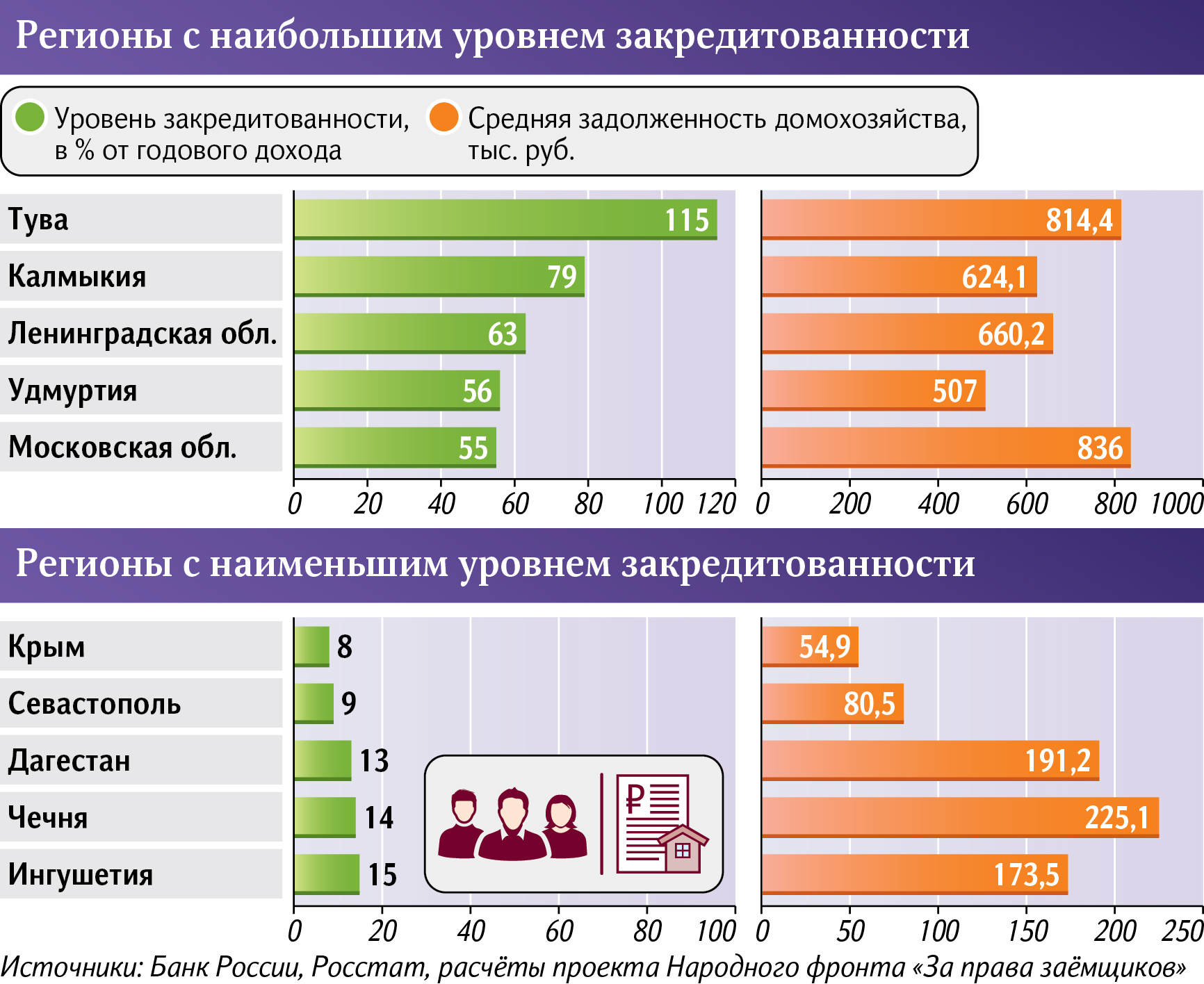

Задолженность россиян перед банками на 1 мая 2023 года достигла 30,22 трлн рублей — такие данные приводит ЦБ. Между тем, по итогам I квартала она составляла менее 28 трлн рублей, а уровень закредитованности находился на уровне 41%. Об этом говорится в исследовании, подготовленном на основе данных Росстата, Центробанка и крупнейших бюро кредитных историй (БКИ). По мнению экспертов, тенденция означает, что II квартал покажет еще больший рост этих показателей. О том, на что и где граждане берут кредиты и как тенденция может сказаться на стабильности национальной экономики, — в материале «Известий».

Должны всё больше

Это значит, что II квартал покажет еще больший рост закредитованности, считает эксперт проекта «За права заемщиков» Александра Пожарская. Если долги будут увеличиваться и дальше, но при этом продолжит стагнировать уровень реальных доходов, то будет расти бедность, люди не будут вкладывать в экономику, для нормальной работы которой нужен круговорот денег, говорит она.

— Рост уровня закредитованности говорит о том, что банки оперативно реагируют на стабилизацию экономики. Это плюс. Но беспокойство вызывает то, что кредитная активность опять опережает рост доходов. Это заставило регулятора вводить макропроденциальные лимиты — ограничения на выдачу высокорискованных необеспеченных кредитов, которые компании смогут выдавать без залога ежеквартально, — пояснил «Известиям» глава регионального блока проекта ОНФ Галактион Кучава.

По его словам, осведомленность граждан о возможностях снижения кредитного бремени растет. Но нельзя забывать, что реструктуризация и банкротство — это аварийные выходы, которыми нельзя пользоваться каждый год.

— Если уровень закредитованности продолжит увеличиваться на фоне стагнации реально располагаемых доходов и инфляции, то это негативно скажется на финансовой устойчивости и экономике в целом, — полагает Галактион Кучава.

Александра Пожарская считает, что цифра задолженности россиян не критична, при этом необходимо внимательно следить за ситуацией, чтобы не допустить возникновения рисков. Она обратила внимание на то, что по сравнению с прошлым годом в России весомо увеличилось количество банкротов.

— Если банки будут вынуждены в таких объемах списывать задолженность, то это отразится на их финансовой устойчивости. Соответственно, большое количество денег финансовым рынком будет недополучено и списано. И это может негативно сказаться на экономике в целом, что, в свою очередь, отразится на ухудшении уровня жизни граждан, — пояснила она.

По ее словам, нужно поддерживать сферу бизнеса, чтобы предприниматели создавали новые рабочие места и давали возможность людям повысить свой уровень дохода.

— В целом закредитованность — это неплохое явление. В западных странах ее уровень в разы выше, чем в России, но у нас сохраняется фактор в виде необеспеченного кредитования, — отметила эксперт.

Меньше ипотеки, больше авто

Продолжился и рост общего размера просроченной задолженности: с 1,08 трлн рублей до 1,11 трлн рублей. А средний размер просроченного кредита увеличился с 19,78 тыс. до 20,40 тыс. рублей.

«Важным фактором, ограничивающим рост просрочки, было увеличение числа банкротств граждан. Так, согласно данным Федресурса (fedresurs.ru), количество граждан-банкротов в I квартале 2023 года выросло на 40,3% к аналогичному периоду 2022 года — до 76 тыс. человек», — говорится в исследовании.

Тенденция свидетельствует как об экономических трудностях у россиян, так и о растущем уровне осведомленности о процедурах легального снижения долговой нагрузки, отмечают авторы исследования.

Наиболее распространенным видом кредитования в России остается ипотека. В кредитном портфеле граждан она занимает долю свыше 50%,говорится в документе ОНФ. Однако, согласно данным ЦБ, число выданных ипотечных займов за I квартал этого года упало на 20%. Наибольшее снижение зафиксировано в Удмуртии (13,9%), Воронежской области (15,1%), Москве (15,6%), Приморском крае (20,4%), а также в Санкт-Петербурге (27,7%).

В топ-5 субъектов по ипотечному приросту вошли Республики Чечня (55,1%), Тыва (53,5%), Адыгея (45,9%), Алтай (44,7%), а также Краснодарский край (46,6%).

Количество выданных автокредитов по сравнению с аналогичным периодом 2022 года увеличилось на 16,8% — с 143,7 тыс. до 167,9 тыс. По данным Национального бюро кредитных историй (НБКИ), чаще всего купить машину в долг хотели жители Москвы (10,5 тыс. сделок), Московской области (9,6 тыс.), Татарстана (8,8 тыс.), Санкт-Петербурга (8,5 тыс.) и Краснодарского края (7,5 тыс.).

Спрос на потребительские кредиты за квартал практически не изменился — было подписано 2,9 млн договоров. Наиболее активно этим видом банковских услуг пользовались в Тюменской области (7,7%), ХМАО (7,7%), Омской области (6%), Приморском крае (5,6%) и Новосибирской области (5,3%).

Повод для беспокойства

Рост закредитованности отчасти мог произойти на фоне адаптации банковский системы и самих заемщиков к новым реалиям, полагает президент СРО «НАПКА» Эльман Мехтиев. По его словам, в прошлом году на фоне происходящих событий кредитные организации ужесточили процедуру скоринга, опасаясь массовых дефолтов. Сейчас рынок и сами клиенты адаптировались к условиям.

По мнению эксперта, пока ситуация выглядит стабильной и не вызывает беспокойства. Опыт предыдущих кризисов научил финсектор РФ оперативно реагировать на изменения, что позволяет держать качество портфеля на приемлемом уровне, добавил Эльман Мехтиев.

Кроме того, в сегменте необеспеченного кредитования с 2023 года действуют маркопруденциальные лимиты, ограничивающие выдачу займов клиентам с высокой долговой нагрузкой, напомнил эксперт. Поэтому заметного ухудшения долговых обязательств россиян в целом пока не наблюдается — банки сохраняют низкий аппетит к риску, удовлетворяя всего порядка 23% кредитных заявок физлиц, отметил Алексей Волков.

— Трудности с обслуживанием долга сегодня есть у порядка 8–9 млн россиян. Мы видим, что среднее количество таких обязательств на одного клиента — это 1,3 кредита. При этом 75% из общего числа заемщиков, у которых имеется просроченная задолженность, испытывают проблему только с одной ссудой, 17% — с двумя и лишь 8% — от трех и более, — подчеркнул Эльман Мехтиев. — Таким образом, у подавляющего большинства должников на руках не более одной-двух просрочек. То есть у них есть возможность решить свой вопрос в досудебном порядке и без процедуры банкротства.

Чрезмерный рост долговой нагрузки неизменно сказывается на ограничении потребления заемщиков в будущем, полагает доцент РЭУ им. Г.В. Плеханова Денис Домащенко. Только в случае опережающего роста реальных доходов населения по сравнению с процентными платежами ситуация может быть благоприятной для экономики и финансовой системы. Если же рост доходов ниже процентных ставок обслуживания долга, то заемщики будут вынуждены урезать потребление, что снижает спрос на конечную продукцию, а значит, замедляет экономический рост, констатировал эксперт.

— Рост долговой нагрузки населения опасен в том случае, если происходит в основном за счет наиболее закредитованных заемщиков. Вместе с тем регулятор в своем последнем обзоре отмечал, что в весенние месяцы активно росло потребительское кредитование физлиц с низкой долговой нагрузкой, — отметил управляющий директор рейтингового агентства НРК Михаил Доронкин.

Это может быть обусловлено стагнацией реальных доходов и возросшим уровнем цен в 2022-м, что стимулировало активнее пользоваться кредитами даже тех граждан, которые до этого редко прибегали к заимствованиям, добавил эксперт.