Ипотечные заметки. Рекорды августа. Перегрев и пересыхание ипотечного рынка под солнцем регулятора

Горе вам, прибавляющим дом к дому, присоединяющим

Часть I. Разговорчики

Ответим на несколько постоянных вопросов.

1. Что конкретно имеется в виду? Каковы признаки этого «перегрева»?

Под перегревом обычно понимаются высокие темпы роста кредитования, которые могут привести к потере качества выдаваемых кредитов. Регулятор упоминал, что его беспокоит рост выдач в 30% в годовом исчислении.

Статистика ипотечного рынка последних лет подсказывает, что по ряду показателей рост 30% уже был, и это всех только радовало.

Например,

- кредитный портфель в 2014 году вырос на 33%, в 2021 году на 25%,

- выдача кредитов денежном выражении в 2014 году на 30%, в 2017 году на 37%, в 2018 году на 49%, в 2020 году на 51%, в 2021 году на 33%,

- выдача кредитов количественном выражении в 2018 и 2020 годах на 35%.

Рост кредитного портфеля в июне, июле, августе 2023 года составил 2,4%, 1,3% и 3,7% соответственно.

Если исключить ажиотажный август, то прирост кредитного портфеля уменьшается.

Ажиотаж сам Банк России и спровоцировал.

Во-первых, Правительство с учетом действий ЦБ увеличило первоначальный взнос по льготным программам с 15 до 20% и уменьшило компенсацию банкам. Начало это работать с 20 сентября, но на рынок начало давить раньше.

Во-вторых, рост ключевой ставки дал сигнал всем колеблющимся – надо брать. Рост ставок отстал от давления негативных ожиданий.

В-третьих, на фоне роста ставок вырос интерес к льготным программам.

2. Почему это произойдет, какие причины и механизм развития этого явления, с точки зрения ЦБ РФ?

Банк России опасным считает несколько факторов:

- высокая доля кредитов с низким первоначальным взносом,

- высокую долговую нагрузку свыше 70% от доходов у значительного процента заемщиков,

- высокую разницу в ценах на недвижимость на первичном и вторичном рынках (до 30%).

3. Чем это чревато для экономики в целом и для обычных людей, в частности, или, возможно, ничего критичного и не будет?

Доля кредитов с первоначальным взносом определяется возможностями людей. Тем не менее, по льготным программам усредненный первоначальный взнос превышает 25%. Часть заемщиков пользуется специальными предложениями банков, когда за выплату единовременной комиссии можно получить скидку по ставке, а это оказывается выгоднее, чем увеличение первоначального взноса.

Высокая долговая нагрузка по мнению регулятора связным с неумением и нежеланием ЦБ учитывать дополнительные доходы и менталитет граждан. В банках популярны программы по двум документам, когда доходы предоставляются в анкетной форме. Банку России это не нравится и он бы хотел увидеть официальные доходы, подтверждённые справками. Остальное регулятор не хочет понимать. Банки разрешают учитывать доход до 4-х человек. Другими словами, родственники помогают – формально и неформально.

Рост стоимости недвижимости свидетельствует о высоком спросе и том, что он удовлетворяется.

Комплексный разбор причин этого явления потянет на целое исследование. Несколько соображений.

1. Отсутствие тотального затоваривания современным жильем на рынке недвижимости.

2. Популярность недвижимости по сравнению с другими видами инвестиций и приобретений. Отметим, стоимость автомобиля, стремящейся к стоимости квартиры, неуспех системы пенсионных накоплений и частных инвестиций для большинства граждан.

3. Снижение курса рубля является дополнительным провокатором для сохранения сбережений в недвижимости.

4. Стоимость квартир в новостройках дороже, чем на вторичном рынке недвижимости. И это беспокоит Банк России. Главное опасение, что в случае дефолта вырученных денег не хватит на другую квартиру Негде жить и всё пропало.

Во-первых, в самой новостройке жить еще нельзя и этот процесс на 2-3 года.

Во-вторых, новостройки, как правило, имеют лучшие потребительские качества, чем усредненное вторичное жилье.

В-третьих, просрочка и дефолты при кредитовании новостроек в разы ниже, чем при покупке вторичной недвижимости.

В-четвертых, количество людей, покупающих квартиры в инвестиционных целях сократилось. При покупке квартиры для личного проживания, большинство граждан не переживают из-за ее стоимости.

В-пятых, действительно льготные программы увеличили спрос на новостройки и ускорили рост цен. Настройка льготных программ важнейший и сложнейший вопрос социально-экономического развития, находящейся в компетенций Правительства.

В-шестых, средства от покупки новостроек поступают сразу в экономику с хорошим мультипликатором. Средства от продажи вторички идут в карман граждан. В некотором смысле, экономика от продажи долгих новостроек даже выигрывает.

4. Или, может быть, вообще никакого «перегрева» не произойдет и в конечном итоге рынок сам все «порешает»? Возможно, ЦБ зря волнуется (ведь такие разговоры ведутся уже давно)?

Регулятор в течение последних лет стабильно ведет политику предупреждения всех о рисках ипотечного кредитования. Одновременно с этим вводятся меры по сокращению рисков, в частности увеличение первоначального взноса, снижение показателей долговой нагрузки. Банк России считает безрисковые кредиты на покупку новостроек с первоначальным взносом 30%, покупку вторичной недвижимости с 20%.

Кредитование новостроек имеет двадцатилетнюю историю и сталкивалось с большим количеством различных вызовов. Накопленный опыт позволяет сделать предположение, что наш мегарегулятор преувеличивает риски и проявляет чрезмерное усердие по охлаждению кредитования.

Ипотечное кредитование – только часть кредитования физических и юридических лиц. Есть риск негативного перекрестного эффекта, когда сокращение и удорожание кредитования бизнеса может привести к дефолтам малого и среднего бизнеса, а оттуда пойдут проблемы у ипотечных заемщиков.

Другими словами без дождя земля может высохнуть, а солнце мегарегулятора её выжжет.

Заявление про сохранение ключевой ставки в 2024 году, снижение в 2026 и пропуск 2025 года сулят ипотечному рынку тяжёлые времена.

Перспективы.

Сентябрь покажет отличный результат. Начиная с октября доступность кредитования снизится по причинам:

- рост числа отказов,

- увеличение первоначального взноса,

- ужесточение требований к подтверждению доходов,

- рост ставок.

Часть II. Статистика

За 8 месяцев выдано 1 211 553 кредита на сумму 4 542 531 млн рублей. Очевидно, что по результатам сентября будут превышены показатели 2022 года.

Кредитный портфель вырос на 3,7%, что почти в три раза больше, чем в июле.

Популярность кредитования новостроек выросла до 35% в количественном выражении и до 43,5% в денежном выражении. Это выше, чем июльские 30% и 38,5% соответственно. На приобретение новостроек выдано 75 836 кредитов на сумму 369 204 млн руб.

Часть III. Графики

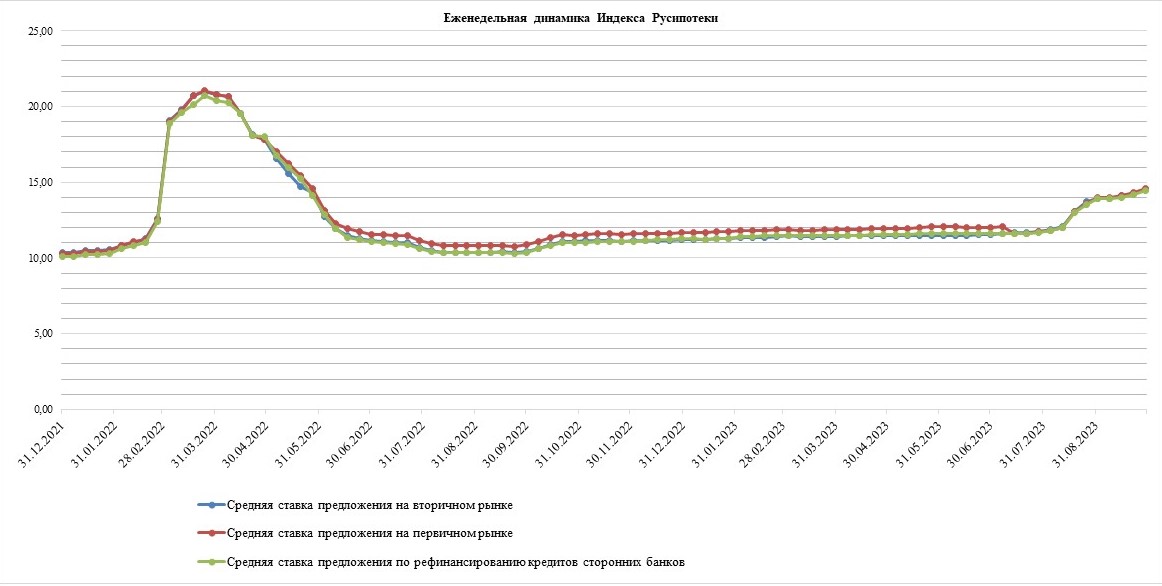

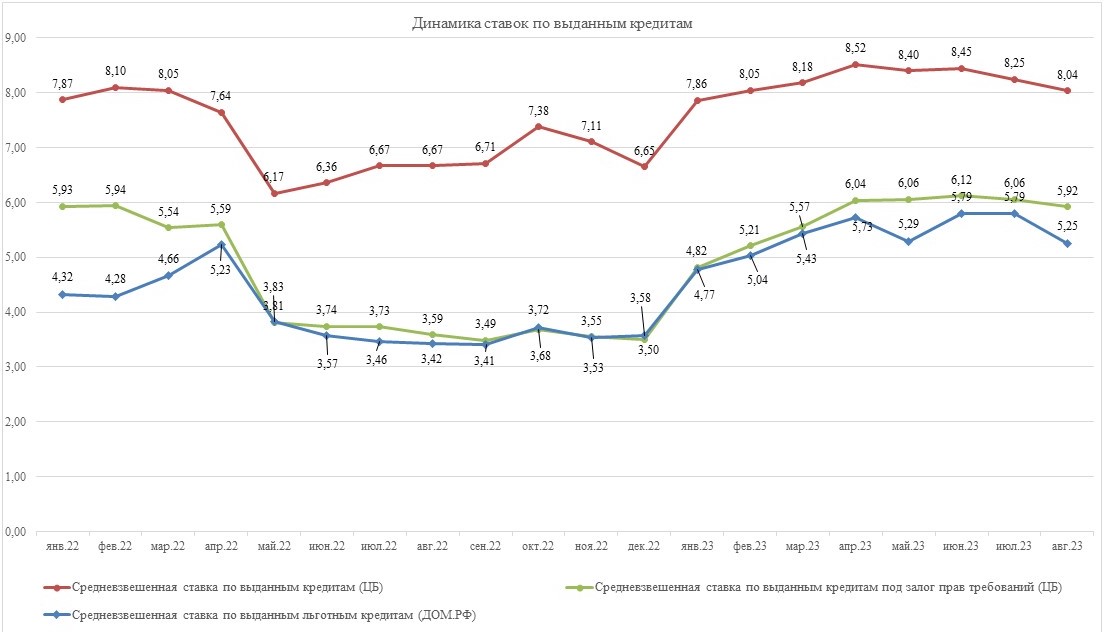

Ставки предложения по стандартным кредитам растут.