Исследование Банки.ру: портрет страхователя ипотеки в I полугодии 2022 года

Кто чаще всего страхует ипотеку и во сколько в среднем обходится клиентам страхование ипотеки? Банки.ру составил портрет покупателя полиса ипотечного страхования в I полугодии 2022 года.

Ипотечное страхование — это комплексный страховой продукт, состоящий из двух, реже трех отдельных видов страхования. Страховая защита ипотеки может покрывать:

- жизнь и здоровье заемщика;

- риск повреждения и разрушения недвижимости;

- права собственности человека на эту недвижимость в том случае, если квартира или дом приобретаются на вторичном рынке и владение может быть оспорено.

Первые два вида страхования практикуются при покупке недвижимости в кредит в новостройках, тогда как третий — страхование титула — добавляется к первым двум на вторичном рынке, там где есть риски, связанные с возникновением претензий на квартиру со стороны третьих лиц.

Кстати, потребитель может застраховать эти объекты по базовому пакету рисков в разных страховых компаниях при условии, что все они аккредитованы в банке, который выдал ипотеку. Именно этот путь представляется самым оптимальным при оформлении ипотечного кредита в ситуации, если заемщик хочет сэкономить.

Кто страховал ипотеку на Банки.ру в I полугодии 2022 года

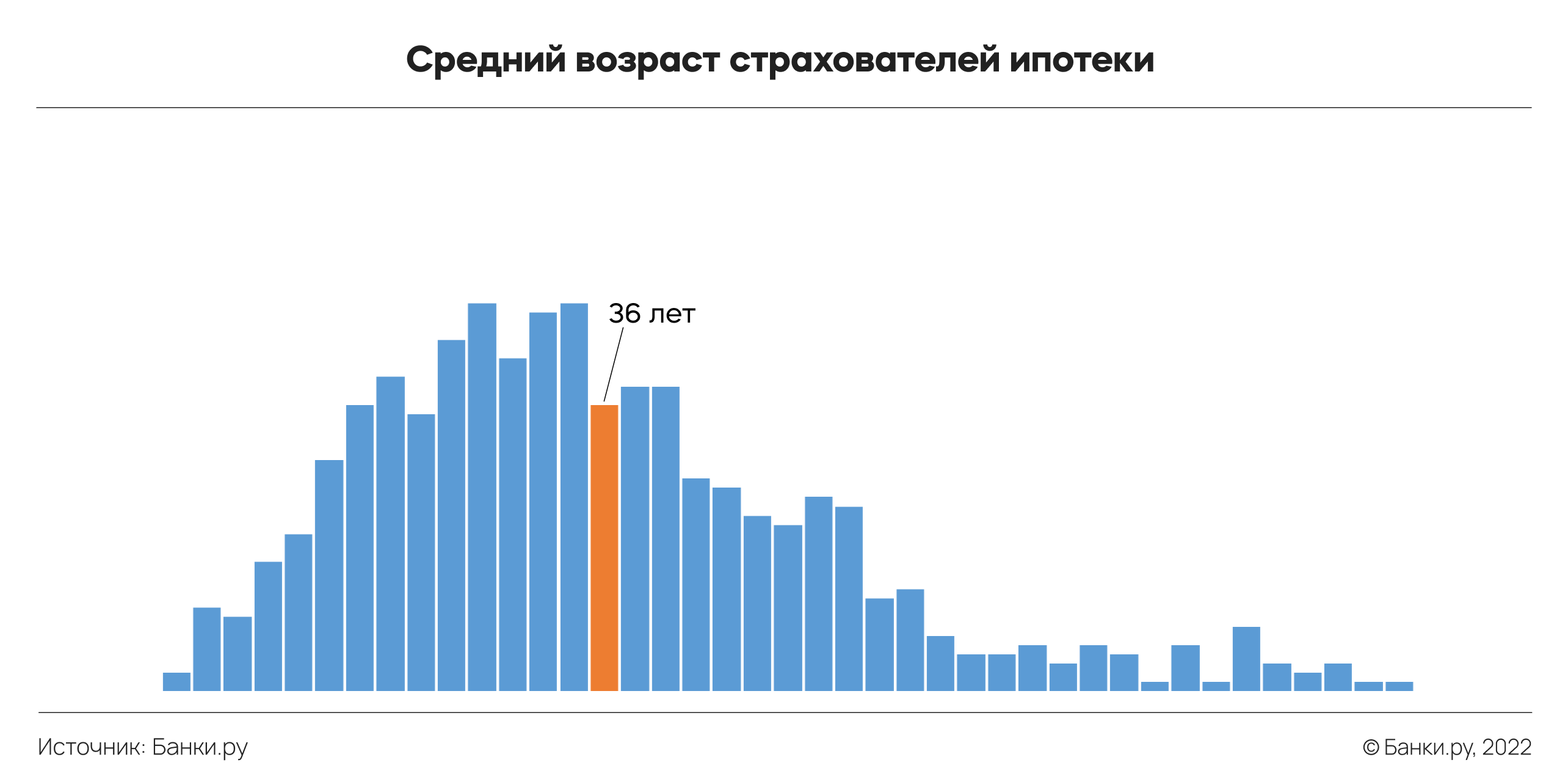

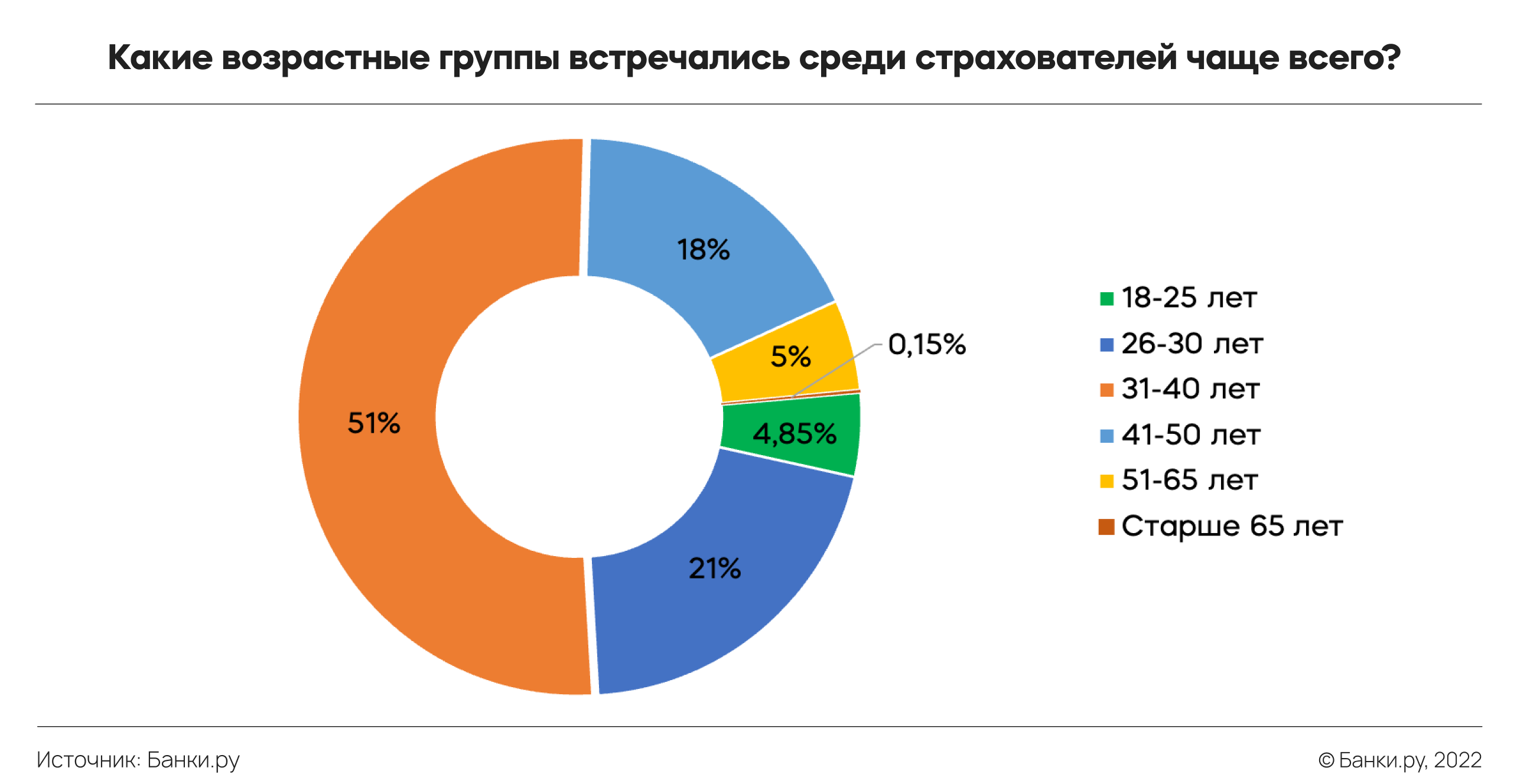

Средний возраст пользователя Банки.ру, страховавшего ипотеку, составлял 36 лет, в то время как наиболее частой возрастной группой среди страхователей были клиенты старше 30, но младше 40 лет (51%). Чаще других покупали страхование ипотеки люди в возрасте 32 и 35 лет.

Заемщик в этот период жизни, как правило, имеет достаточный стаж работы, устойчивый источник дохода и обзавелся семьей или планирует это сделать. Впереди немалый период высокой продуктивности, который служит залогом беспроблемной, а иногда досрочной выплаты ипотечного кредита. Именно в этом возрасте самым логичным решением жилищной проблемы (после приобретения на собственные деньги) оказывается ипотека на покупку квартиры или дома.

Среди пользователей Банки.ру по ипотечному страхованию оказалось немного больше мужчин, чем женщин. В целом соотношение несколько отличается от демографической картины, сложившейся к настоящему моменту в России. Так, доля мужчин-клиентов в I полугодии составляла 54%, а женщин, соответственно, 46%.

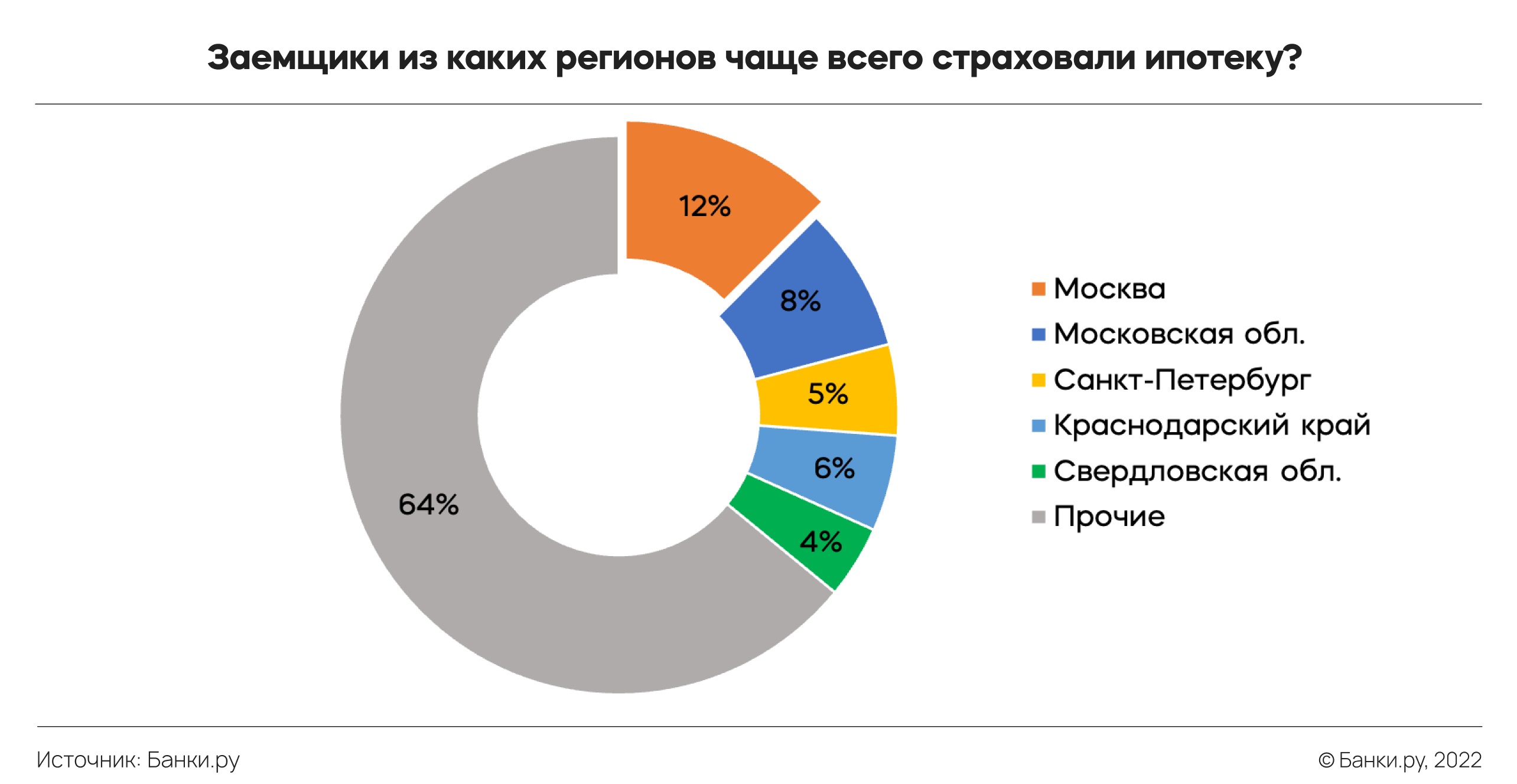

Среди страхователей преобладали пользователи страховых услуг из наиболее населенных и экономически развитых регионов нашей страны. Кроме традиционно лидирующих Москвы и Московской области, заметны доли Северной столицы и Краснодарского края, а также Свердловской области. В целом на пятерку основных регионов приходится немногим более трети всех уникальных пользователей маркетплейса Банки.ру

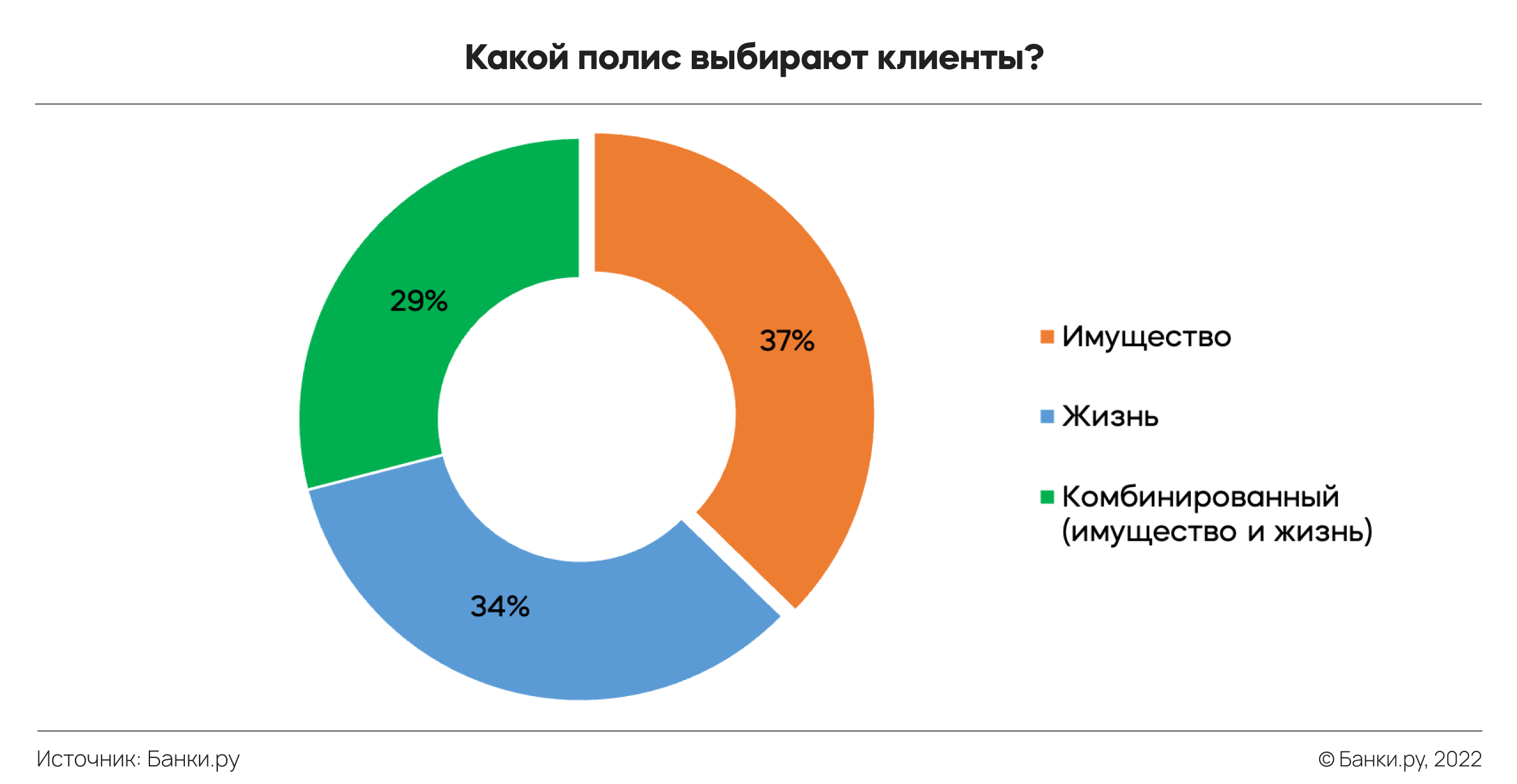

Банки.ру предлагает своим пользователям покупку не только комбинированных полисов, одновременно включающих в себя страхование жизни и имущества на величину остатка по кредиту, но и возможность выбрать самое выгодное предложение страховщиков для каждого вида рисков по отдельности. Необходимо отметить, что страхователи активно прибегали к такой возможности: более 70% уникальных пользователей покупали на маркетплейсе только один вид страхования.

Чаще всего заемщики страховали остаток по кредиту, попадающий в диапазон от 1 до 2 млн руб. На долю этой группы страхователей приходилось около трети оформленных полисов. В совокупности чуть менее половины клиентов приходили на Банки.ру с остатком по кредиту в диапазоне от 2 до 5 млн руб. Такую структуру в портфеле можно соотнести как с тем, что остаток по кредиту страхуется не первый раз, так и с характеристиками наиболее ходовых объектов недвижимости, которые активно продавались на рынке.

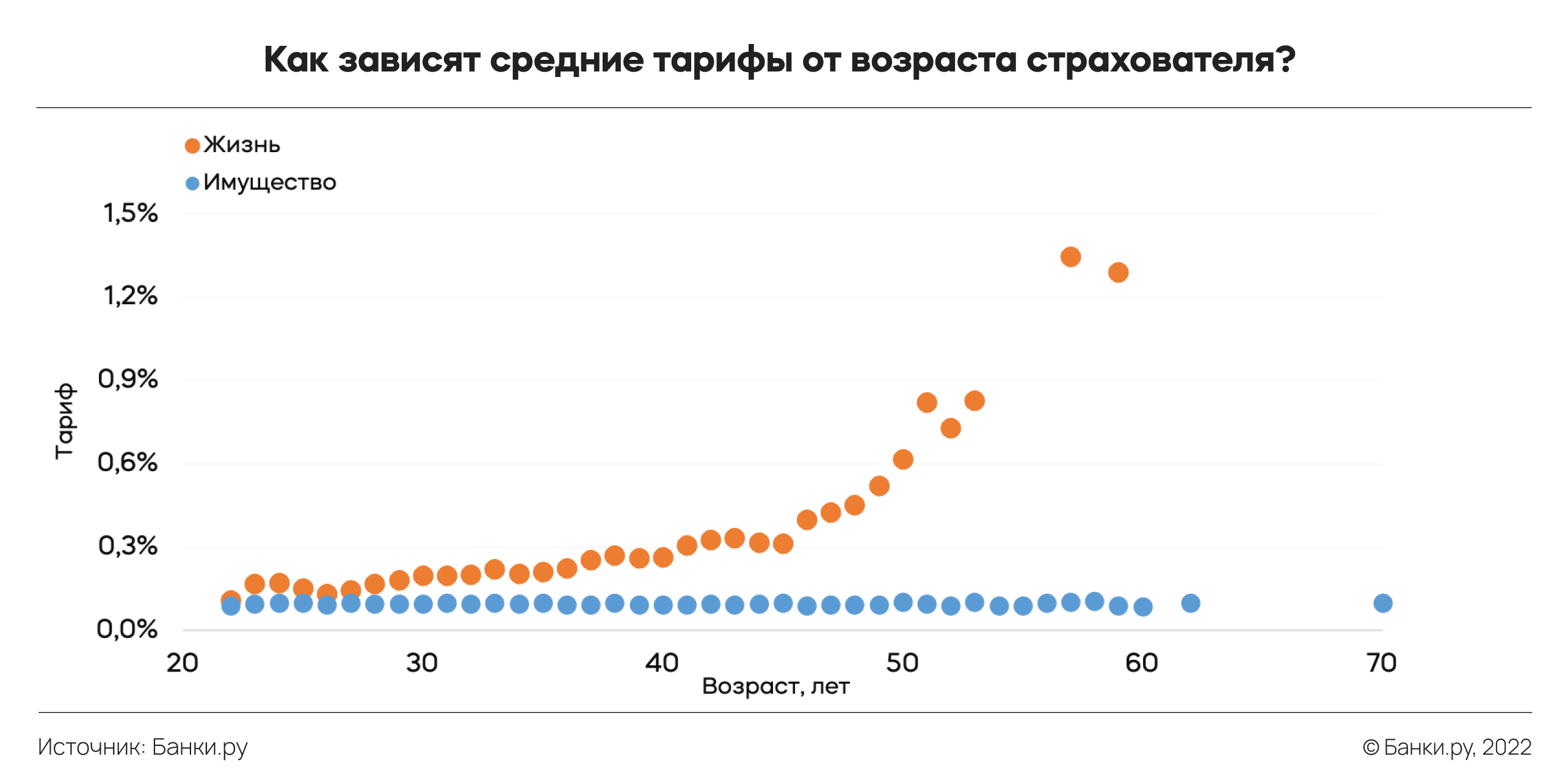

Средние тарифы по страхованию имущества и жизни имеют кардинально разную зависимость от возраста страхователя. Тариф на страхование имущества практически не меняется с возрастом: основные риски, которым подвержен объект недвижимости, слабо связаны с тем, сколько лет клиенту. Совершенно иная картина складывается со страхованием жизни и здоровья заемщика: тариф заметно растет с увеличением возраста. Если быть точным, кривая имеет экспоненциальный вид, рост тарифа интенсивно ускоряется после 45 лет, а после 50 лет заемщик заплатит за полис страхования жизни в среднем в 3,7 раза больше, чем в 36 лет! Именно так страховщики, представленные на Банки.ру, оценивают возрастные риски для здоровья страхователя.

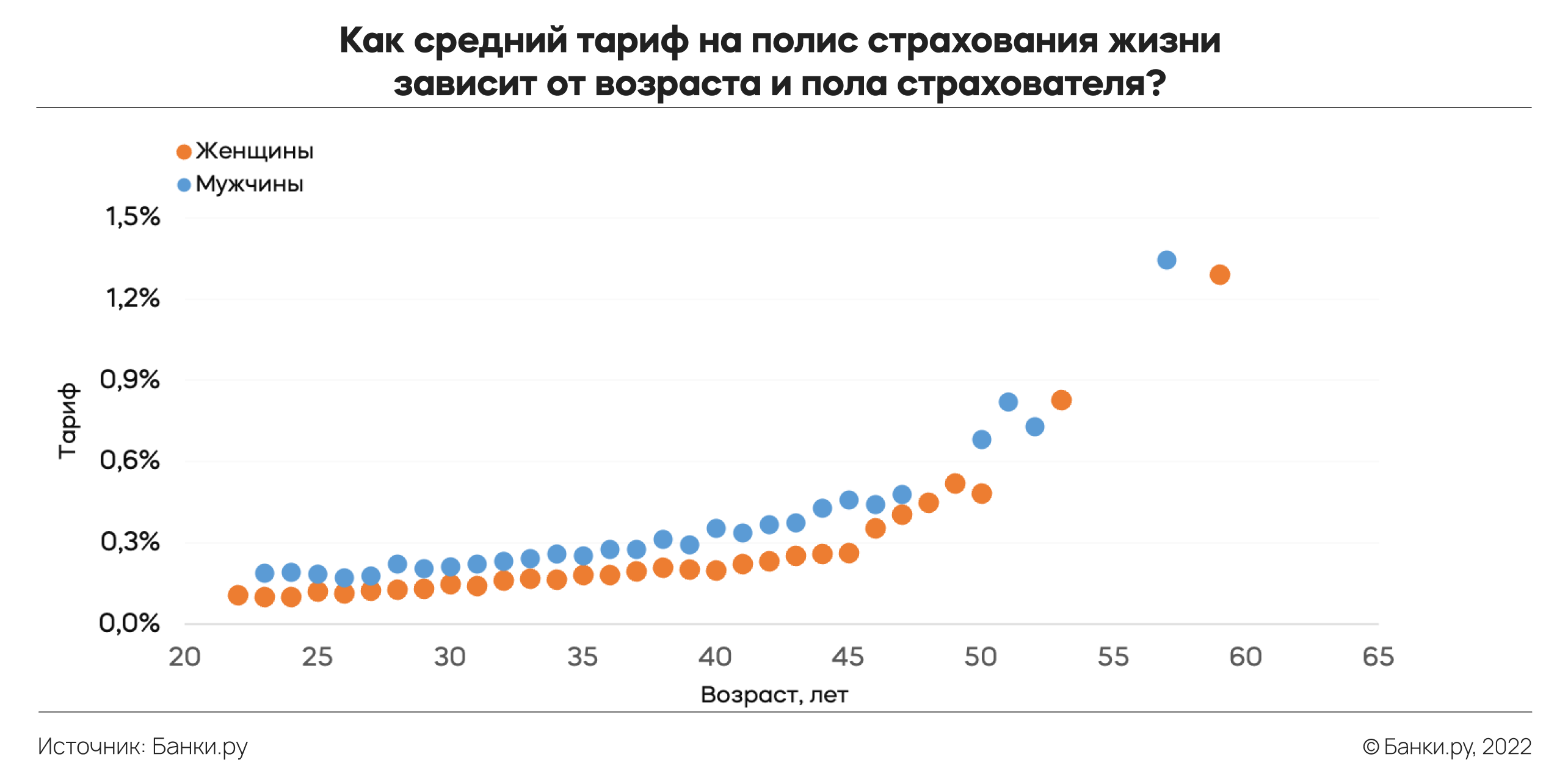

Очень похожая ситуация складывается с ценами на страхование жизни, если сравнивать мужчин и женщин. Страховщики рассчитывают тарифы в зависимости от возраста клиента по такой же логике. Возрастное ухудшение показателей здоровья как мужчин, так и женщин неизбежно — с одним лишь отличием: риски по состоянию здоровья мужчин, как и риски для жизни, изначально оцениваются андеррайтерами страховых компаний как более высокие. В среднем полис мужчине обходится в 1,5 раза дороже, чем женщине в наблюдаемом диапазоне возрастов.

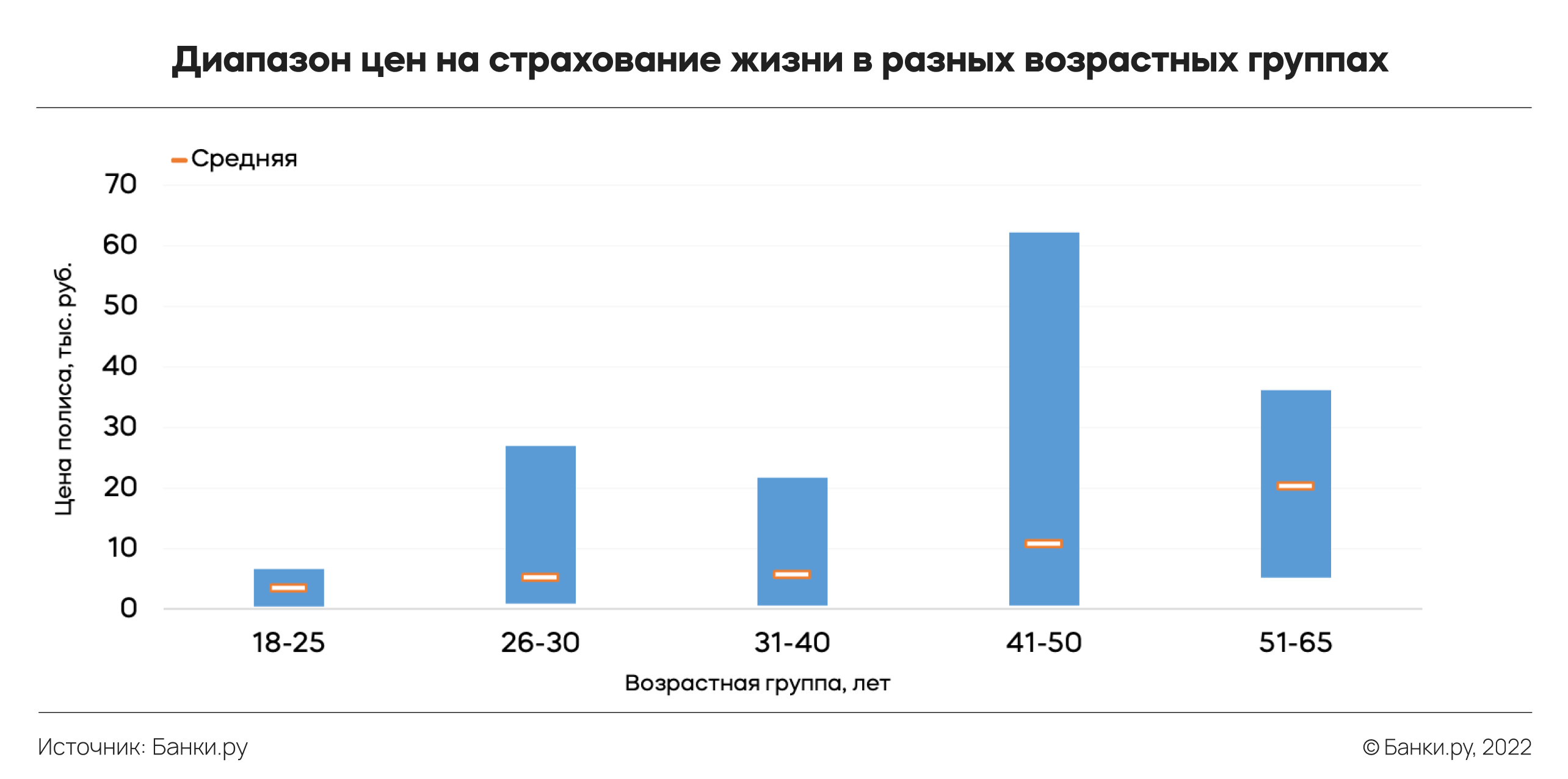

Рост средней цены на страхование жизни в возрастных категориях также имеет место, но обращает внимание на себя и то, что для всех возрастных групп, кроме людей младше 25 и старше 50, средняя цена ближе к нижней границе диапазона. Это может свидетельствовать о том, что молодые и пожилые заемщики относительно равномерно берут как небольшие, так и значительные суммы на покупку недвижимости, в то время как основная масса людей среднего возраста тяготеет к менее масштабным кредитам.

Клиенту в возрасте 36 лет страхование жизни в среднем обходилось в сумму чуть более 6 300 руб. Для заемщиков в возрасте 41–50 полис стоил немногим более 10 000 руб., а премия для людей старше 50 в среднем составляла около 20 000 руб.

Подводя итоги, можно отметить следующее:

- В I полугодии 2022 года типичным страхователем ипотечных рисков был относительно молодой заемщик (36 лет). В целом группа покупателей от 31 до 40 лет составляла немногим более половины всех клиентов по ипотечному страхованию.

- Мужчины и женщины покупали полисы практически одинаково часто.

- Доля страхования ипотеки в Москве ожидаемо выше иных регионов, но и другие крупные территориальные субъекты заметно представлены среди фаворитов. В целом на пятерку лидирующих регионов приходится немногим более трети уникальных пользователей Банки.ру.

- Имущество и жизнь страховались отдельно почти так же часто, как и единым полисом (чеком). Клиенты естественным образом склонны выбирать среди страховых компаний те, что предлагают самые выгодные тарифы по отдельному виду страхования.

- Чаще всего в I полугодии страховался остаток по кредиту в диапазоне от 1 до 2 млн рублей (32%), а на остатки от 1 до 3 млн приходилось уже более половины всех клиентов (55%).

- Тарифы по имуществу не зависели от возраста страхователя, что ожидаемо, а вот тарифы по страхованию жизни росли экспоненциально. Кроме того, стоимость страховой услуги для мужчин в среднем была больше в 1,5 раза, чем для женщин того же возраста.

- Клиенту в возрасте 36 лет страховка жизни обходилась в среднем в сумму чуть более 6 300 руб. Для заемщиков в возрасте 41–50 полис стоил чуть более 10 000 руб., а старше 50 лет — 20 000 руб.