Работа по займу: банки ждут снижения ключевой до 9%

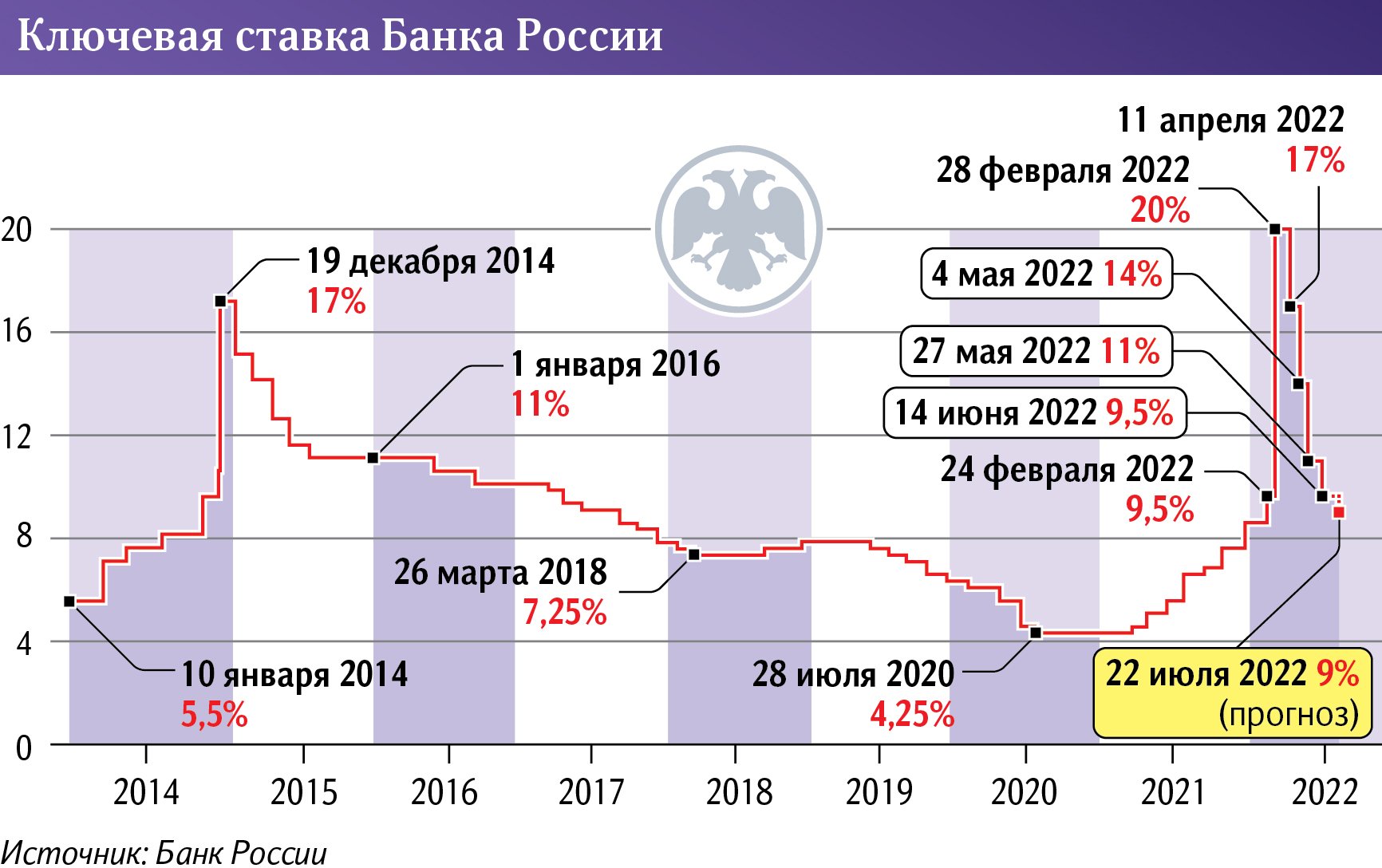

Банк России снизит ключевую ставку на 0,5 п.п., до 9%, на заседании 22 июля, следует из консенсус-прогноза «Известий». Аналитики из крупнейших кредитных организаций пояснили: таким образом ЦБ отреагирует на снижение инфляции — в начале июля ее уровень сократился до 15,6% год к году. Они добавили, что уменьшение ключевой позволит финансовым организациям перезапустить кредитование. На рынке допустили дальнейшее снижение ставок по займам вслед за основным показателем.

Войти в девятку

28 февраля 2022 года Банк России повысил ключевую ставку до 20% на фоне оттока средств россиян с банковских счетов. Затем ЦБ четыре раза снижал показатель. 10 июня ставку опустили до 9,5% — того уровня, на котором она была до начала российской спецоперации на Украине.

В пользу дальнейшего смягчения монетарной политики выступают уменьшение инфляции, спад кредитования и необходимость поддержать сокращающуюся экономику, пояснил «Известиям» главный аналитик Совкомбанка Михаил Васильев. Он отметил, что рост цен замедляется быстрее ожиданий Банка России: Росстат впервые за всё время наблюдений с 1991 года зафиксировал дефляцию в июне. За неделю со 2 по 8 июля в стране снова наблюдалась дефляция в 0,03%, напомнил Михаил Васильев, уточнив, что в годовом выражении показатель сократился до 15,6%.

— При этом снижение цен на непродовольственные товары также усилилось и за последнюю неделю было максимальным в текущем году. Вниз корректируются цены на электронику, лекарства и стройматериалы. Вряд ли этот тренд получит существенное развитие. Идет новая волна пандемии, и спрос на лекарства вырастет. Курс рубля также стабилизируется и ограничит влияние на цены, — полагает главный аналитик ПСБ Денис Попов.

Проинфляционные риски сохраняются, полагает главный экономист Альфа-банка Наталия Орлова. Она пояснила: отсутствие достаточного числа рабочих рук означает, что зарплаты продолжат расти, поддерживая восстановление уровня потребления. Кроме того, по ее словам, наблюдается быстрый рост расходов бюджета, что также носит инфляционный характер. Наконец, перестройка логистики внешней торговли на данный момент создает ограничения в поставках товаров, что опять же несет проинфляционные риски.

— До заседания Банка России осталось чуть больше недели, основная часть из которой приходится на так называемую неделю тишины. В этой связи пространства для сигналов осталось не так много, а из уже реализованных формируется следующая картина: регулятор смотрит на текущее замедление цен с осторожностью, связывая его с временными факторами, — отметил директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев.

Ликвидность позволяет

— Основная причина сокращения процентной ставки с 20% в начале апреля до 9,5% в июне — уменьшение объемов кредитования, что негативно отражается на прибыли от основной операционной деятельности банков. Так, например, по данным на 1 июня, объем предоставленных займов в сфере жилищного кредитования за месяц снизился на 67,7% год к году, до 140 млрд рублей, — подчеркнул Роман Чечушков.

Кроме того, второй месяц подряд сокращается задолженность физических лиц перед банками: в мае общий портфель кредитов уменьшился на 48 млрд рублей (–0,2% против –0,9% в апреле), оценил заместитель председателя правления «Абсолют Банка» Антон Павлов. Он предположил, что в июньской статистике будет небольшой рост кредитования на фоне снижения ставок, но для дальнейшего восстановления экономики и поддержания потребительской активности населения требуется дополнительное смягчение денежно-кредитной политики.

Вслед за снижением ключевой с большой долей вероятности последует уменьшение банковских ставок, отметили в Ак Барс Банке. В Абсолют Банке уточнили, что готовы скорректировать проценты по вкладам и кредитам на 0,25–0,5 п.п. В пресс-службах Банка «Русский Стандарт», ПСБ, «Зенита» и Совкомбанка рассказали «Известиям», что при необходимости скорректируют условия, ориентируясь на рыночную конъюнктуру. В преддверии решения по ключевой «Зенит» уже снизил ставки по ипотечным программам.

Помимо доступности кредитов снижение ключевой ставки также выступает фактором ослабления рубля, добавил директор департамента операций на финансовых рынках Банка «Русский Стандарт» Максим Тимошенко. Впрочем, он подчеркнул, что в текущих реалиях эта взаимосвязь в полной мере не станет работать, а курс российской валюты будет определяться в первую очередь платежным балансом страны и степенью мер валютного контроля.