Рефинансирование теряет смысл

В 2020 году резко набрало популярность рефинансирование ипотечных кредитов. Им воспользовались почти в 2,7 раза больше семей, чем в 2019-м. В среднем экономия от рефинансирования могла превышать 3 тыс. руб. в месяц. В этом году для такой же динамики запала может не хватить, предупреждают эксперты: ключевая ставка, как ожидается, будет стабильной, а все, кто хотел, в основном уже рефинансировали свои кредиты.

В 2020 году вслед за снижением ключевой ставки ЦБ ипотека дешевела, спровоцировав ажиотажный спрос. На этом фоне вклад рефинансированных кредитов в выдаче ипотеки заметно увеличился. Общая сумма рефинансированной ипотеки достигла примерно 600 млрд руб., сообщил “Ъ” руководитель аналитического центра «Дом.РФ» Михаил Гольдберг, а ее доля в выдаче достигла 13,7%, против 6,8% годом ранее: «Росту способствовали рекордно низкие ставки по всей линейке ипотечных продуктов». Этот тренд подтверждают и в банках: в 2020 году в ВТБ доля рефинансирования выросла с 13% до 27%, в Райффайзенбанке — с 41% до 45%.

Всего, по оценке «Дом.РФ», за 2020 год рефинансирование ипотеки оформили около 234 тыс. российских семей — «рекордное число за всю историю рынка» и почти в 2,7 раза больше 2019 года. «На рынке сложились идеальные условия для рефинансирования ранее взятых кредитов»,— полагают в «Дом.РФ». По их оценке, средняя ставка текущего ипотечного портфеля — 10–11%, в то время как рефинансировать кредит можно в среднем под 8%. «То есть выгода для заемщика составляет более 2 п. п.»,— отмечают в «Дом.РФ». На практике, к примеру, при снижении ставки с 10% до 8% заемщик с ипотекой в 2,5 млн руб. сроком на 18 лет может сэкономить на платежах более 3 тыс. руб. в месяц. А общая переплата по кредиту сокращается на 674 тыс. руб., или 23%. По словам Гольдберга, такая ситуация положительно влияет и на качество ипотечного портфеля в целом: ведь чем ниже платежная нагрузка на граждан, тем меньше вероятность дефолтов.

Банки достаточно охотно рефинансируют ипотечные ссуды других кредитных организаций — как правило, заемщик, который какое-то время исправно платил ипотеку, считается более надежным, чем новый клиент, говорит “Ъ” младший директор по банковским рейтингам «Эксперт РА» Екатерина Щурихина. Для действующих кредиторов, по ее словам, рефинансирование кредита по более низкой ставке является способом удержать клиента в банке, иначе он уйдет к конкурентам.

Опрошенные “Ъ” эксперты полагают, что в этом году доля рефинансирования может уменьшиться: оно затронуло уже значительный объем портфеля, а активного продолжения снижения ставок не ожидается.

«2020 год, когда наблюдалось рекордное снижение ставок на рынке, возможно, был самым пиковым сезоном рефинансирования»,— говорит вице-президент Moody's Ольга Ульянова.

Тем не менее банкиры настроены оптимистично. В Сбербанке полагают, что потенциал для рефинансирования остается, по оценке ВТБ, спрос на рефинансирование сохранится, но не будет столь агрессивным, как в 2020-м. В ГПБ говорят, что большинство отслеживающих изменения по ипотечным программам клиентов рефинансировали свои кредиты в 2020-м.

«В 2020 году рефинансировано не более 0,6–0,7 трлн руб., поэтому даже с учетом объема досрочно погашаемой ипотеки потенциал по данной программе весьма существенный»,— отмечают в ПСБ. В прошлом году на рынок вышли сразу два новых потока клиентов, объясняют в Райффайзенбанке: «среди них и те, кто до сих пор снимал квартиру, а теперь, оценив выгоду низких ставок, решил купить свою недвижимость, и те, кто копил первоначальный взнос».

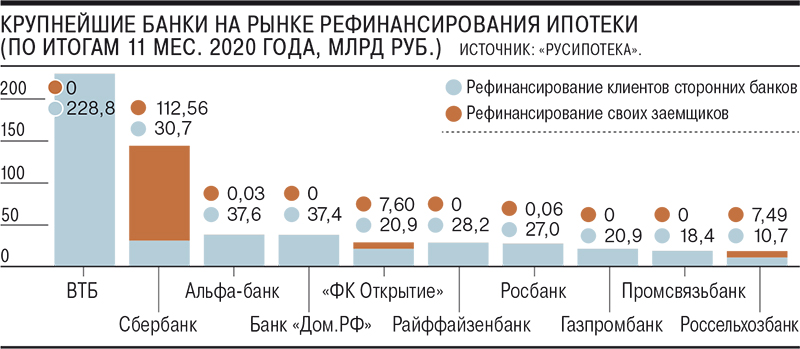

При этом, как показал опрос “Ъ” крупных банков, на рынке в основном развито перекредитование заемщиков, а не реструктуризация ипотеки в своем же банке.

По словам управляющего директора НКР Михаила Доронкина, подавляющая доля ипотечных заемщиков, которым одобряются ссуды, в целом относятся к качественной категории. Однако на фоне пандемии, подчеркивает он, количество рискованных заемщиков увеличивается, о чем свидетельствует и более быстрый рост просроченной задолженности в прошлом году.