Семейная ипотека: кто и как берет кредиты на жилье

«Серьезные отношения — это когда у вас ипотека», — шутят некоторые пары. Ко Дню семьи, любви и верности аналитический центр Домклик проанализировал данные о сделках по программе «Семейная ипотека» за последний год и выяснил, как часто мужья и жены выступают созаемщиками, есть ли среди них бывшие супруги, и берут ли ипотеку дети и родители.

Семейная ипотека: насколько она популярна

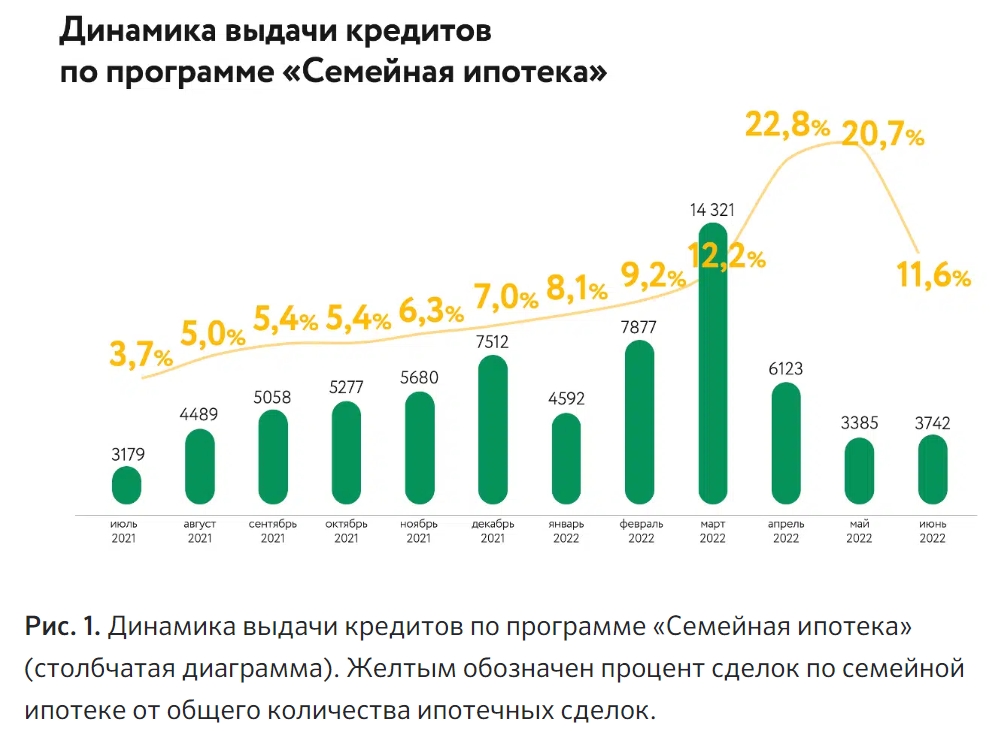

Из графика видно, что в прошлом году клиенты Сбера проявляли устойчивый интерес к семейной ипотеке. За второе полугодие 2021 года доля сделок по программе выросла с 3,7% до 7%.

Весной 2022 года можем видеть следующую картину: несмотря на общее падение спроса за последние 3 месяца, доля сделок по программе резко возрастает до 22,8%. Глава аналитического центра Домклик Мария Ромчанова также подчеркнула важность развития льготных программ.

Мария Ромчанова, руководитель аналитического центра Домклик: «Семейная ипотека на сегодняшний день является одним из самых доступных способов улучшить жилищные условия для молодых семей. По итогам работы программы за год мы наблюдаем стабильный интерес населения даже в периоды снижения активности по сделкам с недвижимостью. Так, по итогам первого полугодия 2022 года, Сбер выдал более 40 тысяч ипотечных кредитов по этой программе. При этом объем выдач составил 175,2 млрд рублей — это в 3 раза больше, чем за аналогичный период прошлого года».

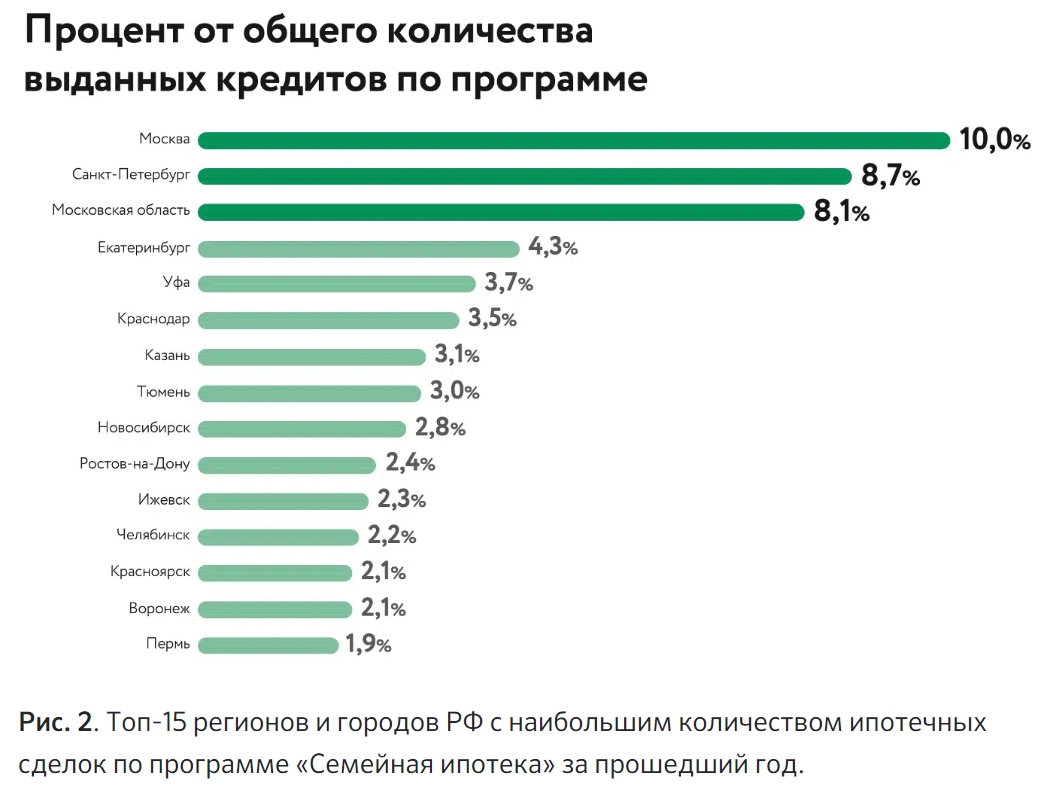

В каких регионах и городах России чаще всего берут семейную ипотеку

Кто берет семейную ипотеку: состав заемщиков и созаемщиков по кредиту

Чем заемщик отличается от созаемщика? Заемщик — «главный» человек, на которого оформляется ипотека. В документах его также указывают как «титульный созаемщик». Чтобы увеличить сумму ипотечного кредита заемщик может привлечь созаемщиков — при рассмотрении заявки банк будет учитывать общий доход. Созаемщиками могут быть максимум 3 человека, их доходы учитываются при расчете максимального размера ипотеки.

Итак, с формулировками разобрались. Теперь — к делу. Кто же эти люди, состоящие в «серьезных отношениях» и оформляющие общую ипотеку?

Ипотеку оформляют оба супруга. Один из них — заемщик, а другой — созаемщик

Подавляющее большинство сделок — 55% от всех семейных ипотек. Чаще всего по ипотеке платит один из членов семьи. Средняя доля ежемесячного платежа от дохода заемщика составляет около 28%. Распространенность данной модели объяснить довольно легко и оправдывается самой целью ипотечной программы для семей: чаще всего один из родителей работает и платит ипотеку, а второй — занимается воспитанием детей и другими важными делами.

Ипотека оформляется на одного родителя

Таких случаев также очень много. Доля ипотеки, оформленной по семейной ипотеке без созаемщиков, составляет 41,8%. Кредиты на жилье берут как одинокие родители, так и пары с детьми, которые не состоят в официальном браке. Отметим, что программа «Семейная ипотека» предназначена для семей, где есть хотя бы один ребенок, включая семьи с одним родителем.

Ипотеку берут пары, не состоящие в официальном браке

В данной модели сложно говорить о том, кем конкретно приходятся друг другу заемщик и созаемщик — близкими друзьми, дальними родственниками или деловыми партнерами. Тем не менее, оформляющих ипотеку двое и у них есть дети. Доля таких пар от общего числа сделок по семейной ипотеке составляет 2,4%.

Ипотеку берет ребенок, созаемщики — родители

Таких ситуаций немного — около 0,5%. Заемщиком по ипотеке выступает молодой человек или девушка (напомним, ипотеку в Сбере можно получить с 18 лет), а созаемщиками — их родители. Такая схема интуитивно понятна: взрослые родители помогают детям купить жилье и снизить их материальную нагрузку.

Согласно расчетам аналитического центра Домклик, ежемесячный платеж зачастую составляет значительную долю от дохода заемщика: в среднем 46% от официальных доходов «взрослого ребенка».

Ипотеку берет родитель, а созаемщик — ребенок

Примерно в таком же количестве случаев — около 0,4% — что и в пункте выше, дети приходят на помощь своим родителям в стремлении купить дом или квартиру. Однако родители нуждаются в поддержке своих детей в меньшей степени: доля ежемесячного платежа относительно дохода заемщика (родителя) в этом случае значительно ниже и составляет около 25%.

Ипотеку берут братья или сестры

Таких моделей очень мало — около 0,1% от общего числа сделок по семейной ипотеке. Тем не менее, анализ данных показывает, что родные братья и сестры оказывают поддержку членам своей семьи, для которых ипотечный кредит является непростой задачей — их ежемесячный платеж составляет, в среднем, 39% от официальных доходов.

Ипотеку оформляют бывшие супруги

Таких моделей также крайне мало — примерно 0,1% от общего числа сделок по семейной ипотеке. Однако люпопытен сам факт того, что такие схемы все же встречаются и бывшие супруги продолжают поддерживать друг друга, несмотря на расставание и смену приоритетов.

Семейная ипотека: условия кредита и ставка

Суммы зависит от региона, в котором покупается недвижимость.

- До 12 млн рублей — при покупке жилья в Москве и Московской области, Санкт-Петербурге и Ленинградской области

- До 6 млн рублей — при покупке жилья в других регионах

Ставка по Семейной ипотеке в Сбере — от 5,3%. Срок кредита — от 1 года до 30 лет. Первый взнос — от 15%.

В качестве первоначального взноса или его части можно использовать материнский капитал. Размер выплаты материнского капитала на первого ребенка в 2022 году составит 524,5 тыс. рублей, на второго — 693,1 тыс. рублей, если семья не получала маткапитал на первого ребенка, и 168,6 тыс. рублей, если его оформляла.