Спрос на ипотеку для «вторички» начал снижаться

Рынок ипотечного кредитования оперативно отреагировал на повышение ключевой ставки до 12% годовых. К каким последствиям привело это решение — в обзоре Циан.Аналитики.

Коротко о главном

В июле 2023 года количество выданных ипотечных кредитов на первичном рынке увеличилось на 13%, на вторичном рынке снизилось на 3%. Уже в июле в ипотечной статистике нашло отражение решение Банка России о повышении ключевой ставки.

70% из всех выданных ипотечных кредитов пришлось на готовое жилье. Доля ниже, чем в предыдущие месяцы. В ближайшее время она продолжит снижаться.

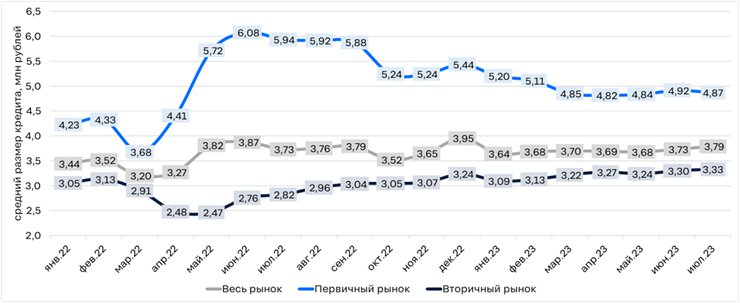

Средний заем на «первичке» в июле немного снизился (–1% за месяц). На «вторичке» показатель увеличился на 1% вместе с ростом цен.

Объем задолженности по ипотеке к концу августа составил 15,65 трлн рублей. Месячный прирост долга на первичном рынке ускорился на 2,7%, на вторичном рынке, наоборот, замедлился (+0,9%). Задолженность по ипотечным кредитам составляет более 52% всех долгов россиян.

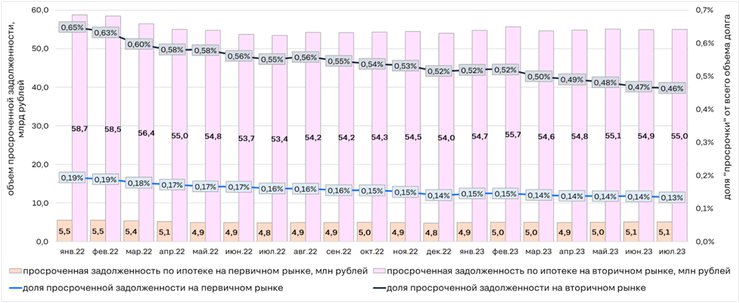

Несмотря на высокую долю сделок с ипотекой, рост количества выданных кредитов и объема задолженности, доля просроченных займов за август немного сократилась (до 0,13% на «первичке» и 0,46% на «вторичке»).

ВАЖНО

Дальнейшая статистика — расчеты Циан на основе последних данных ЦБ РФ, опубликованных 30 августа 2023 года.

Количество выданных ипотечных кредитов на вторичном рынке снизилось на 3%

В первый месяц лета слухи об ожидаемом повышении показателя привели к увеличению активности среди покупателей. За месяц выдача займов увеличилась сразу на 7,2%. Для сравнения: в апреле и мае за месяц рост составил 2,8 и 2,4% соответственно.

В июле количество выданных ипотечных кредитов на «вторичку» уступило июньскому результату — повышение ключевой ставки ожидаемо привело к росту ставок во многих банках.

Но снижение по итогам месяца было не очень сильным: кредиты активно выдавались до 21 июля, до решения о повышении ставки ЦБ РФ. Не все банки оперативно кардинально пересмотрели ипотечные условия.

На первичном рынке сохранился рост активности. В июле темпы увеличения объема выдач даже увеличились относительно июня (тогда — +3,9%). Такая динамика укладывается в общий тренд на восстановление рынка жилой недвижимости. Поддерживают спрос программы льготной и семейной ипотеки, которая в 2023 году активно набирает популярность.

В июле из всех выданных ипотечных кредитов 70% пришлось на готовое жилье. Доля ниже, чем в предыдущие месяцы (во II квартале этого года — 73%), и в ближайшее время значение будет снижаться. Если в первой половине 2023 года опережающими темпами росла «вторичка», то с увеличением ипотечных ставок более привлекательными вариантами для большинства покупателей вновь становятся новостройки.

По объемам кредитования первичный рынок за месяц вырос на 12,2%, а вторичный рынок сократился на 1,8%. Динамика сопоставима с изменениями по количеству выдач. Всего в июле было выдано кредитов на общую сумму 646,5 млрд рублей — результат уступает лишь декабрю прошлого года.

При этом количество выдач не является рекордным — больше было в конце 2020 года и в отдельные месяцы 2021-го.

Столь высокое значение вызвано сочетанием высокой активности по выдаче кредитов и увеличения среднего размера кредита.

Средний размера займа на «первичке» уменьшился, а на «вторичке» вырос

На первичном рынке средний размер выданной ипотеки практически не меняется с марта этого года — он держится на уровне 4,8–4,9 млн рублей. За последний месяц показатель сократился на 1%.

До этого с конца 2022 года значение снижалось — застройщики стали постепенно отказываться от программ дополнительного субсидирования ставки до околонулевого уровня, а значит, ипотека стала дороже для населения.

На вторичном рынке средний размер выданной ипотеки медленно увеличивается на фоне положительной динамики цен — за последний месяц они выросли на 0,9%.

Динамика среднего размера ипотечного кредита в РФ по кварталам

Расчеты Циан.Аналитики по данным ЦБ РФ

Темпы роста задолженности на «первичке» ускорились, на «вторичке» замедлились

Задолженность по ипотеке на первичном и вторичном рынках РФ

Расчеты Циан.Аналитики по данным ЦБ РФ

С июня прошлого года задолженность по ипотечным кредитам составляет более половины всех долгов россиян.

В конце I квартала 2023 года доля выросла до 51,9%, в конце II квартала — до 52,4%. В конце июля значение составляет 52,1%, то есть относительно прошлого месяца показатель немного снизился — неипотечная задолженность за месяц увеличилась сильнее (+2,4%), чем ипотечная (+1,3%).

Распределение задолженности россиян по ипотеке и остальным кредитам

Расчеты Циан.Аналитики по данным ЦБ РФ

Доля просроченных кредитов не увеличивается

Объем просроченной задолженности по ипотекам, выданным на новостройки за месяц, увеличился всего на 0,6% — меньше, чем общий объем задолженности (+2,7%). Несмотря на прирост «плохих» долгов, просрочка по кредитам на новостройки составляет всего 0,13% общего объема задолженности.

За месяц доля немного снизилась — было 0,14%. Медленное сокращение значения фиксируется и на длительном промежутке времени. Например, год назад показатель составлял 0,16%.

Доля просроченной задолженности на вторичном рынке традиционно выше, но и здесь фиксируется снижение — по итогам июля показатель составил 0,46% (месяц назад — 0,47%, год назад — 0,55%). Объем за месяц практически не изменился.

Динамика объема просроченной задолженности и ее доли от общего долга по ипотекам на первичном и вторичном рынках РФ

Расчеты Циан.Аналитики по данным ЦБ РФ

«Повышение ключевой ставки окажет большее влияние на вторичный рынок недвижимости, где, в отличие от новостроек, нет льготных ипотечных программ. Уже по итогам июля фиксируется снижение интереса к ипотеке на вторичном рынке, несмотря на то что еще не все банки кардинально изменили условия кредитования: относительно июня сократились количество выданных ипотек и общий объем кредитования», — говорит руководитель Циан.Аналитики Алексей Попов.

Также эксперт добавляет, что доля «вторички» в общем количестве выданных ипотечных кредитов снизилась с 73 до 70%. И она продолжит сокращаться, ведь разрыв между ставками на первичном и вторичном рынках увеличится до 7–8 п. п.