Легок на заем: уровень долговой нагрузки россиян достиг 35% дохода

С начала года уровень долговой нагрузки россиян существенно вырос: с 27% до 35%. То есть сейчас в среднем заемщики тратят более трети своих доходов на обслуживание обязательств. Такие расчеты приведены в «Карте кредитной активности» проекта «Народного фронта» «За права заемщиков». Эксперты ОНФ отметили две важные тенденции, характерные для этого года. С одной стороны, россияне стали лучше платить по кредитам — доля просроченной задолженности снизилась с 4,5% до 4,2%. С другой, в некоторых регионах начал довольно существенно расти размер микрозаймов, что может свидетельствовать об ухудшении положения заемщиков, которым банки отказывают в кредитах из-за большой долговой нагрузки.

Перегрузились

Как указано в исследовании ОНФ (на основе данных ЦБ, Росстата и крупнейших БКИ), по итогам первого полугодия 2021-го задолженность россиян по кредитам увеличилась на 13,6% и достигла 22,64 трлн рублей. В годовом выражении (к июню 2020-го) показатель продемонстрировал впечатляющие темпы роста — 23,8%.

Сохранился и тренд на увеличение кредитной нагрузки (рассчитывается как отношение среднего объема задолженности к среднему годовому доходу на домохозяйство). В первой половине 2021-го показатель вырос до 35%. В начале года он составлял 27%.

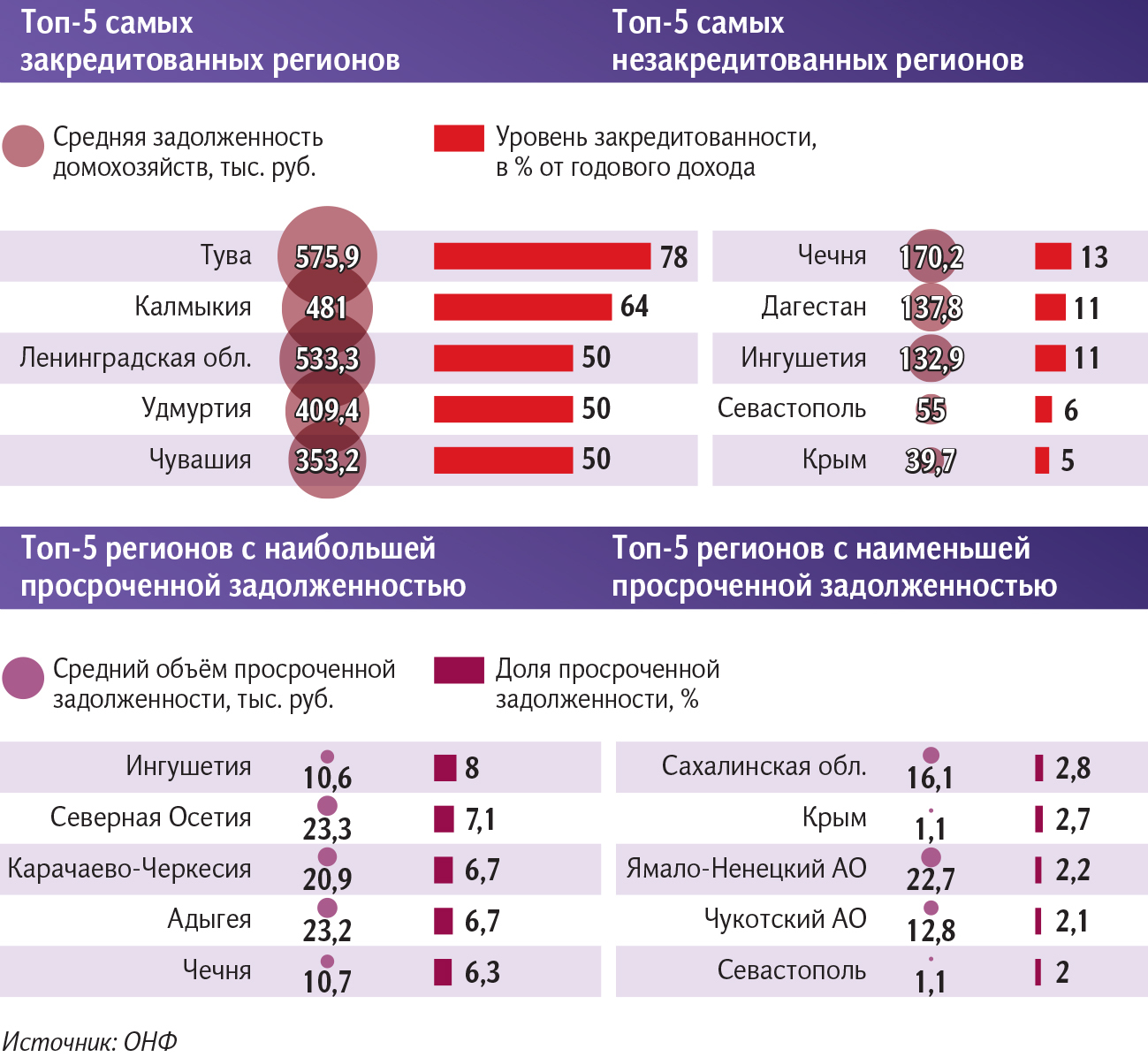

Наиболее закредитованными регионами страны стали Республики Тыва (78%), Калмыкия (64%), Ленинградская область (50%), Удмуртия (50%) и Чувашия (50%). Лучшие показатели по уровню долговой нагрузки демонстрируют кавказские Чечня (13%), Дагестан (11%), Ингушетия (11%), Крым (5%) и Севастополь (6%).

Как рассказали «Известиям» в Национальном бюро кредитных историй (НБКИ), сейчас в среднем по стране на одного заемщика приходится 2,1 кредита.

— Показатель долговой нагрузки продолжает расти, однако темпы роста сильно замедлились, — подчеркнул директор по маркетингу НБКИ Алексей Волков.

Эксперт пояснил, что сейчас этому способствует несколько факторов: видоизменение программы льготного ипотечного кредитования, решения ЦБ о повышении макропруденциальных надбавок к коэффициентам риска, рост ключевой ставки.

Аналитик «БКС Мир инвестиций» Егор Дахтлер тоже полагает, что после резкого повышения ключевой ставки ЦБ до 7,5% в минувшую пятницу можно ожидать охлаждения спроса на кредиты. До осени из-за высоких темпов восстановления экономики такого эффекта не наблюдалось, несмотря на действия регулятора.

Размер имеет значение

Как отметили эксперты ОНФ, повышению долговой нагрузки, способствовал рост среднего размера практически всех категорий заимствования. Например, по ипотеке, согласно данным НБКИ, по итогам первого полугодия средний чек достиг 3,25 млн рублей, что является историческим максимумом. По сравнению с началом года этот показатель вырос на 16,9%, а за год — на 31,0%. Лидерами по размеру среднего ипотечного кредита среди 30 регионов с наибольшим объемом выдачи в июне стали Москва (7,1 млн рублей), Подмосковье (5,12 млн рублей), Санкт-Петербург (4,51 млн рублей), а также Приморский край (4,05 млн рублей) и Тульская область (3,34 млн рублей).

Показатель среднего размера потребкредита, который демонстрировал довольно слабые изменения на протяжении практически всего 2020 года, сильно рванул в первой половине 2021-го. По данным НБКИ, средний долг в этом сегменте установил новый максимум — 303,3 тыс. рублей. Прирост с начала года составил 34,9%, а за год — 41,7%. Наибольший средний размер выданных потребкредитов зафиксирован в Москве (580,2 тыс. рублей), Ямало-Ненецком АО (533,3 тыс. рублей), Московской области (465,5 тыс. рублей), Санкт-Петербурге (458,2 тыс. рублей) и Ханты-Мансийском АО (446 тыс. рублей).

Микрокредитование показало нейтральную динамику. Средний размер микрозайма в июне, согласно данным НБКИ, составил 8,46 тыс. рублей, не изменившись по сравнению с началом года. По отношению к июню прошлого года показатель вырос почти на 5,8%. Наибольших значений средний размер микрозайма достиг в столице (10,35 тыс. рублей), Воронежской (9,89 тыс. рублей), Ростовской (9,66 тыс. рублей), Московской (9,61 тыс. рублей) и Белгородской (9,38 тыс. рублей) областях.

Как отметили эксперты ОНФ, довольно существенно вырос размер займа в Кемеровской, Белгородской и Московской областях, Красноярском и Приморском краях, а также Москве и Санкт-Петербурге. Только за один месяц (июнь к маю 2021-го) средний чек в этих регионах увеличился на величину от 1,2% до 18,9%.

— Наши наблюдения демонстрируют еще одну интересную тенденцию: в некоторых регионах с высокой насыщенностью кредитов всех категорий растет средний чек «займов до зарплаты». То есть высока вероятность того, что заемщики, которым из-за высокого показателя долговой нагрузки (ПДН) банки в кредитовании отказывают, всё чаще идут за средствами на микрофинансовый рынок, где кредиторы более лояльны в этом смысле, — отметила руководитель проекта «Народного фронта» «За права заемщиков» Евгения Лазарева.

Она сообщила, что среди банкротных дел немало таких, когда заемщик имеет два-три просроченных кредита в банке и пару десятков просроченных займов в МФО.

— Деньги на микрофинансовом рынке дороже, скатывание в дефолт происходит быстрее. Существует риск перехода таких неразумных заемщиков на нелегальный рынок, — подчеркнула эксперт.

Алексей Волков отметил, что пока не наблюдается серьезного ужесточения кредитной политики банков, которая в прошлом году привела к оттоку части заемщиков в МФО.

— Однако исключать такого развития событий на фоне вводимых антипандемических мер нельзя, — сказал эксперт.

Больше, но лучше

Но есть и хорошие новости — россияне начали лучше платить по своим долгам. И хотя в абсолютном выражении уровень просроченной задолженности вырос в первом полугодии с 888,3 млрд рублей до 946,6 млрд рублей, а средний размер просроченного кредита — с 15,7 тыс. рублей до 17,4 тыс., доля «плохих» долгов уменьшилась. Так, средний по стране уровень просрочки в первой половине 2021-го снизился на 0,3 п.п. и составил 4,2%. По сравнению с июнем 2020-го показатель сократился на 0,2 п.п.

«Таким образом, мы видим, что с увеличением общего объема задолженности выросли и абсолютные цифры просрочки, однако более медленными темпами, что говорит об улучшении платежной дисциплины российских граждан», — указано в исследовании ОНФ.

Наибольшие уровни «плохих» долгов наблюдаются в Ингушетии (8%), Северной Осетии (7,1%), Карачаево-Черкесии (6,7%), Адыгее (6,7%) и Чечне (6,3%). Самые дисциплинированные заемщики проживают в Сахалинской области (2,8%), Крыму (2,7%), Ямало-Ненецком АО (2,2%), Чукотском АО (2,1%) и в Севастополе (2%).

Улучшение платежной дисциплины в ОНФ связывают прежде всего с психологическим фактором.

— После сложностей первого локдауна большинство заемщиков понимают, к каким последствиям может привести просрочка и дефолт, что инструмент платежных каникул не так прост и доступен, как хотелось бы. Многие осознали, что прощения долгов не произойдет и процедура банкротства не так проста и комфортна. Поэтому заемщики пересматривают финансовую стратегию семьи, — прокомментировала Евгения Лазарева.

По ее мнению, влияние оказывает и политика регулятора по сдерживанию рынка и более настойчивому внедрению принципов ответственного кредитования.

Изменения в поведении заемщиков отмечают и коллекторы. Всё больше граждан понимают, что кредитные обязательства необходимо выполнить, сказал «Известиям» президент СРО НАПКА Эльман Мехтиев.

— Поэтому в своей работе коллекторские агентства стали реже сталкиваться с категоричными отказниками, — подчеркнул он.

По словам Эльмана Мехтиева, сейчас высокий уровень просрочки определяется по-прежнему финансовыми трудностями. Но он не исключил, что доля «плохих» долгов в дальнейшем может снизиться. Например, за счет желания признать себя банкротом. Сейчас лишь 5% должников заявляют о таком намерении, уточнил эксперт.