Во II квартале россияне взяли ипотечных кредитов на рекордную сумму

Эксперты Циан.Аналитики проанализировали рынок ипотечного кредитования во II квартале 2023 года и выяснили, к каким последствиям привел отказ от нулевой ипотеки. Также они рассказали, что изменится после повышения ключевой ставки.

Коротко о главном

- Во II квартале 2023 года россияне оформили 479 тыс. ипотечных кредитов. Это на 38% больше показателя за I квартал. Заемщики адаптировались к новой реальности и вернулись на рынок. Спрос на жилищные кредиты поддерживали программа семейной ипотеки и ожидаемое повышение ставок. Более заметный рост активности фиксировался на вторичном рынке.

- Без нулевой ипотеки россияне чаще выбирают вторичный рынок. Три из четырех заемщиков во II квартале взяли кредит на готовое жилье.

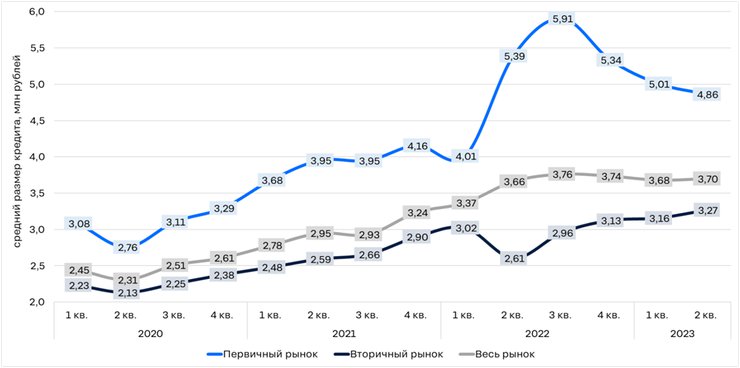

- Средний заем на первичке во II квартале снизился на 3% на фоне роста ставок. На «вторичке» размер кредита увеличился на 3,6% вместе с ростом цен на недвижимость в сегменте.

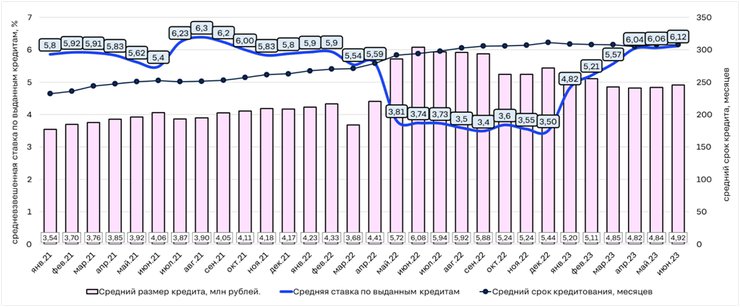

- Ограничения ЦБ РФ привели к возвращению ставки по выдаваемым ипотекам на первичном рынке к уровню периода до массового старта программ субсидирования девелоперами (6–6,1%).

- Средний срок кредитования на первичном рынке снизился относительно максимумов конца 2022 года — он держится на уровне 308 месяцев.

- Несмотря на высокую долю сделок с ипотекой, рост количества выданных кредитов и объема задолженности, просроченных кредитов больше не становится.

Важно

Дальнейшая статистика — расчеты Циан на основе последних данных ЦБ РФ, опубликованных 28 июля 2023 года (итоги II квартала 2023-го).

Заемщики вернулись на рынок

Во II квартале этого года рынок адаптировался к новой реальности.

В апреле–июне на первичном и вторичном рынках было выдано на 38% больше ипотечных кредитов, чем в январе–марте. Всего за три месяца оформлено 479 тыс. ипотечных жилищных кредитов, из них 130 тыс. — на первичном рынке и 349 тыс. — на вторичном. Это сопоставимо со средними значениями 2021 года.

В 2023 году место нулевой ипотеки постепенно занимает семейная ипотека. Это произошло благодаря расширению программы с начала года на семьи с двумя детьми до 18 лет. Сейчас на семейную ипотеку в целом по стране приходится уже почти половина всех выданных кредитов с господдержкой. В прошлом году доля составляла 35% общего объема.

Немалую роль в росте количества выдач сыграло ожидаемое повышение ставки ЦБ на заседании 21 июля. Покупатели стремились успеть купить жилье до того, как вырастут ставки по ипотеке.

Повышение ключевой ставки окажет большее влияние на вторичный рынок недвижимости, где в отличие от новостроек нет льготных ипотечных программ, ставки по которым определены в постановлениях правительства и не могут быть изменены из-за решения ЦБ РФ.

Так, именно на вторичном рынке выдача ипотечных кредитов во II квартале относительно I квартала увеличилась значительнее — на 40,5% (на первичном рынке показатель вырос на 33,3%. — Прим. Циан.Аналитики).

В помесячной динамике количества выданных кредитов видно, как на вторичном рынке увеличивается активность в июне — на 7,2% относительно мая. На первичном рынке также фиксируется рост количества выданных ипотечных кредитов, но более сдержанный — на 3,9%.

По объемам кредитования весь рынок вырос за квартал на 39%: темпы роста сопоставимы с темпами роста количества выданных кредитов. Всего за II квартал 2023 года было выдано кредитов на общую сумму 1,773 трлн рублей. Это максимальный квартальный показатель за всю историю наблюдений.

Во II квартале 2023 года из всех выданных ипотечных кредитов 73% пришлось на готовое жилье. Доля увеличилась относительно I квартала на 1%.

Для сравнения: год назад на «вторичку» приходилось 62% всех выданных ипотечных кредитов. Это минимальное значение за последние годы. Тогда уже действовали программы с околонулевыми ставками на первичном рынке, а вторичный рынок еще испытывал сложности, связанные с высокой ключевой ставкой и дорогим кредитованием.

Средний заем на «первичке» уменьшился, а на «вторичке» вырос

Относительно I квартала 2023 года средний размер ипотечного кредита в сегменте новостроек сократился на 3%, или на 150 тыс. рублей: с 5 до 4,85 млн рублей. В мае 2022 года действие программ околонулевой ипотеки привело к резкому росту среднего размера кредита до 5,7 млн. Максимальное значение было зафиксировано в июне — 6,1 млн рублей.

Уже в конце прошлого года, когда застройщики стали постепенно отказываться от программ дополнительного субсидирования ставки до околонулевого уровня, фиксировалось снижение среднего размера кредита. С марта 2023 года на протяжении всего II квартала средний размер выданной на первичном рынке РФ ипотеки держится на уровне 4,8–4,9 млн рублей.

На вторичном рынке, напротив, во II квартале 2023 года средний размер кредита увеличился относительно I квартала на 3,6% — с 3,16 до 3,27 млн рублей. Рост фиксируется на фоне положительной динамики цен.

Динамика среднего размера ипотечного кредита в РФ по кварталам

Расчеты Циан.Аналитики по данным ЦБ РФ

Рынок без нулевой ипотеки: ставки растут, размер кредита снижается

Во II квартале они выросли до 6,1%, то есть вернулись на уровень до массового старта программ субсидирования девелоперами. Именно за счет роста средних ставок стал снижаться средний размер кредита на первичном рынке.

В 2022 году фиксировался рост не только среднего размера кредита, но и среднего срока кредитования. Заемщик, получая сниженную ставку взамен наценки к базовой стоимости квартиры, увеличивал срок выплаты ипотеки: погашать кредит досрочно при нулевых ставках фактически нет смысла. В результате в декабре 2022 года средний срок кредита на первичном рынке РФ достиг 311 месяцев. Это абсолютный рекорд за всю историю рынка ипотечного кредитования.

В начале 2023 года срок кредитования начал снижаться: с ростом ставок заемщикам стало выгодно погашать кредит досрочно. Снижение продолжалось в январе–апреле, после чего во II квартале средний срок установился на уровне 308 месяцев.

Динамика среднего размера выданной ипотеки, среднего срока кредитования и средней ставки на первичном рынке РФ по месяцам

Суммарный объем задолженности по ипотеке на первичном и вторичном рынках на конец II квартала 2023 года составляет 15,4 трлн рублей, из которых 3,7 трлн рублей — на первичном рынке и 11,7 трлн рублей — на вторичном. Квартальный прирост долга ускорился как в сегменте новостроек (+5,3%), так и на «вторичке» (+7,5%).

В июне прошлого года задолженность по ипотечным кредитам впервые составила половину от всех долгов россиян. В декабре эта доля выросла до 51,5%, в конце I квартала 2023 года — до 51,9%, в конце II квартала — до 52,4%. Таким образом, долги россиян, приходящиеся на ипотеку, обновили максимум.

Такая статистика свидетельствует о меньшем приросте долгов по не ипотечным кредитам по сравнению с жилищным кредитованием. Если ипотечная задолженность за квартал в целом по первичному и вторичному рынкам выросла на 7%, то не ипотечная — на 5%.

Распределение задолженности россиян по ипотеке и остальным кредитам

Расчеты Циан.Аналитики по данным ЦБ РФ

Доля просроченных кредитов не увеличивается

Основные опасения Центробанка в части ограничения выдачи ипотеки связаны с рисками роста доли просроченной задолженности. За счет снижения процентов по ипотеке от застройщика покупатель получал меньший ежемесячный платеж — экономия доходила до 30–40% по сравнению с платежами по стандартной льготной ипотеке. Соответственно, на рынок приходили менее платежеспособные заемщики, что создавало потенциальные риски для банковской системы.

По итогам II квартала 2023 года объем просроченной задолженности в целом по РФ составил 60 млрд рублей, из которых 5,1 млрд — на первичном рынке и 54,9 млрд — на вторичном.

Объем просроченной задолженности по ипотекам, выданным на новостройки, вырос за квартал на 2,3% — меньше, чем общий объем задолженности (+5,3%). По сравнению с предыдущим трехмесячным отрезком темпы роста замедлились.

Несмотря на прирост «плохих» долгов, просрочка по кредитам на новостройки по итогам II квартала 2023 года составляет всего 0,14% общего объема задолженности. Это сопоставимо со значением по итогам I квартала 2023 года и меньше показателя годом ранее — тогда он равнялся 0,17%.

Доля просроченной задолженности на «вторичке» традиционно выше — 0,47%. Относительно I квартала 2023 года показатель уменьшился на 0,03%. Как и на первичном рынке, доля просрочки в сегменте готовых квартир от общего объема постепенно снижается, а ее объем немного растет (+0,7%).

«ЦБ РФ принял меры по ограничению нулевой ипотеки. Опасения регулятора имеют основания: “дешевая” ипотека создавала потенциальные риски банковской системе в лице менее платежеспособных заемщиков. Если в январе–феврале 2023 года ужесточение условий по кредитованию привело к снижению количества выданных ипотечных кредитов, то уже в марте заемщики вновь стали возвращаться на рынок, причем более быстрыми темпами рос сегмент "вторички”», — комментирует руководитель Циан.Аналитики Алексей Попов.

По его мнению, повышение ключевой ставки на заседании ЦБ 21 июля в большей степени повлияет на вторичный рынок недвижимости, где в отличие от новостроек нет льготных ипотечных программ.

«Если в I полугодии 2023-го опережающими темпами росла “вторичка”, то сейчас более привлекательными вариантами для большинства покупателей вновь станут новостройки», — резюмирует эксперт.