Выдача обгоняет задолженность

2020 год стал рекордным по количеству и объемам выданных ипотек. Эксперты ЦИАН проанализировали, как развивался рынок ипотечного кредитования России после финансового кризиса 2008 года, как менялись ставки, сроки кредитов и объемы выдачи. В сравнении с 2009 годом количество выданных кредитов в 2020 году оказалось выше в 13 раз. Объем выданных ипотек — в 30 раз выше, чем в 2009 году. Большая динамика связана с ростом среднего размера кредита.

Рост количества и объема выданных ипотек наблюдался с 2010 года — на фоне постепенного восстановления экономики (ВВП вырос на 4% относительно «низкой базы» кризисного 2009 года). Из-за невысокой активности потенциальных заемщиков в 2008–2009 годах банки накопили избыточную ликвидность и, как следствие, стали предлагать более выгодные условия из-за возросшей конкуренции, что также способствовало восстановлению рынка. Выдача ипотеки увеличивалась до 2014 года включительно. Средний ежегодный прирост по количеству ипотек с 2010 по 2014 год — 56%. Максимальный рост в годовой динамике зафиксирован в 2010 году (+133%) — в сравнении с провальным 2009 годом.

В 2015 году из-за повышения ключевой ставки на фоне девальвации курса рубля и заградительной ставки по ипотеке число выданных кредитов снизилось на 31%, после чего рынок снова рос, вместе со снижением ставок, в том числе — благодаря программе субсидирования, реализованной в 2015–2016 годах на первичном рынке.

Наибольший прирост по количеству сделок был отмечен в 2018 году (+35%). Значительный вклад внесла программа «семейной ипотеки», запущенная в тот год. Кроме того, покупатели стремились зафиксировать цены до поправок в 214-ФЗ (с 1 июля 2019 года), что в итоге привело к рекордной активности. Таким образом, снижение количества и объемов выданных кредитов с 2009 года наблюдалось только в 2015 и 2019 годах, причем в последнем случае речь идет о падении на фоне высоких значений 2018 года.

Треть кредитов выдается на «первичке»

Благодаря субсидированию доля ипотек, выданных на покупку жилья в новостройках, по итогам 2020 года достигла 28% от всех кредитов против 27% в 2019 году и 25% в 2018 году. По объему выданных ипотек «первичка» занимала в 2020 году 35%, в 2019 году доля составляла 33%, в 2018 году — 29%. Однако максимальные показатели по доле ипотечного рынка за последние пять лет первичный рынок показывал в 2016 году — по его итогам 36% ипотек (и 39% от общего объема кредитов) было выдано именно для покупки новостроек. Эксперты объясняют это высокими на тот момент процентными ставками на покупку вторичного жилья: еще в первом квартале 2016 года ипотека на готовое жилье выдавалась под 13,5–14,7% годовых, что ограничивало спрос в данном сегменте на фоне субсидирования кредитов на первичном рынке. Несмотря на стимулирование интереса к первичному рынку, на протяжении всех пяти лет покупатели «голосуют» за готовое жилье.

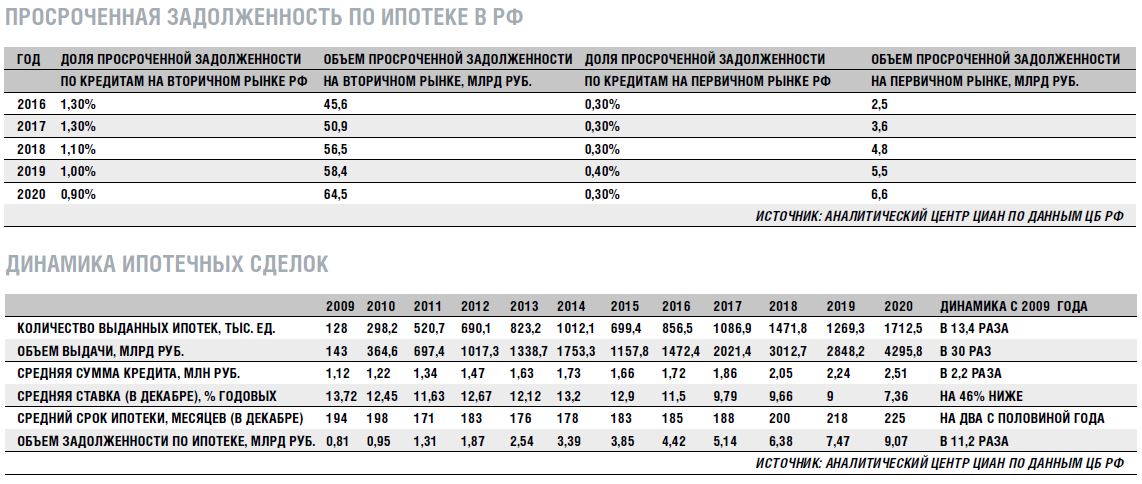

Текущий объем задолженности по ипотечным кредитам в РФ по итогам 2020 года достиг рекордных 9,07 трлн рублей — это в 11 раз выше, чем в 2009 году. Несмотря на абсолютные показатели, в относительном выражении ежегодный прирост задолженности стабилен: на уровне 14–21% в последние пять лет.

Максимальный ежегодный прирост задолженности фиксировался в 2011–2012 годах — на уровне 38–43%. Причиной такого взрывного роста стало восстановление рынка недвижимости после стагнации 2008–2010 годов: выросли доходы населения, снизились ставки по кредитам, упростились условия получения ипотеки — несколько ведущих банков предлагали возможность взять заем без справки о доходах.

Таким образом, несмотря на текущий рекордный размер задолженности, ее ежегодный прирост соответствует средним значениям последних лет. Доля задолженности по ипотекам, выданным на покупку новостроек, составила по итогам 2020 года 23,6% против 20,9% пять лет назад — в 2016 году.

Из общего объема задолженности по ипотеке (9,07 трлн рублей) 0,8% является просроченной (71,1 млрд рублей). Это минимальное значение с 2009 года в процентном соотношении от общего объема долга. В абсолютном (рублевом) исчислении в сравнении с 2009 годом объем «плохой» задолженности вырос в 3,8 раза (c 18,5 млрд рублей) притом, что общая задолженность выросла за тот же период в 11 раз. Качество ипотечных кредитов в России находится на высоком уровне, несмотря на рекордные выдачи кредитов.

Десять лет без максимума

Максимальная доля просроченной задолженности в 2,5% была отмечена по итогам 2010 года на фоне роста безработицы и задолженности по заработной плате. Начиная с 2011 года уровень «просрочки» по ипотеке снижался, достигнув к 2014 году 0,9%, после чего был небольшой рост (до 1,1%) на фоне валютного кризиса в РФ.

На первичный рынок приходится 9,2% от всей просроченной задолженности против 5,2% пять лет назад — в 2016 году. Заемщики, выбирающие квартиру на первичном рынке, реже становятся неплательщиками: доля просроченной задолженности по таким кредитам составляет сегодня 0,3%. Для сравнения, на вторичном рынке доля равна 0,9%.

Просроченная задолженность на первичном рынке увеличивается большими темпами, чем на вторичном: за пять лет (с 2016 года) объем «плохой» задолженности по ипотекам, выданным на первичном рынке, вырос в 1,6 раза, с 2,5 до 6,6 млрд рублей. На вторичном рынке за тот же период — в 0,4 раза (с 45,6 до 64,5 млрд рублей).

Средний размер ипотечного кредита по РФ в 2009 году составил 1,12 млн рублей, в 2020 году — уже 2,51 млн рублей. За 12 лет, после кризиса 2008 года, россияне стали брать в кредит для покупки жилья сумму больше в 2,2 раза. Наибольший годовой прирост по размеру кредита отмечен в 2020 году (+12,1%), что связано с рекордным ростом цен на недвижимость на фоне снижения ставок по кредитам. Единственным годом, когда размер кредита снизился, стал 2015-й: после девальвации рубля и на фоне роста ключевой ставки россияне старались сэкономить и были не готовы брать кредиты на большие суммы под высокие проценты.

Средний срок кредита с 2009 года увеличился на 31 месяц, или примерно на два с половиной года: со 194 до 225 месяцев. Наибольший прирост за год (+ полтора года) отмечен в 2019-м и в 2018-м (+13 месяцев).

Средняя ставка по выданным в РФ ипотекам в целом по рынку в декабре 2020 года составила 7,36%. Средняя ставка снижается с 2015 года. Рост ипотечной ставки по выданным кредитам был зафиксирован в 2014 году (на фоне роста ключевой ставки при девальвации курса рубля) и 2012 году из-за пересмотра ставки рефинансирования.

С 2009 года средняя ставка по выданным кредитам в целом по рынку снизилась в 1,86 раза (с 13,72 до 7,36%). Только на первичном рынке такое же падение ставки произошло за пять лет (с 10,77% в декабре 2016 года до 5,82% в декабре 2020 года). В обе даты действовала программа субсидирования ипотечной ставки.

«Снижение ипотечной ставки почти в два раза за последние 12 лет вывело жилищное кредитование на новый уровень,— комментирует Алексей Попов, руководитель аналитического центра ЦИАН.— Однако даже с учетом новых рекордов по количеству и объему выданных кредитов российский рынок в разы отстает от западных стран в пересчете на долю задолженности от ВВП. Главным препятствием для развития рынка становится рост цен на жилье, нивелирующий эффект снижения процентов. По нашим оценкам, средняя стоимость квадратного метра на вторичном рынке (в городах России с населением от 100 тыс. человек) еще три года назад составляла 57,1 тыс. рублей, сегодня на 22,6% выше — 70 тыс. В подобной ситуации ипотечное кредитование становится способом фиксации прежней стоимости, однако столь значительный рост цен на жилье в среднесрочной перспективе приведет к "охлаждению" рынка. Несмотря на сохранение потенциала роста, причин для ажиотажного спроса нет: ежегодный прирост выданных кредитов стабилен и значительно ниже, чем в годы восстановления после кризиса 2007–2008 годов».