Заемщики компенсировали переплату по ипотеке на 5 лет вперед: исследование hh.ru и Циан

Ипотека – инструмент не только покупки жилья, но и фиксации цен, что стало особенно актуальным вопросом с учетом роста стоимости в полтора раза за два года. Эксперты Циан и hh.ru посчитали, насколько выгодной оказалась покупка квартиры в кредит летом 2020 года и как рост цен нивелировал переплату по ипотеке за прошедшие два года.

КОРОТКО О ГЛАВНОМ

- Покупатель, взявший ипотеку летом 2020 года, компенсировал переплату по ипотеке в среднем еще на пять с половиной лет вперед — за счет роста стоимости в полтора раза.

- Стоимость квартиры в 2020 году и выплаченные по ней ипотечные проценты за два года — на четверть ниже, чем текущая цена на аналогичное жилье.

- В 2020 году первоначальный взнос в 15% составляет порядка 6 средних зарплат. В 2022 году — более 8 зарплат.

- В 2020 году ипотечный платеж составлял менее трети зарплаты, в 2022-м — почти половину. В Москве и Санкт-Петербурге платеж по ипотеке с минимальным первоначальным взносом — выше средней заработной платы.

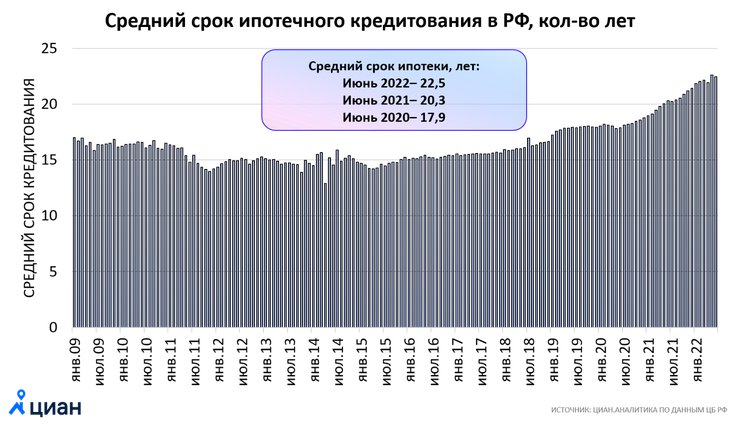

- За два года срок кредитования вырос на 4 года в целом по РФ. В семи регионах жители берут ипотеку примерно на четверть века.

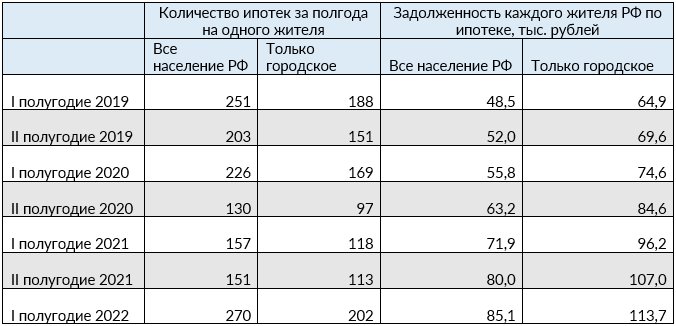

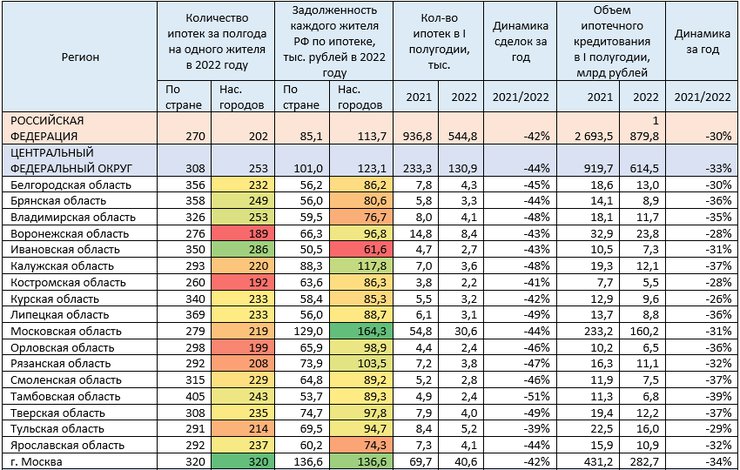

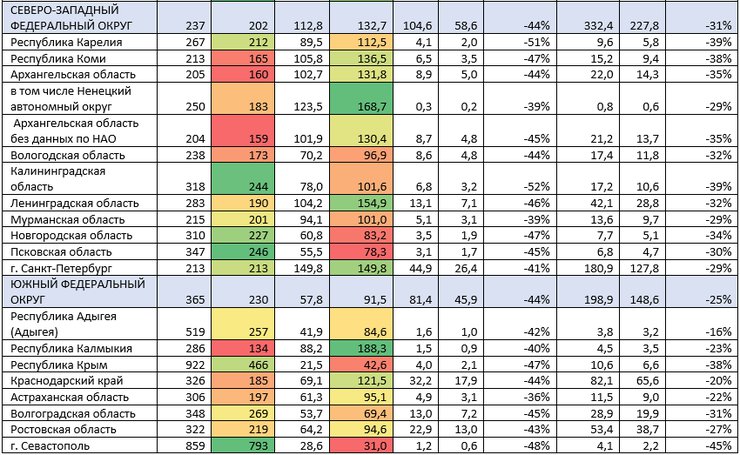

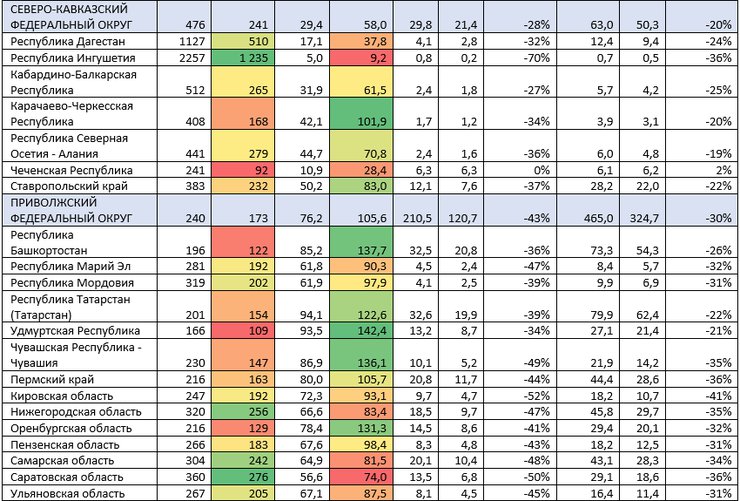

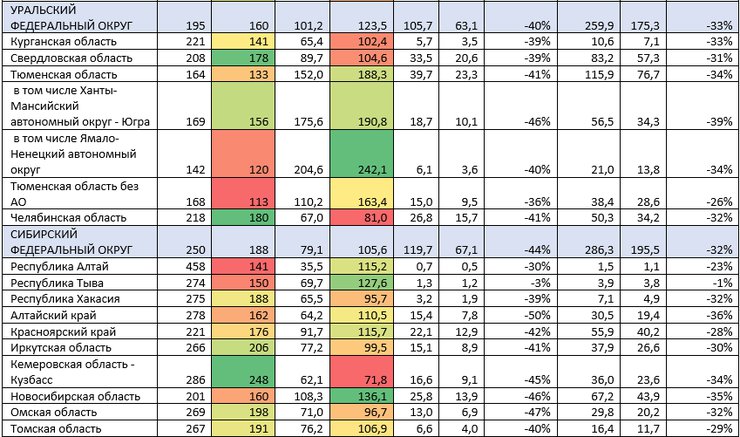

- Каждый россиянин задолжал по ипотеке 85 тысяч рублей. С учетом только городских жителей задолженность составила 114 тыс.

- В целом по РФ одна ипотека выдана в 2022 году на 270 человек. Если учитывать только население городов, то один кредит пришелся на 2022 жителя.

- Долги по ипотеке выросли на 75% — с 65 тыс. в 2019 году до 113,7 тыс. в 2022-м.

- Рынок ипотечного кредитования в первой половине 2022 года просел на треть.

ВАЖНО

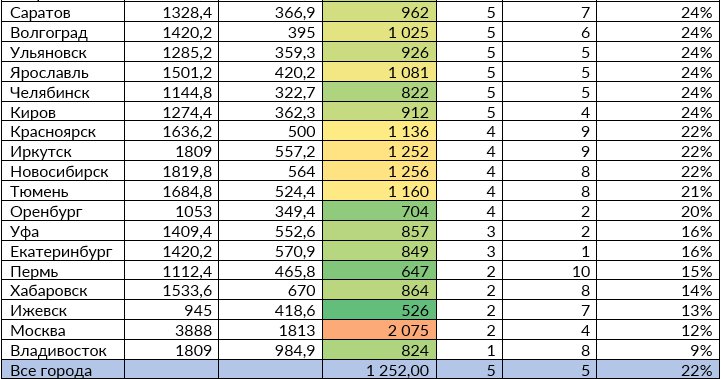

Для расчетов был принят первоначальный взнос в 15% от средней стоимости квартиры на вторичном рынке, остальная сумма была взята в ипотеку на срок 23 года (средний срок кредитования по РФ, согласно данным ЦБ РФ). В качестве предмета покупки — квартира на вторичном рынке площадью 54 кв. м. В расчет рейтингов вошли данные hh.ru по средним предлагаемым зарплатам «на руки» и стоимость жилья на вторичном рынке от Циан в городах с населением от 500 тыс. человек.

Рост цен на жилье компенсировал переплату по ипотеке на пять с половиной лет вперед

В Санкт-Петербурге выгода — почти 3 миллиона рублей, сумма выплаченных процентов составила порядка миллиона рублей, а стоимость квартиры выросла на 4 млн. В Краснодаре за два года заемщик выплатил процентов на полмиллиона рублей, а стоимость средней квартиры увеличилась на 2,7 млн рублей, выгода — более двух миллионов. Похожая ситуация и в Казани, где за два года заемщик заплатил порядка 650 тыс. на проценты, а сама квартира подорожала на три миллиона. Выгода – 2,3 млн рублей. Минимальная выгода — в Ижевске и Перми, где жилье также дорожает быстрее, чем копится переплата по ипотеке. Разница составляет 500-600 тыс. рублей.

В среднем рост цен позволяет компенсировать проценты по ипотеке еще на 5 лет и 5 месяцев вперед даже при условии того, что стоимость жилья не изменится. Больше всего выиграли те, кто взял ипотеку в 2020 году в Краснодаре, Барнауле и Омске — здесь пройдет еще 8-9 лет с 2022 года до того, как сумма выплаченных процентов будет сопоставима с ростом цен на жилье в 2020-2022 гг. В Москве проценты по кредиту компенсированы еще на 2 года и 4 месяца вперед. В Санкт-Петербурге — более чем на 6 лет.

Заемщики сэкономили четверть стоимости квартиры благодаря ипотеке

В целом по всем городам ипотечники сэкономили составила 1,2 млн рублей — именно такая разница в цене между текущими ценами на жилье, а также стоимостью квартир за 2020 год и выплаченным за два года процентам.

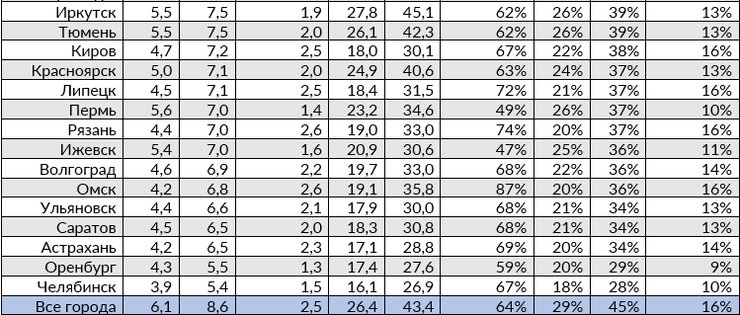

На первый взнос копили полгода, теперь — на три месяца больше

Больше одной годовой зарплаты еще в 2020 году первоначальный взнос составлял в Москве и Санкт-Петербурге — 19,7 и 14,6 месяцев соответственно. В 2022 году срок вплотную приблизился к двум годам: 22,8 месяца в Москве и 21,9 месяца в Санкт-Петербурге. Причем именно в Северной столице наблюдается наибольший прирост сроков накоплений среди всех других городов — сразу на 7 месяцев. Прибавка в Казани, Краснодаре, Нижнем Новгороде, Самаре и Москве составила 3-3,4 зарплаты.

Наименьшее количество зарплат в первом взносе в 2020 году зафиксировали в Челябинске (3,9), а в 2022-м — в Оренбурге и Челябинске (5,5).

В 2020 году ипотечный платеж составлял менее трети зарплаты, в 2022-м — почти половину

В 2022 году городов, где больше половины среднего дохода «съедает» ипотека, стало больше — список пополнили Нижний Новгород (52% дохода), Владивосток и Казань (57%). А в Москве и Санкт- Петербурге средний платеж по ипотеке превысил среднюю заработную плату.

В Москве при средней зарплате «на руки» в 110 тыс. рублей, платеж с минимальным первоначальным взносом составляет 131 тыс. в месяц. В Санкт-Петербурге при заработной плате в 76,8 тыс. по ипотеке нужно платить 88 тыс. То есть жители этих городов должны собрать взнос выше, чем 15%, либо же брать кредит в расчете на двоих работающих в семье. В 2022 году не осталось городов, где ипотечный платеж был до четверти от среднего дохода.

В денежном выражении по всем городам в целом платеж вырос до 43,3 тыс. рублей против 26,4 тыс. для ипотеки в 2020 году: +64%

За два года срок кредитовании вырос на 4 года

Четверть века средний срок кредитования превысил пока только в одном регионе — в Ингушетии. Еще в шести субъектах срок кредитования — 24-25 лет. Средний срок кредитования до 20 лет — в Чукотском АО и Челябинской области. Еще летом 2020 года только в двух регионах — Крыму и Ингушетии — средний срок кредитования был выше 20 лет.

Рынок ипотеки восстанавливается вслед за снижением ключевой ставки

Снижение числа выданных ипотек пришлось на апрель и май 2022 года. На фоне высоких ставок россияне отложили приобретение в ипотеку. В апреле относительно марта просадка по числу сделок составила 70%, в мае относительно апреля — еще на 26%. В июне спрос вырос на 79%, количество ипотечных сделок в сравнении с апрелем оказалось выше на треть.

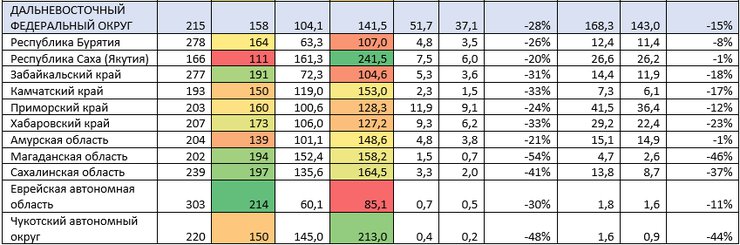

Каждый россиянин задолжал 85 тысяч рублей по ипотеке

Самая большая задолженность у городских жителей малонаселенных регионов. Более 200 тысяч рублей приходится на каждого жителя ЯНАО, Якутии и Чукотского АО. Менее 50 тыс. рублей долга — на каждого городского жителя в Крыму и Севастополе, а также ряде республик Северного Кавказа (Ингушетия, Чечня, Дагестан), где в целом ипотечное кредитования развито не так активно. В Москве задолженность составила 136,5 тыс. рублей на каждого жителя.

Самыми активными ипотечными заемщиками по числу оформленных ипотек также в пересчете на городских жителей в первом полугодии 2022 года стали жители Чечни, Удмуртии и Якутии, где в среднем одна ипотека была оформлена за последние полгода на 90-110 жителей. На полтысячи городских жителей ипотека была взята в 2022 году в Дагестане, на 793 жителя — в Севастополе и на 1235 — в Ингушетии. В Москве одна оформленная ипотека приходится на 320 человек.

В целом по РФ одна ипотека выдана в 2022 году на 270 человек. С учетом только городского населения — один кредит на 202 жителя.

Для сравнения: во второй половине 2021 года одна ипотека выдавалась на 113 городских жителей, а во II полугодии 2020 года с рекордным числом сделок ипотеку взял каждый сотый житель. Долги по ипотеке выросли на 75% — с 65 тыс. в 2019 году до 113,7 тыс. в 2022-м.

«Рост цен, фиксируемый в последние два года, действительно сделал ипотеку выгодным инструментом покупки, несмотря на переплату. Но в последние несколько месяцев мы видим замедление индексации цен, а по некоторым городам даже отмечена минимальная отрицательная динамика. Не факт, что проценты по ипотеке смогут быть компенсированы ростом цен и дальше, текущая ситуация говорит об обратном», — отметил руководитель Циан.Аналитики Алексей Попов.

По мнению специалиста, с учетом ипотечных ставок в районе 10% в среднесрочной перспективе переплата вряд ли будет нивелирована приростом стоимости, но в условиях высоких инфляционных рисков даже такой расклад выгоден на долгом сроке.

«Увеличение сроков накоплений на жилье ведет к пересмотру банками условий кредитования. Практически все кредиторы готовы выдавать кредит сроком на 30 лет, а максимальный возраст заемщика на момент погашения уже превышает возраст выхода на пенсию и доходит до 75 лет. Одновременно снижается и минимальный порог входа — первый взнос. Если стандартно он был на уровне 20%, то сейчас банки снизили его до 15%», — сказала директор департамента аналитических бизнес-решений hh.ru и руководитель сервиса Банк данных заработных плат hh.ru Наталья Данина.

По словам эксперта, это позволяет частично нивелировать дисбаланс между ростом заработных плат и ценами на недвижимость, копить можно было бы еще дольше, если бы первый взнос остался прежним или же банки не стали расширять возраст заемщика для кредитования.

Расчеты Циан.Аналитики по данным ЦБ РФ