Участники рынка ждут реформы секьюритизации

Российские банки подготовили идеи по реформированию рынка секьюритизации, чтобы привлекать более дешевые пассивы по сравнению с подорожавшими вкладами. Предлагается заменить требования по рейтингам от международных агентств на отечественные, изменить отношение к оценке рискованности таких бумаг и включить их в число тех, под залог которых можно получать фондирование. Эксперты добавляют, что сейчас развитию рынка секьюритизации мешают и высокие ставки по кредитам, а это отрегулировать гораздо сложнее.

В конце прошлой недели банки направили в рабочую группу Ассоциации банков России (АБР) и Национальной финансовой ассоциации (НФА) предложения по реформированию рынка секьюритизации. Сама группа еще несколько месяцев назад отослала в ЦБ совместный доклад двух ассоциаций «Перезагрузка рынка неипотечной секьюритизации». Секьюритизация — одна из форм привлечения финансирования путем выпуска ценных бумаг, обеспеченных активами, генерирующими денежные потоки (например, портфель ипотечных кредитов, автокредитов и т. д.).

Как сообщили “Ъ” в Банке России, предложения банков рассмотрены и авторам доклада переданы комментарии регулятора. По словам вице-президента АБР Алексея Войлукова, в целом ЦБ поддерживает предложения ассоциаций, но «в свете изменившейся ситуации на финансовом рынке требуются дополнительная оценка и дополнения».

«Неипотечная секьюритизация может стать эффективным драйвером развития кредитования реального сектора экономики, как крупных, так и малых и средних предприятий»,— уверен президент НФА Василий Заблоцкий.

По его словам, сейчас список мер по ее развитию дорабатывается, но есть ключевые аспекты, которые рассматриваются в качестве первоочередных способов поддержки: «Мы видим, что в условиях дефицита ликвидности банковской системы расширение ломбардного списка и включение в него инструментов неипотечной секьюритизации смогут предоставить банкам—держателям таких облигаций дополнительную ликвидность. Из-за ухода иностранных рейтинговых агентств с российского рынка необходимо рассмотреть возможность признания ЦБ российских кредитных рейтингов структурного финансирования для регуляторных целей».

Также, по мнению банкиров, следует пересмотреть размер и способ принятия рисков по сделкам секьюритизации. «Но самое главное — создание условий для широкого инвестирования в инструменты секьюритизации,— подчеркивают в ВТБ,— а именно:

- автоматическое включение облигаций с наивысшим рейтингом или с поручительством институтов развития в ломбардный список; инвестирование средств ФНБ;

- установление отдельных лимитов для инвестирования средств НПФ в облигации, выпущенные в ходе сделок неипотечной секьюритизации;

- расширение возможностей инвестирования средств страховых и управляющих компаний;

- снятие ограничений для приобретения некоторых видов облигаций неквалифицированными инвесторами».

На сегодняшний момент ключевой проблемой является отрицательная разница в ставках между доходностью кредитных портфелей и ставками облигационного рынка, которая делает сделки при такой конъюнктуре экономически нецелесообразными, указывает управляющий директор по рейтингам структурированного финансирования «Эксперт РА» Александра Веролайнен. «При этом к однотраншевой секьюритизации "Дом.РФ" даже на фоне отрицательного спреда есть интерес со стороны оригинаторов как раз по причине возможности их использования в качестве залога в репо с ЦК, Федеральным казначейством, ЦБ»,— говорит она.

В свою очередь, руководитель группы рейтингов проектного и структурированного финансирования АКРА Тимур Искандаров обращает внимание, что полноценный запуск рынка секьюритизации позволил бы государству гибко оказывать поддержку путем покупки старших траншей секьюритизационных облигаций с максимальным рейтингом по ставкам, которые соответствовали бы в моменте макроэкономическим целям.

Контекст

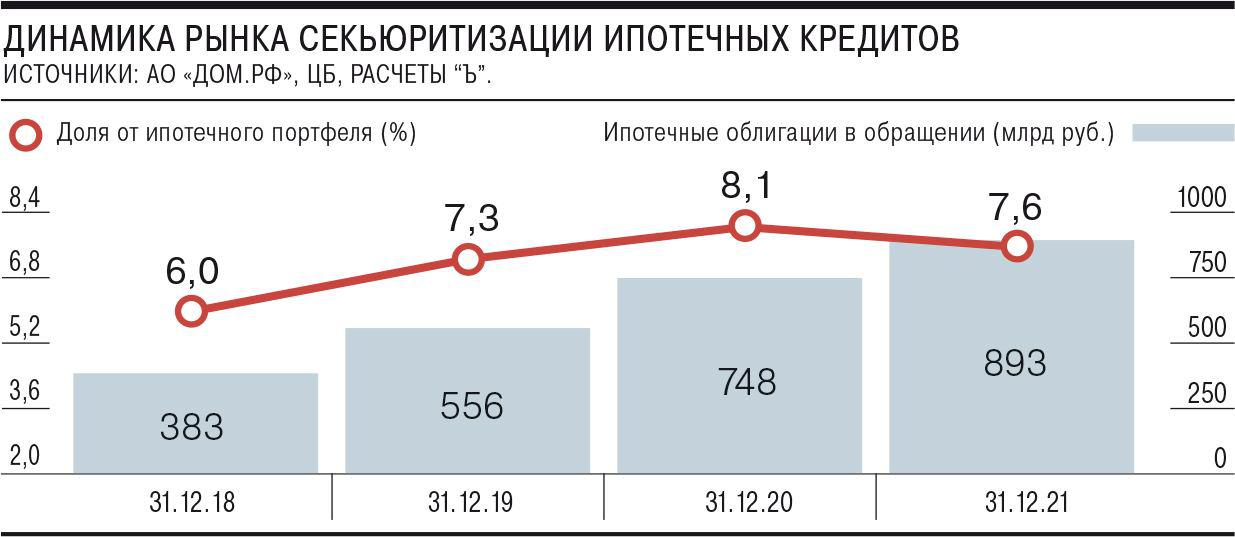

Во второй половине 2021 года в обращении находилось 88 выпусков ипотечных облигаций на сумму 609,5 млрд руб., что составляет 1,85% всего облигационного рынка России и около 7% от всего банковского ипотечного портфеля.

С начала 2016 года реализовано девять сделок МСП-секьюритизации с участием пяти оригинаторов, общий объем размещенных облигаций и/или предоставленных старших кредитов составил около 50 млрд руб. Все сделки были подготовлены и размещены с участием МСП-банка в качестве организатора.

Секьюритизация автокредитов не слишком развита в России, всего было закрыто несколько сделок общим объемом не более 20 млрд руб. Доля секьюритизируемых автокредитов не превышает 0,2%.

Первая сделка секьюритизации потребительских кредитов, структурированная целиком по российскому праву, была закрыта банком ВТБ летом 2021 года. Облигации объемом 35 млрд руб. выпущены под кредитный портфель объемом 45 млрд руб. Секьюритизировано почти 3% портфеля потребкредитов банка-оригинатора.

Еще одним новым трендом на рынке секьюритизации является секьюритизация просроченной задолженности (NPL, non-performing loans). Первая российская сделка NPL-секьюритизации была закрыта в 2018 году.