Авторский проект «Новая философия ипотечного бизнеса». Тема № 2. "Участники ипотечного бизнеса (1 часть)"

План темы № 2

Введение

1. Участники ипотечного бизнеса и взаимосвязь между ними

1.1. ипотечное жилищное кредитование,

1.2. наемные дома,

1.3. капитальный ремонт многоквартирных домов,

1.4. строительные сберегательные кассы

2. Ипотечный рынок.

2.1. Конкуренция и монополизм

2.2. Универсальность или специализация

Заключение

Литература

Введение

Участники ипотечного бизнеса, как ранее упоминалось в теме №1, связаны с недвижимостью т финансовыми операциями вокруг нее. С функциональной точки зрения недвижимость можно построить, купить, продать, сдать в аренду. Кредитовать можно продавца, покупателя, инвестора.

В новой ипотечной философии применяются несколько правил, которые в дальнейшем будут подробно рассмотрены.

Правило 1. Заемщик - юридическое лицо кредитуется на осуществление процесса, связанного с недвижимостью, по результатам которого формируется источник выплат по кредиту. В случае дефолта заемщика недвижимость продолжает приносить доход.

Правило 2. Заемщик – физическое лицо кредитуется на осуществление процесса, связанного с недвижимостью, при этом для выплат по кредиту используются доходы, не связанные с коммерческим использованием данной недвижимости.

Правило 3. В ипотечном бизнесе кредит всегда имеет обеспечение в виде одного из двух видов: ипотеки (залога недвижимости) или обязательств по регулярным платежам (взносам).

Используем эти правила при описании основных схем ипотечного бизнеса.

1. Участники ипотечного бизнеса и взаимосвязь между ними

В разделе будут рассмотрены четыре действующих и перспективных схемы ипотечного бизнеса:

- ипотечное жилищное кредитование,

- наемные дома,

- капитальный ремонт многоквартирных домов,

- строительные сберегательные кассы.

1.1. Ипотечное жилищное кредитование

Ипотечное жилищное кредитование можно разделить на три основные схемы:

- кредитование приобретения жилья на вторичном рынке недвижимости,

- кредитование приобретения строящегося жилья,

- кредитование под залог имеющейся недвижимости.

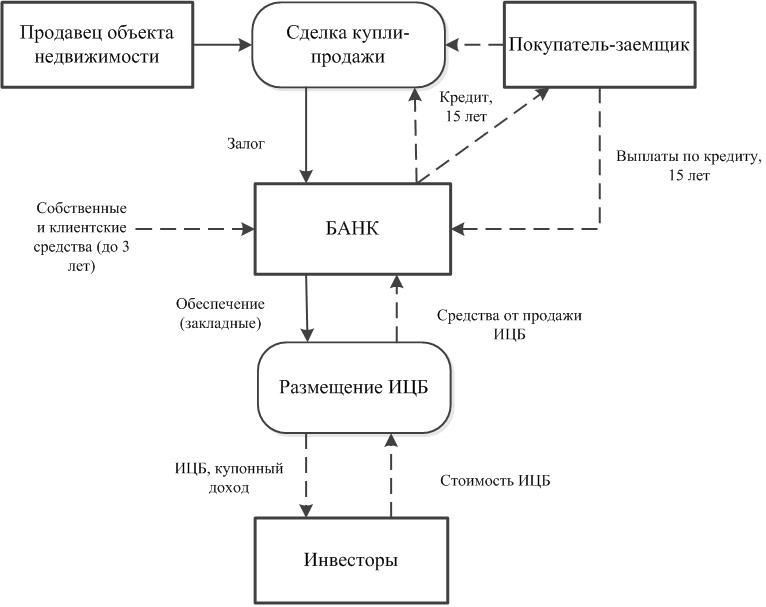

Кредитование приобретения жилья на вторичном рынке недвижимости является классической формой ипотечного жилищного кредитования, наиболее подходящей для последующего рефинансирования (рис.1). Стрелками с пунктирными линиями показано движение денежных средств. Кредит выделяется заемщику на приобретение объекта недвижимости, что отражено двумя стрелками.

Рис. 1. Кредит на приобретение объекта на вторичном рынке недвижимости

Для развития этого вида ипотечного жилищного кредитования необходимо соблюдение главного принципа – сбалансированности денежных потоков по объему и срокам.

Остальные принципы будут дополнительно рассмотрены в следующих разделах и темах.

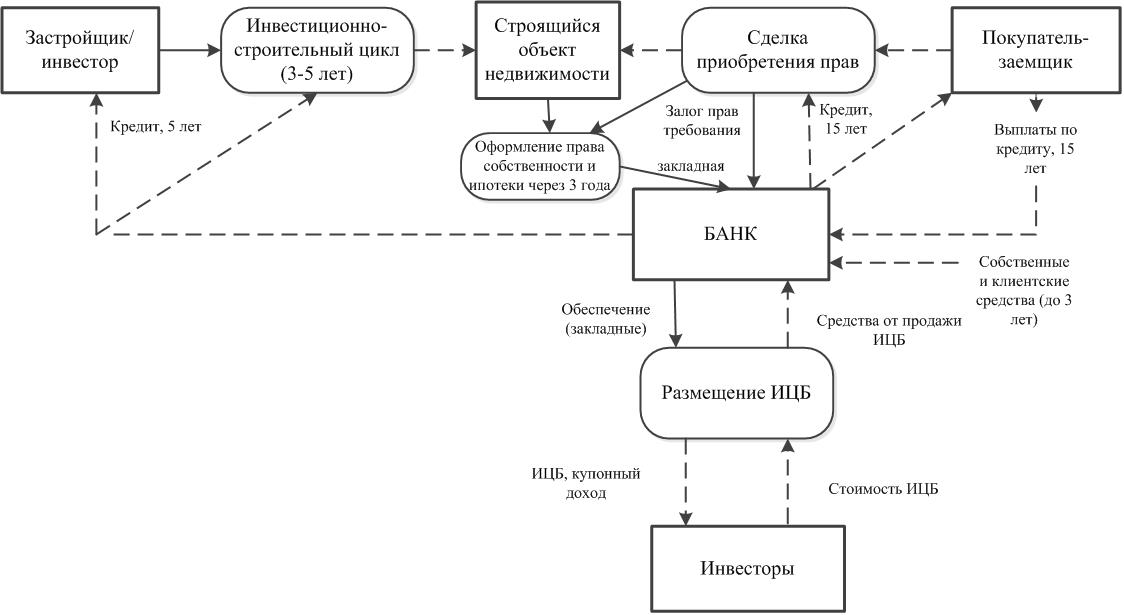

Кредитование приобретения строящегося жилья получило широкое распространение из-за возможности быстро наращивать кредитные портфели. При комплексном рассмотрении, очевидно, что процесс можно описать более сложной схемой, чем в первом виде кредита (рис.2).

Рис. 2. Кредит на приобретение строящегося жилья

На схеме приведен частный случай, когда банк кредитует и физических лиц и застройщика. Для этой схемы очевидно более позднее оформление права собственности в период действия кредита и соответственно более поздний срок выпуска ИЦБ с меньшим сроком. В данном примере – 12 лет. Срок условный, т.к. кредитный портфель формируется в течение временного периода около года.

Соблюдение принципа сбалансированности необходимо и при кредитовании приобретения новостроек. Количество финансовых потоков, потребных для балансировки, больше за счет необходимости кредитовать инвестиционно-строительную деятельность. Чем активнее кредитование застройщиков, тем меньше необходимость привлекать инвестиции клиентов в начальных фазах строительства по суррогатным схемам. Вопрос баланса между кредитованием инвестиционно- строительного процесса и процессом приобретения конечным потребителем требует отдельного рассмотрения, которое будет продолжено в системном описании финансирования ипотечного бизнеса.

Сравнительный анализ двух видов ипотечного жилищного кредитования (ИЖК) приведен в табл. 1. Выделена только некоторая часть из множества характеристик.

Таблица 1. Сравнительные характеристики основных видов ИЖК

|

Характеристики |

Кредит на приобретение новостройки |

Кредит на приобретение жилья на вторичном рынке |

|

Возможность влиять на предложение объектов (борьба с дефицитом) |

Непосредственная за счет: организации партнерской работы застройщиков и банков, кредитования застройщиков. |

Напрямую отсутствует. |

|

Объекты |

Единовременно большое количество объектов, готовых к приобретению. |

Большое количество объектов недвижимости в целом, но недостаточное количество объектов, пригодных к кредитованию и подходящих для конкретного клиента. |

|

Заинтересованность продавца |

Активная. Кредитование поддерживает спрос и скорость реализации. |

Соглашается с неохотой, т.к. получает дополнительные хлопоты и ограничения, которые компенсируются участием в сделке риелторов. |

|

Одобрение клиента |

В большинстве случаев клиент выбирает объект из списка банка и получает одобрение и платежеспособности и сделки. |

Клиент может обращаться в банк с подобранным объектом и без него. Часто требуется одобрение клиента и отдельное одобрение объекта. |

|

Время подготовки и проведения сделки |

Одна неделя с момента обращения в банк с объектом. |

Время определяется поиском и особенностями выбранной недвижимости. Может исчисляться месяцами. Сделка за неделю может быть только при партнерских продажах, когда заемщик обращается вместе с риелтором и имеет подобранную квартиры для безальтернативной сделки. При этом взаимодействие со страховщиком и оценщиком отлажено до автоматизма. |

|

Частота отказа от сделки или ее переноса на существенный срок, требующий повторного одобрения клиента |

Незначительна. |

Значительна. |

|

Расходы при сделке |

Минимальны. |

Могут составлять значительную сумму. |

|

Расходы после сделки |

Обязательны и включают дополнительные виды страхования, оформление права собственности, первичные эксплуатационные затраты. |

Отсутствуют. |

|

Изменение стоимости объекта |

Стоимость растет в период инвестиционно-строительного цикла. |

Стоимость объекта практически стабильна. Стоимость растет только в отдельных случаях. |

|

Пригодность для рефинансирования и включения в ипотечное покрытие |

До оформления права собственности может ограничено использоваться для включения в общее ипотечное покрытие в размере не более 10 % от его объема. Практика самостоятельного рефинансирования не отработана. |

Полная. |

|

Риск утраты права собственности (титульный риск) |

Незначителен. Титульное страхование не обязательно на весь срок кредита. |

Присутствует, а в случае приватизации и вне срока исковой давности. Требует обязательной страховой защиты на весь срок кредита. |

|

Риск не оформления/не получения права собственности и потери денежных средств |

Присутствует. Требует страхования финансовых рисков. |

Незначителен. Минимизирован технологией проведения сделок. |

|

Риск физической невозможности заселения при оформленном праве собственности |

Возможен из-за существенных недоделок коммуникаций и пр. |

Незначителен при тщательной проверке прав проживания в приобретаемой недвижимости и соблюдения технологии подписания актов и передачи недвижимости. |

|

Трудоемкость для кредитора |

Большая подготовительная работа по партнерам и объектам. Каждая конкретная сделка очень проста. |

Индивидуальная работа по каждой сделке. |

|

Требования к персоналу |

Наличие специалистов в области инвестиционно-строительной деятельности |

Наличие специалистов в области сделок и судебных разбирательств в сфере недвижимости |

|

Взаимодействие с партнерами |

В первую очередь тщательный отбор партнеров из сферы инвестиционно-строительной деятельности. Во вторую очередь оценка объектов. Работа со страховыми компаниями при появлении реального страхования финансовых рисков. |

Проведение достоверной независимой оценки стоимости объекта. Проведение сделок с участием профессиональных риелторов, Экспертиза титула страховой компанией и передача под страховую защиту. |

Кредитование под залог имеющейся недвижимости для новой философии ипотечного бизнеса является дополнительным банковским продуктов из-за несоответствия второму правилу. В этом кредите нет процесса, непосредственно связанного с недвижимостью. Цель кредита в договорах не определяется, и деньги могут использоваться на любые нужды. Исключение составляет кредит на ремонт, но только при четком обозначении цели в кредитном договоре. В этом случае налицо кредитование процесса ремонта и соответствие второму правилу.

Бывают случаи, когда кредит под залог имеющейся недвижимости используются для приобретения иной недвижимости. Зачастую потребность в такой схеме возникает при невозможности получить ипотечный кредит на приобретение этой недвижимости. В новой философии ипотечного бизнеса такой кредит считается кредитом повышенного риска.

1.2. Наемные дома

К наемным домам в ипотечном бизнесе относится специальная деятельность по строительству и сдаче в аренду жилых помещений. В новой философии ипотечного бизнеса не делается принципиальных различий между социальным и коммерческим наймом, которые с точки зрения правовых отношений и организации бизнеса не должны отличаться. Социальная функция государства может реализовываться через функцию заказчика для бизнеса наемных домов и организацию индивидуальных дотаций [1].

http://rusipoteka.ru/ipoteka_sekyuritizaciya/ipoteka_sekyuritizaciya_stati_2015/arendnoe_zhile

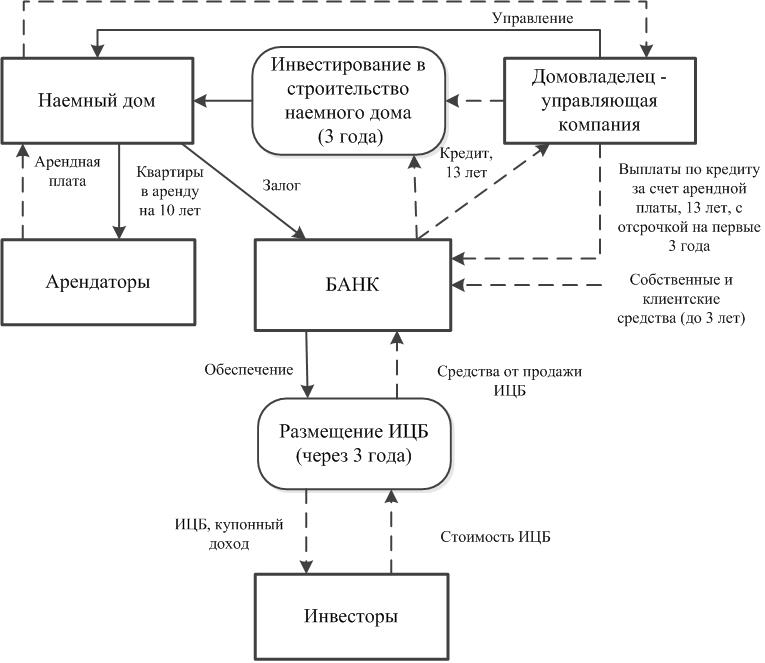

Организация бизнеса наемных домов представлена в двух вариантах на схемах (рис.3,4) в соответствии с предложенными в начале темы правилами и общей схемой ипотечного бизнеса (тема №1).

Рис.3 Схема ипотечного бизнеса «наемный дом» вариант 1

Вариант 1 имеет одну существенную особенность – денежные средства для выплат по кредиту появляются у домовладельца после окончания строительства. Этот вариант отражает самый трудный начальный период, когда необходимо сформировать новый сегмент бизнеса - домовладение. Сроки договоров и процессов приведены примерные. Договоры аренды могут непрерывно перезаключаться, а срок обращения облигаций определяется сроком окупаемости инвестиций. Для предоставления конкурентных условий предложения помещений в аренду необходимо рассматривать более продолжительные сроки кредитования до 20 лет.

Для наемных домов инвестиционно-строительный цикл должен быть короче, чем при ипотечном жилищном кредитовании, так как не требуется продавать поквартирно. Домовладелец получает дом целиком.

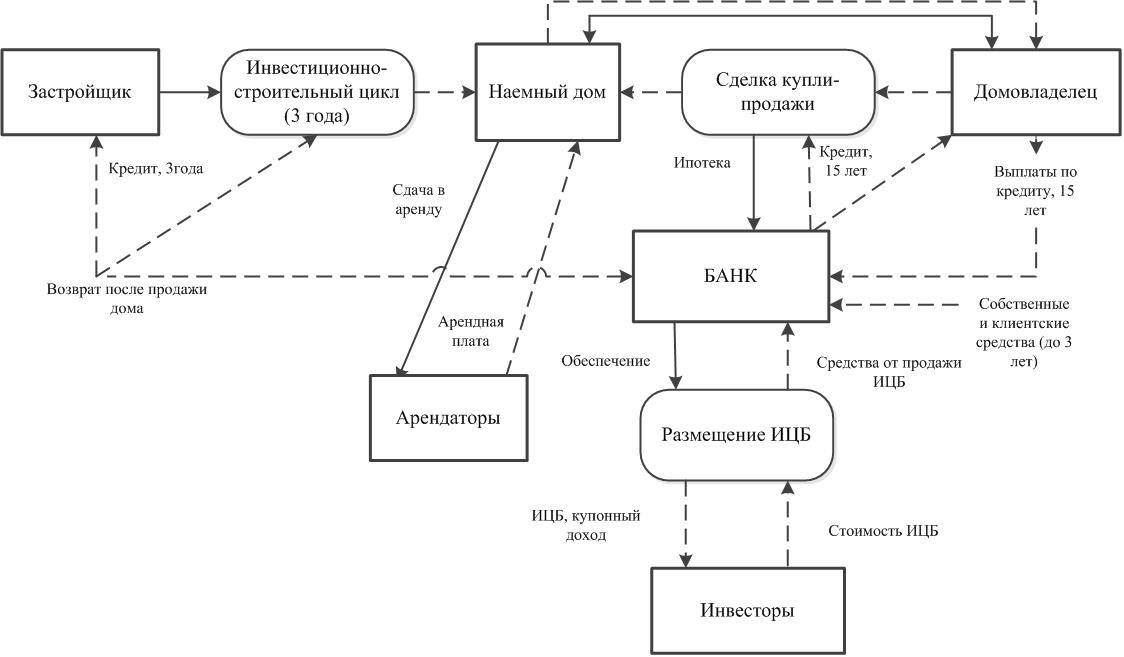

С точки зрения кредитора может показаться более надежным в части распределения рисков вариант 2.

Рис.4 Схема ипотечного бизнеса «наемный дом» вариант 2

В перспективе необходимо рассматривать схему работы, когда строительство дома окупилось, но кредитование и соответствующее рефинансирование может продолжаться, а домовладелец получает возможность инвестировать в новый наемный дом. При этом выплаты по кредиту могут проводиться без отсрочки на период строительства.

Особо стоит отметить, что ипотечный бизнес наемных домов должен завоевать свое место в конкуренции с приобретением жилья в собственность. В связи с этим требования финансовой сбалансированности и привлекательности для конечного потребителя должны быть самими жесткими среди всех видов ипотечного бизнеса.

Новая философия ипотечного бизнеса двумя вариантами наемных домов показывает, что развитие этого бизнеса зависит от длинных денег.

В государственной программе Российской Федерации «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации» намечены ориентиры по доле ввода жилья для цели сдачи в наем в общей площади ввода жилья в многоквартирных домах (Постановление Правительства от 15 апреля 2014 г. N 323):

- 3,8 процента в 2015 году,

- 7,4 процента в 2017 году,

- 9,4 процента в 2020 году.

Показатели выглядит весьма внушительно, но достижение этих показателей возможно только при ответе на вопрос об источнике инвестиций. В отличие от ипотечного жилищного кредитования, в котором поток платежей возникает сразу после выдачи кредита, в наемных домах платежи возникнут после строительства и сдачи в аренду. Системный подход к вопросам финансирования будет рассмотрен в теме № 3.

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться