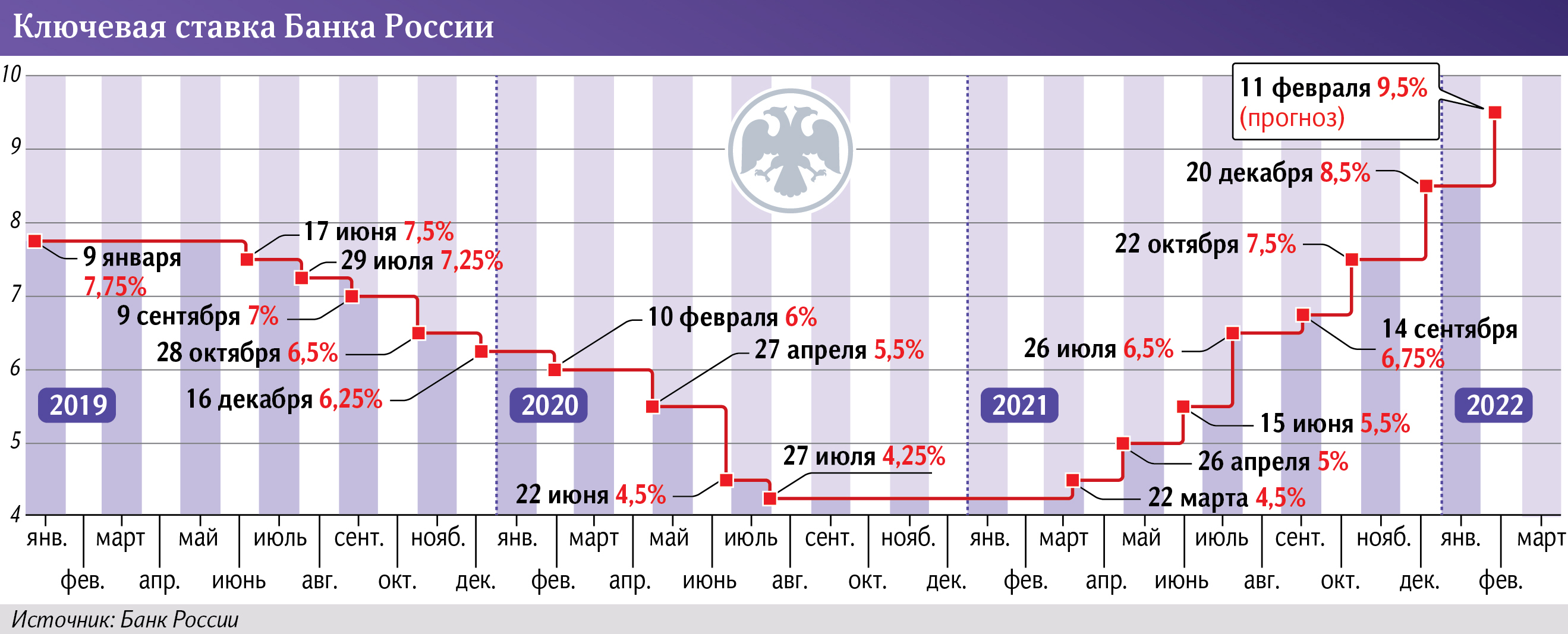

Февральская эволюция: аналитики ждут роста ключевой ставки до 9,5%

ЦБ повысит ключевую ставку в феврале еще на 1 п.п. — до 9,5%, следует из консенсус-опроса «Известий». Это связано с продолжающимся ростом инфляции, которая в последнюю неделю января ускорилась до 8,8% годовых, пояснили в крупнейших банках. Помимо этого на регулятор давит слабеющий на фоне геополитики рубль, дорожающие сырье и продовольствие, а также высокие ожидания относительно дальнейшего роста цен. По итогам решения ЦБ кредитные организации допустили увеличение ставок по вкладам и депозитам на 0,5–1 п.п.

Есть такой пунктик

Еще одно повышение ключевой ставки сразу на 1 п.п., до 9,5%, спрогнозировали девять из 16 опрошенных «Известиями» аналитиков из крупнейших российских банков. Четверо экспертов ожидают увеличения показателя на 0,5 п.п., а еще двое — на 0,75 п.п. В банке «Хоум Кредит» сообщили, что ЦБ может повысить ключевую как на 1 п.п., так и на 1,5 п.п.

Главная причина для такого решения — продолжающийся рост цен, пояснил старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин: как и в декабре, когда ЦБ повысил ставку на 1 п.п., признаки замедления инфляции по-прежнему отсутствуют. По данным Росстата, на 28 января 2022-го рост цен в России ускорился до 8,8% после 8,4% в ноябре–декабре, обновив шестилетний максимум. При этом таргет ЦБ по этому показателю — 4%.

Инфляция в очередной раз обогнала уровень ключевой, констатировал главный аналитик ПСБ Денис Попов, разъяснив, что при небольшом шаге повышения ставки Банк России уже в марте снова будет вынужден догонять рост цен. Эту тактику регулятор уже пробовал в прошлом году, надеясь на разворот инфляционного тренда, и она не дала результатов, напомнил эксперт. Вместе с тем «шокового» роста ключевой — более чем на 1 п.п. — не будет, даже ввиду геополитической напряженности, убежден старший экономист инвестиционного банка «Синара» (СКБ-банк) Сергей Коныгин.

Факторами ускорения роста цен стали ослабление рубля, а также продолжающееся удорожание энергоносителей и продовольствия в мире, рассказал главный аналитик Совкомбанка Михаил Васильев. Он отметил, что инфляционные ожидания населения, по данным Банка России, в январе снизились на 1,1 п.п., до 13,7%, но остались вблизи многолетних максимумов.

— Чтобы сдержать рост цен и вернуть инфляцию к целевому уровню в 4%, Банк России сделает кредит в экономике дороже и охладит потребительский и инвестиционный спрос. Вслед за ключевой ставкой на сопоставимую величину будут расти и другие ставки в экономике, в том числе ставки по депозитам, а также по потребительским и ипотечным кредитам, — ожидает Михаил Васильев.

Сохраняется давление на рост цен со стороны логистических разрывов и возросших мировых цен на продовольствие и сырье, добавили в Евразийском банке развития (ЕАБР). Там уточнили, что, по данным IHS Markit, в январе 2022 года вновь увеличился индекс цен на сырье и материалы для предприятий обрабатывающей промышленности России, который и до этого сигнализировал о постоянном росте издержек.

Шире шаг

— Инфляционное влияние в ближайшие месяцы может оказать курс рубля. Учитывая возросшую неопределенность и повышенные инфляционные ожидания населения и предприятий, каждый 1% ослабления нацвалюты способен давать примерно 0,1 п.п. добавки к инфляции. При этом нельзя исключать, что при существенных темпах ослабления рубля этот эффект переноса может возрастать, — добавили в ЕАБР.

Впрочем, инфляция остается на высоких уровнях в первую очередь в связи с ростом продовольственных цен, а меры денежно-кредитной политики имеют ограниченный эффект на эту сферу, отметил аналитик дирекции операций на финансовых рынках банка «Санкт-Петербург» Виктор Григорьев. Он уточнил, что стоимость продуктов питания растет глобально: в четверг индекс мировых продовольственных цен ФАО (продовольственной и сельскохозяйственной организации ООН) обновил десятилетний максимум, прибавив 1,1%.

Некоторый позитив также вселяет российский госдолг: после массовых распродаж нерезидентов в начале года в феврале кривая ОФЗ скорректировалась на юг по доходности, сбросив 10–15 б.п. неделя к неделе, отметил начальник аналитического управления банка «Зенит» Владимир Евстифеев. Однако, по его словам, дальнейший потенциал снижения доходности ОФЗ выглядит ограниченным.

Вслед за увеличением ключевой на рынке ожидается рост ставок в среднем на 0,5–1%, в частности, по потребительскому кредитованию, ожидают в Росбанке. Не исключили дальнейшего увеличения стоимости финансовых продуктов в Абсолют Банке, «Зените», «Хоум Кредите», Почта Банке и ББР Банке. Их представители подчеркнули, что при изменении тарифов кредитные организации будут ориентироваться на рынок. Как правило, временной разрыв между ростом ключевой и ставок по кредитам и вкладам составляет одну-две недели, отметили в «Зените».

По наиболее свежим данным ЦБ, средневзвешенная ставка по краткосрочным кредитам физлицам в России выросла до 15,2%, а по долгосрочным вкладам граждан — до 6,5%.

В «МКБ Инвестиции» допустили возможность повышения ключевой ставки еще на 0,5 п.п. на следующих заседаниях, если ситуация с инфляцией не стабилизируется. В базовом варианте Национального рейтингового агентства к лету 2022-го показатель может стать двузначным — 10,5%, заявляла в интервью «Известиям» глава НРА Алина Розенцвет в январе.