В старости сочтемся: к чему ведет рекордный рост ипотечного рынка

К концу 2023 года российский ипотечный рынок может вырасти на рекордные 6 трлн рублей. Во многом это заслуга льготных программ, а также отложенного спроса. Между тем банки все чаще выдают жилищные кредиты сроком на 30 и более лет. ЦБ пока не видит в этом проблемы. Есть ли угроза пузыря на рынке ипотечного кредитования?

Почему растет спрос на ипотеку

Отмечается рост спроса и на льготные ипотечные программы. Так, в июне банк оформил 41,3 тыс. кредитов на 178,7 млрд руб. по программам «Семейная ипотека» (79,1 млрд руб., +1,2% по сравнению с маем и рекорд программы за все время ее существования), «Господдержка» (78,3 млрд руб., +6,5%), «Дальневосточная ипотека» (11,8 млрд руб., +1,7%), «Ипотека для IT» (9,3 млрд руб., +10,7%).

Большая часть базовой и льготной ипотеки пришлась на Московскую область – 39,8 млрд руб. Следом идут Москва (38,5 млрд руб.), Краснодарский край (22,6 млрд), Санкт-Петербург (21,7 млрд) и Тюменская область (17,2 млрд).

Вторым по количеству оформленных ипотечных кредитов идет ВТБ. За шесть месяцев там обслужили 110 тыс. клиентов. Объем продаж составил свыше 550 млрд руб. – на 28% больше, чем в первом полугодии 2022-го.

При этом в ВТБ, как и в «Сбере», фиксируют рост популярности льготных программ. С января по июнь банк оформил 46,7 тыс. жилищных кредитов с господдержкой на общую сумму около 275 млрд руб. Это на 13% больше, чем в первом полугодии 2022-го и в 1,6 раза больше, чем в первом полугодии 2021-го. То есть примерно каждая вторая ипотечная сделка в ВТБ оказывается льготной.

В банке прогнозируют, что при благоприятной макроэкономической ситуации в 2023 году заемщики в целом по России оформят жилищные кредиты на сумму свыше 6 трлн руб., что станет рекордным показателем для отечественного рынка. Способствовать этому, в частности, могут льготные программы, но их эффективность будет зависеть от стабильности цен на квартиры в новостройках, предупреждают в ВТБ.

«Причин для рекордного роста ипотечного рынка в первом полугодии 2023 года, на наш взгляд, несколько, – рассказал «Профилю» исполнительный директор финансового маркетплейса «Выбери.ру» Ярослав Баджурак. – Главная из них – рынок адаптировался к новой «нормальности», несмотря на растущие ипотечные ставки и высокую неопределенность. Речь прежде всего о банках–лидерах ипотечного кредитования».

Нестабильность в экономике, риск дальнейшего роста ставок и обесценивание рубля стимулируют людей вкладываться в недвижимость, обращает внимание Баджурак: «Логика потребителей понятна: люди учитывают и дальнейший рост инфляции, который со временем обесценит сумму взятой ипотеки». Те, кто в прошлом году отложил ипотеку «на потом», теперь покупают недвижимость, взяв кредит.

«Отметим важный для россиян психологический фактор: своя квартира для многих – главный и самый дорогостоящий актив. За последние двадцать лет недвижимость в стране дорожала, в отличие от курса нацвалюты и покупательной способности зарплат», – напоминает эксперт.

Перспективы ипотечного рынка

Всего за указанные 12 месяцев было выдано 1,5 млн ипотечных кредитов на общую сумму 5,6 трлн рублей. Это больше, чем суммарный объем ипотечного рынка с 2010 по 2017 годы, и лишь немного (порядка 0,05 трлн руб.) уступает рекордному результату 2021 года. Эксперты уверенно говорят о новом ипотечном буме в России.

Аналитики связывают резкий рост с тем, что в начале 2022-го страна переживала финансовую турбулентность. Ипотечный рынок был парализован до конца мая, поэтому нынешние показатели можно назвать компенсационными. Рынок фактически вернулся к уровню 2021 года, когда для российской ипотеки были наиболее благоприятные условия за все время.

Самые большие жилищные кредиты берут в Москве – в среднем 7,4 млн руб. На эти деньги можно купить половину типовой квартиры в столице, отмечают составители рейтинга российских регионов по развитию ипотеки. Самые маленькие кредиты на жилье зафиксированы в Чечне – 1,2 млн руб.

Примечательно, что подавляющее число заемщиков вовремя гасит ипотеку. Медианное значение просроченной задолженности среди российских регионов составляет 0,33%, а диапазон значений – от 0,1% до 2%.

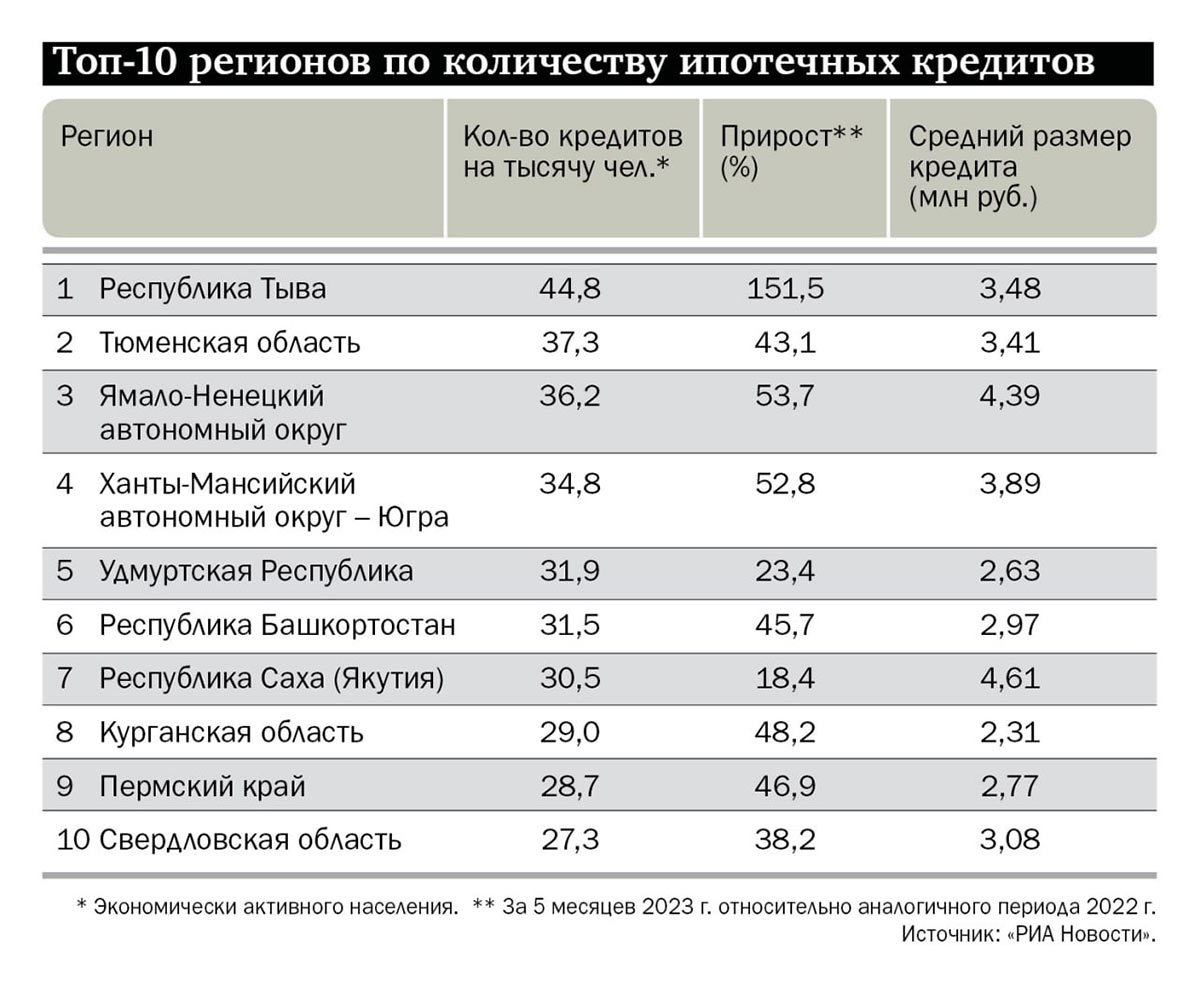

Финансист Лазарь Бадалов уверен: несмотря на то, что ипотечное кредитование в России растет высокими темпами, его объемы все равно малы по сравнению со странами Запада. «За последние 10 лет россияне стали активнее покупать жилье в ипотеку. Этому способствовали снижающиеся процентные ставки, развитие ипотечных программ банков и наличие государственной поддержки, – отмечает эксперт. – Однако основная часть российского ипотечного рынка приходится на 10 регионов (Москва и Московская область, Краснодарский край, Санкт-Петербург и Ленинградская область, Татарстан, Новосибирская, Ростовская, Самарская области и Приморский край), а потенциал остальной страны до сих пор не раскрыт».

По мнению Бадалова, перспективы рынка ипотечного кредитования в России во многом зависят от уровня процентных ставок и банковского регулирования. «Возможности снижения процентных ставок за счет имеющихся инструментов практически исчерпаны, – считает он. – Для дальнейшего сокращения требуется разработка вторичного рынка ипотечного кредитования, где банки смогут рефинансировать свои кредиты с помощью ипотечных ценных бумаг».

Руководитель аналитического центра «Индикаторы рынка недвижимости IRN.RU» Олег Репченко связывает дальнейшее развитие ипотечного рынка с платежеспособностью населения и политикой Центробанка. «Если лимиты по льготной ипотеке не продлят (они могут закончиться осенью), провал будет резким, – уверен аналитик. – И даже если увеличат, то программа заканчивается в середине 2024-го, и Центробанк настроен резко против ее продления».

В свою очередь, основатель Группы «Родина» Владимир Щекин предполагает, что в ближайшей перспективе развитие рынка ипотечного кредитования в России будет ограничено несколькими факторами. «Во-первых, существует высокий уровень задолженности у заемщиков, а также снижение реальных располагаемых доходов населения. Во-вторых, доступность ипотеки для населения остается низкой, а ставки по ипотечным кредитам для обычных заемщиков – высокими (11–11,5%)», – объяснил он «Профилю».

Долгосрочные кредиты

Средний срок жилищного кредита на квартиру в новостройках достиг 25,6 года, рассказала директор департамента финансовой стабильности Банка России Елизавета Данилова. Для сравнения: в 2016-м он составлял 15,7 года. Кроме того, банки стали чаще выдавать ипотеку на срок свыше 30 лет. В результате существенная часть заемщиков должна будет погасить кредит уже в пенсионном возрасте. Соответственно, есть риск, что люди не смогут этого сделать из-за снижения своих доходов. При этом средний размер ипотечного кредита по стране составляет 4,8 млн рублей, а ставка – 6,1%. Доля выдач кредитов на новостройки заемщикам с показателем долговой нагрузки более 80% в первом квартале 2023 года достигла 37%, отметила Данилова.

Первый зампред Центробанка Ксения Юдаева успокаивает: «Я не слышала, чтобы у нас сейчас прям очень широкое распространение получила ипотека больше 30 лет. Если это будет, то тогда будем смотреть».

С другой стороны, в ЦБ подсчитали, что в конце 2021-го доля ипотеки на срок свыше 30 лет составляла 20%, а в конце 2022-го – уже 40%, причем свыше 40% заемщиков погасят свой долг в возрасте старше 65 лет. Регулятор связал тенденцию с тем, что все больше граждан помимо ипотеки имеют обязательства по другим кредитам.

Скрытая угроза

Одним из тревожных сигналов стало то, что по итогам первого квартала 2023-го почти две трети ипотечных кредитов были оформлены с первоначальным взносом меньше 20%.

«Ипотечный пузырь уже есть, во всяком случае, в московском регионе, – говорит Олег Репченко. – В последние 2–3 года на фоне доступной ипотеки цены на жилье раздулись в 1,5–2 раза. Массовое распространение околонулевой ипотеки от застройщиков во второй половине прошлого года привело к накоплению рисков в банковской системе: доля кредитов с низким первоначальным взносом (менее 20%) на первичном рынке с начала 2020-го выросла с 33% до 70%». Меры Центробанка (запрет околонулевых ставок, повышение первоначального взноса) как раз направлены на аккуратное сдутие образовавшегося на рынке недвижимости пузыря, считает эксперт.

По мнению Владимира Щекина, в 2023 году ожидается дальнейшее ужесточение кредитной политики банков в отношении ипотечных кредитов. Это обусловлено удорожанием финансирования в условиях общей экономической неопределенности, необходимостью управления рисками снижения качества ипотечных портфелей из-за возможного роста просроченной задолженности, а также снижением доходов населения и возможным ростом безработицы.

Финансовый аналитик Михаил Беляев советует, если есть такая возможность, взять ипотеку, потому что в дальнейшем ее условия практически наверняка станут хуже. Вместе с тем покупка недвижимости останется надежным средством сбережения своих средств. «Повышение ключевой ставки ЦБ приведет не только к удорожанию кредитов, но и к осложнению ведения бизнеса, что скажется на благосостоянии значительной части населения. В свою очередь, ипотеку все равно придется выплачивать, так как в противном случае банк просто отберет жилье», – напоминает эксперт.