Облигации девелоперов: почему это выгодно застройщикам и инвесторам

Застройщики стали активными участниками рынка облигаций, сейчас практически все крупные российские девелоперы финансируют свои проекты за счет выпуска бондов. В таких облигациях традиционно складываются одни из самых привлекательных доходностей на рынке, что, безусловно, вызывает повышенный интерес инвесторов. Эти бумаги сегодня есть в портфелях как институциональных, так и розничных инвесторов.

Разбираемся вместе с экспертами, почему сейчас девелоперы активно размещают бонды и какую доходность могут предложить эмитенты на рынке строительства жилья в России.

Гибкий, но дорогой. Почему девелоперы размещают облигации

«Для реализации проектов девелоперам необходимо иметь земельный участок под пятно застройки. Текущая нормативно-правовая база не дает возможности использовать средства проектного финансирования для пополнения земельного банка, поэтому девелоперам приходится прибегать к заимствованиям», — поясняет младший директор по корпоративным рейтингам агентства «Эксперт РА» Роман Андреев.

Сегодня практически все крупные девелоперы, которые активно расширяют портфель своих проектов, привлекают средства через облигации. Так, ГК «Страна Девелопмент» (земельный банк составляет более 4 млн кв. м) привлекает финансирование на этом рынке. Президент «Страна Девелопмент» Александр Гайдуков считает использование облигаций наиболее эффективным способом привлечения инвестиций в отличие от банковского финансирования: «Нет необходимости залогов, поручительств, согласования сделок с банками. В последнее время банки ужесточили и требования к таким сделкам, и сроки рассмотрения документов. А ведь именно время имеет решающее значение, особенно по хорошим участкам. Объективно облигации удобнее, хоть и дороже».

По сравнению с банковским кредитованием облигации для застройщиков действительно более дорогой источник фондирования, но при этом они обладают рядом преимуществ. По словам аналитика ФГ «Финам» Алексея Козлова, это более гибкий и быстрый инструмент, по нему не требуется предоставлять обеспечение, его можно использовать для решения абсолютно любых задач бизнеса. Большинство облигационных займов привлекаются по фиксированным ставкам, что нивелирует риск удорожания обслуживания долга при росте ключевой ставки ЦБ, как это происходит, например, при привлечении банковского финансирования, добавляет Андреев из «Эксперт РА».

Премия к рынку. Как застройщики привлекают инвесторов

Основной интерес инвесторов на рынке облигаций российских девелоперов состоит в том, что доходность по таким бумагам в три раза выше, чем по вкладам, поясняет Александр Гайдуков. При этом, по его словам, инвесторами выступают и физические лица, и банки. Еще один плюс — возможность в любой момент вернуть деньги, не потеряв в доходности, утверждает эксперт. Так, ГК «Страна Девелопмент» исполнила оферту по дебютному выпуску облигаций номинальным объемом 1 млрд руб. На оферту было подано более половины выпуска (508,5 млн руб.), приводит пример президент компании. При объявлении оферты эмитент увеличил купон на оставшиеся 1,5 года обращения с 12% до 14% годовых.

Экономическая ситуация и сокращение реальных доходов граждан являются для инвестора повышенным риском, а значит, требуют высокой доходности. Например, летом 2022 года, после оживления первичного облигационного рынка, небольшой региональный застройщик разместил долговые бумаги с доходностью 24% годовых, что оказалось рекордной ставкой за последние годы, приводит пример Роман Андреев. По данным «Эксперт РА», минимальные ставки размещения облигаций во втором полугодии 2022 года среди крупнейших российских девелоперов находились в диапазоне 12–13%. Текущая доходность коротких облигаций крупнейших отечественных застройщиков находится в этом же диапазоне, говорит аналитик рейтингового агентства.

Прогноз на 2023 год

В настоящий момент снижение располагаемых доходов населения, а также общая экономическая неопределенность оказывают давление на сектор строительства. В будущем при сохранении негативной динамики это может привести к проблемам в отрасли и росту доходности по долговым бумагам девелоперов, так как инвесторы будут ждать дополнительной доходности за повышенный риск, предполагает Роман Андреев из «Эксперт РА».

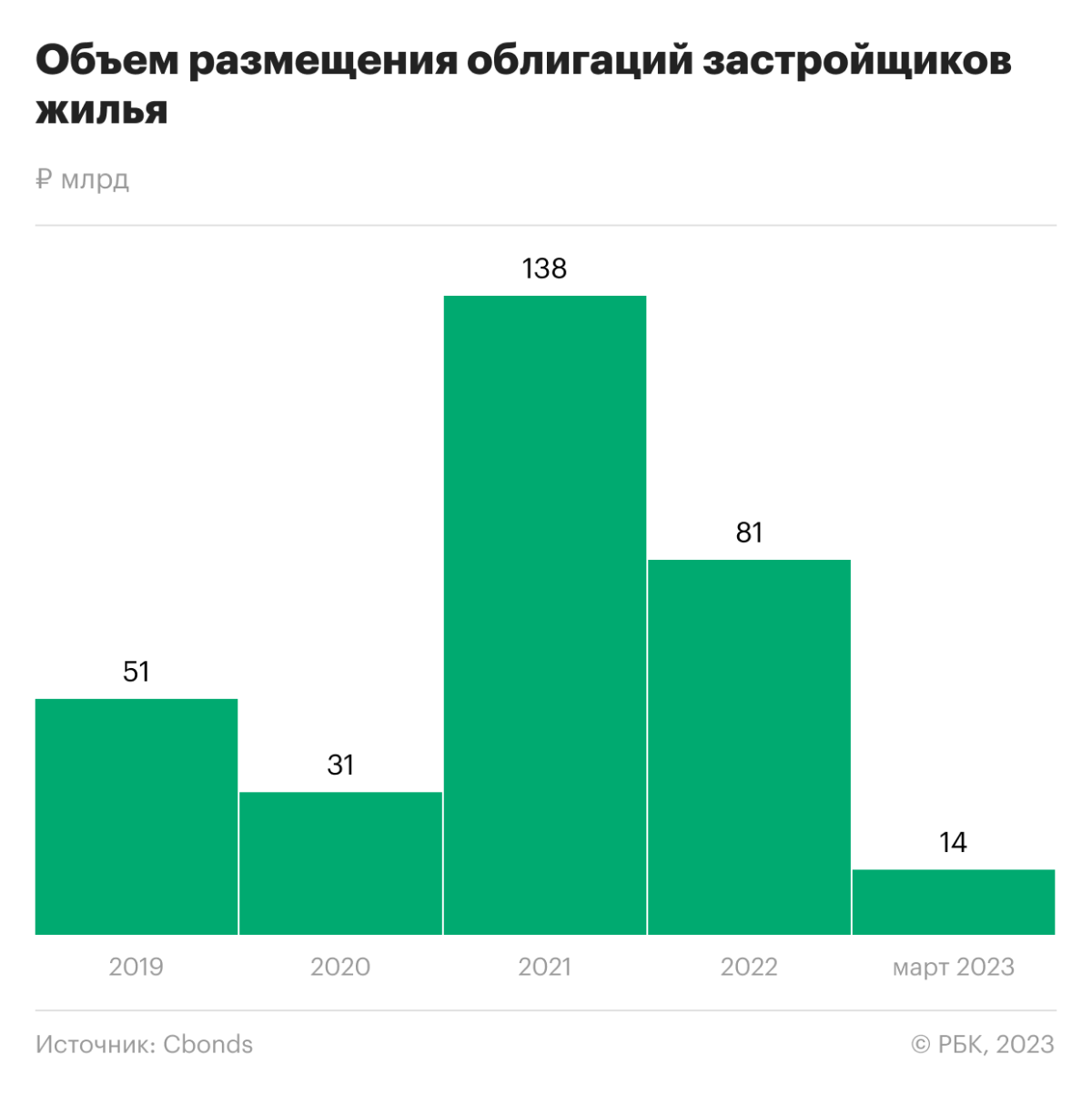

Алексей Козлов из ФГ «Финам» предполагает, что активность строителей на долговом рынке в этом году несколько уменьшится, поскольку многие компании будут сворачивать объемы строительства из-за снижающегося спроса. «Также одним из существенных рисков является борьба Банка России с дешевой ипотекой. Негативно может сказаться и возможное ужесточение», — считает аналитик.

Продление программы льготной ипотеки, а также маркетинговые акции застройщиков (околонулевая ставка, кешбэк и пр.) оказывают частичную поддержку спросу на жилую недвижимость, отмечает Роман Андреев. Девелоперы могут сократить объемы новых проектов, чтобы сбалансировать спрос и предложение на квартиры. Это может привести к уменьшению потребностей в заемных средствах со стороны девелоперов и сокращению публичных заимствований, прогнозирует аналитик «Эксперт РА».

Однако застройщики настроены более оптимистично. Например, ГК «Страна Девелопмент» регистрирует программу облигаций на 10 млрд руб., в этом году планируется размещение на 2–2,5 млрд руб. «На горизонте ближайших пяти лет мы планируем активно использовать этот инструмент для поддержки роста компании — мы развиваемся по всем направлениям», — отметил президент группы компаний Александр Гайдуков.

Материалы статьи не являются персональной инвестиционной рекомендацией