Революционные изменения в партнерской работе

С небольшими изменениями материал был ранее опубликован в статье, которая вышла в журнале Банковское кредитование № 4 (80) 2018 с. 16-33 под названием «Каких революционных изменений партнерской работы стоит ждать в ипотечном кредитовании» за авторством Гордейко С.Г.

Для корректного цитирования необходимо использовать журнальный вариант. Ссылка на статью в номере журнала в интернете.

Кредитование продолжает вносить наибольший вклад в доходы коммерческих банков. Сложилась устойчивая практика привлечения банками партнеров к продаже своих кредитных продуктов. Доля партнерского канала настолько велика, что самостоятельная продажа банками некоторых кредитных продуктов, например автокредитов, практически немыслима.

Партнерская работа стала неотъемлемой частью ипотечного кредитования и включает в себя разнообразное взаимодействие.

Развитие технологий ипотечного кредитования происходит одновременно со снижением ставок и маржинальности кредитования. Могут ли эволюционные изменения партнерской работы в ближайшее время стать революционными? Не превратится ли партнёрская работа из сильной в слабую сторону работы банков?

Сущность партнерской работы

Многообразие партнерской работы в ипотечном кредитовании определяется самой сутью кредитного продукта, связанного с недвижимостью, когда нельзя обойтись без государственной регистрации сделки, независимой оценки и страхования имущества.

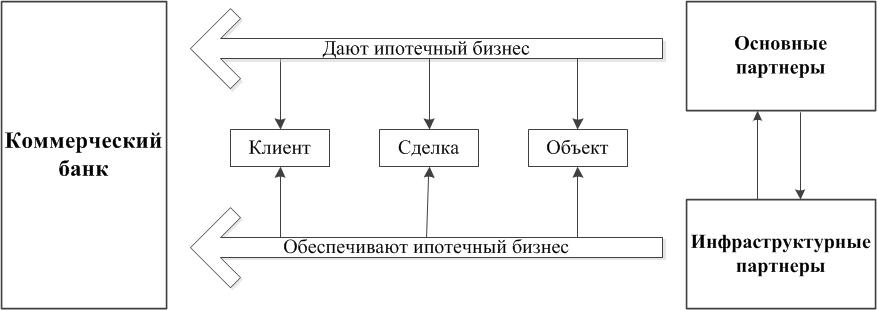

В общем виде сущность партнерской работы можно представить как совокупность необходимых и достаточных условий функционирования ипотечного бизнеса (рис.1).

Рис. 1 Сущность партнерской работы в ипотечном кредитовании

Функции, выполняемые основными партнерами для банков, дополняют описание сущности обсуждаемого взаимодействия (табл.1). Данные о взаимодействии с партнерами получены в результате специального исследования ООО «Русипотека» в конце 2017 года.

Таблица 1. Функции партнеров

|

№ |

Группа/тип партнера |

Функции |

Степень распространения в % |

|

1 |

Основные партнеры |

|

|

|

1.1. |

Застройщики |

Привлечение клиента на приобретение квартиры в собственной новостройке с помощью ипотечного кредита. Проведение ипотечной сделки. |

100 |

|

1.2. |

Агентства недвижимости и риелторы |

Привлечение клиента на приобретение квартиры с помощью ипотечного кредита Проведение ипотечной сделки. |

100 |

|

1.3. |

Брокерские компании и брокеры |

Привлечение клиента на получение ипотечного кредита. Опционально: проведение ипотечной сделки |

61,5 |

|

1.4. |

Банки – брокеры (агенты, партнеры) |

Привлечение клиента на получение ипотечного кредита. Проведение ипотечной сделки от своего имени или от имени .банка-кредитора. Передача актива и/или документации кредитору |

23 |

|

2. |

Инфраструктурные партнеры |

|

|

|

2.1. |

Страховые компании |

Страхование рисков, связанных с заемщиком и недвижимым имуществом |

100 |

|

2.2. |

Оценочные компании |

Независимая оценка стоимости недвижимости |

100 |

|

2.3. |

Росреестр, МФЦ |

Регистрационные действия с правами и обременением недвижимого имущества |

100 |

Примечания.

1. Функции партнеров зачастую смешиваются. В таблице дано упрощенное представление.

2. Степень распространения рассчитывается как доля банков, работающих с указанным типом партнера.

3. Кроме приобретения партнеры могут привлекать клиентов на сделки рефинансирования и залога имеющегося имущества.

Мечта или предельное состояние партнёрской работы выглядит так: малочисленный банк управляет многомиллиардным кредитным портфелем, а всю работу делают партнеры.

Характерные черты современной работы с партнерами

Текущее взаимодействие в ипотечном кредитовании формировалось по мере его развития. Выделим семь результатов эволюционного развития. Многие из них взаимозависимы, а разделение довольно условно. Каждый результат будет подтвержден примерами, которые могут быть дополнены.

Первое. Упрощение взаимодействия с инфраструктурными партнерами.

Партнеры делают все, чтобы облегчить жизнь банкам и заемщикам.

Пример 1. В начале ипотечной истории нотариусы доминировали по всем вопросам договора купли-продажи недвижимости, затем их вес снизился из-за повсеместного внедрения простой письменной формы договора. Сегодня небольшая часть сделок подлежит обязательному нотариальному удостоверению, но по всем остальным сделкам нотариат активно участвует в процессах внедрения дистанционной ипотеки.

Пример 2. Страхование жизни претерпело целый ряд изменений:

· страхование жизни зачастую заменяется страхованием от несчастного случая,

· снизились требования к медицинскому андерайтингу. Возросла планка лимита ответственности, при которой достаточно анкеты,

· внедрено в практику коллективное страхование.

Пример 3. Оценочные компании принимают заявки через интернет, оформляют отчет в электронном виде.

Пример 4. Дистанционная подача документов в Росреестр распространяется все активнее.

Профессиональная конкуренция за получение от банков клиентов для оказания сервисных услуг будет и дальше облегчать работу кредиторов.

Второе. Тесная интеграция и расширение функций, которые банки готовы доверить своим основным партнерам.

Движение в этом направлении определяется формулой – чем больше делают партнеры, тем меньше операционных расходов несет банк. Такое развитие распространяется на все типы партнеров.

Теперь партнеры не просто отправляют заявку банк по электронной почте и получают предварительное одобрение, а вводят данные непосредственно в банковскую партнерскую платформу у себя в офисе. При этом оформляются необходимые согласия, связанные с обработкой персональных данных. В результате кредитное решение выносится за минуты и можно готовить сделку, которая будет проведена на месте.

Большой шаг вперед сделан при работе с партнерами АО ДОМ.РФ, раннее работавшего по брендом АИЖК. Сначала кредит выдавался партнером, а затем выкупался на баланс ДОМ.РФ посредством сделки с закладной. Более прогрессивной альтернативой стала агентская схема работы, когда партнер от имени и с баланса ДОМ.РФ проводит сделку, а затем передает только кредитное досье. За полтора года, прошедших с января 2017 года доля агентского способа работы возросла в три раза и достигла 65 % от всех выдач в денежном измерении объема ипотечного кредитования ДОМ.РФ.

Такое плотное взаимодействие требует не только программной интеграции, но и аккуратного юридического оформления. Умение быстро привлекать партнеров к взаимно обязывающему и интегрированному сотрудничеству стало одним главных элементов успешного ипотечного проекта.

Третье. Конкуренция за партнеров интенсивнее конкуренции за клиентов.

Во-первых, партнерская работа напоминает крупнооптовое сотрудничество в ритейле. По упомянутым выше данным Русипотеки доля партнерских продаж составляет около половины всех ипотечных продаж (табл. 2).

Таблица 2. Доля партнеров в общем объеме продаж ипотечных кредитов

|

Доля партнерских продаж |

Распределение банков |

|

До 30 % |

15,38 % |

|

31 -50 % |

23,08 % |

|

51-70 % |

15,38 % |

|

Свыше 70 % |

46,15 % |

При расчете не учтен Сбербанк, партнерскую работу, которого можно оценить в 40 % от объема продаж.

Исследование Русипотеки выявило, что 85 % банков считают главными достоинствами партнерского канала - поток заявок, снижение издержек, проведение партнерами сделок.

Во-вторых, для формирования от основных партнеров устойчивого потока заемщиков и ипотечных сделок банков приходится осуществлять несколько затратных действий, осуществляемых частично или полным комплектом.

К основным действиям по повышению привлекательности банка можно отнести следующие:

· предоставление преференций, в том числе в виде пониженной процентной ставки по кредиту клиентам, направленных партнером,

· выплата вознаграждения за клиента, получившего ипотечный кредит,

· подключение партнера к цифровой платформе банка или разработка индивидуального канала прямого взаимодействия,

· предоставление партнеру особого поддерживающего сервиса силами специально выделенных сотрудников банка,

· для партнеров застройщиков дополнительно требуется ускоренная аккредитация новых объектов.

Крупные партнеры, в свою очередь, с удовлетворением воспринимают усилия банков, но, зачастую, продолжают отправлять кредитную заявку одновременно в несколько банков.

При всей требовательности современных клиентов так много затратных благ при работе напрямую предоставлять не надо.

Совместное рассмотрение второго и третьего пункта дает ответ на вопрос: почему нельзя резко выйти на рынок и в короткий срок захватить его большую долю. Конкуренты не дремлют, а партнеры не присоединяются по легкому движению волшебной палочки. Можно ускорить внедрение на рынок при работе на низшем уровне ставки кредитования. Но, долго продолжать такую гонку довольно рискованно.

Логическим продолжением будет стремление к повышению эффективности партнерской работы.

Четвертое. Борьба за эффективность партнерской работы стала неотъемлемой частью управления ипотечным проектом.

На борьбу за эффективность непосредственно внутри партнерского канала накладывается соревнование различных каналов продаж.

С точки зрения системного подхода все сравнения обладают определенным лукавством и должны оцениваться критично по следующим причинам:

· у каждого банка своя уникальная организация процессов внутри треугольника продукт-сервис-продажи, которая выгодные приемы для одних, делает малоэффективными для других. Например, с не высокой степенью успешности универсальные банки пытались повторить систему продаж ипотечного банка Дельта кредит;

· партнер не всегда предсказуемо может влиять на выбор клиента в пользу того или иного банковского продукта;

· успешность любого канала продаж определяется деятельностью многих подразделений банка, которые можно настроить в пользу одного из каналов;

· можно с некоторой погрешностью вычислить канал с наименьшей стоимостью привлечения одного клиента и назначить его самым выгодным, но емкость этого канала ограничена, а усилия по расширению сразу сделают его дорогим;

· приоритетное развитие отдельных каналов продаж иногда определяется коротким горизонтом планирования. Например, в течение нескольких лет можно было делать хорошие объемы продаж на простых сделках по приобретению новостроек в кредит, а трудоемким вторичным рынком не заниматься. С точки зрения одного годового плана это возможно, а при долгосрочном планировании ошибочно.

Для иллюстрации приведем несколько примеров.

Пример 1. В отдельном взятом банке можно добиться более высокой конвертации в сделки заявок, поступивших от партнеров (табл.3)

Таблица 3. Усреднённые по всем продуктам коэффициенты для трех категорий клиентов

|

Значение коэффициента «Выдано от заявок, поступивших в банк» |

|||

|

Категории клиентов |

Сотрудники корпоративных клиентов |

Клиенты, пришедшие по рекламе |

Клиенты, приведённые партнёрами |

|

Коэффициент |

25 % |

33 % |

41 % |

Примечание. Расчеты основаны на исследовании, проведённом в 2012 году и опубликованном в статье Гордейко С.Г. «Трёхсторонняя модель привлечения клиентов в области ипотечного кредитования в универсальном коммерческом банке». Клиентинг и управление клиентским портфелем. № 2 (06) июнь 2013, с. 118-128.

Пример 2. Мнение опрошенных в конце 2017 года Русипотекой банков отдает некоторый приоритет собственным продажам, которые по выдаче считают эффективными 54 % ответивших.

Пример 3. В начале 2017 года автором был проведен опрос среди региональных руководителей ипотечными продажами разнообразных участников ипотечного рынка, среди которых не было крупных банков. В регионах с партнерской работой по эффективности успешно конкурирует «сарафанное радио».

Таблица 4. Усреднённые по всем продуктам коэффициенты для трех каналов продаж в субъектах РФ (без столичного региона)

|

Значение коэффициента «Выдано от заявок, поступивших в отдел продаж» |

|||

|

Канал продаж |

Партнеры |

Интернет |

Знакомые (по рекомендации) |

|

Коэффициент |

46 % |

26 % |

61 % |

Также стоит отметить, что заявки, поступающие в банк после непосредственного общения сотрудником с клиентом, отличаются наиболее высоким уровнем одобрения. По мнению 77 % опрошенных Русипотекой, заявки от партнеров имеют недостаточное качество.

В свою очередь, уже одобренные заявки из партнерского канала могут иметь лучший на пять процентных пунктов коэффициент выдачи для одобренных клиентов, из-за четкой связи с приобретаемой недвижимостью.

Несмотря на то, что партнерская работа по относительной эффективности может и не находится на первом месте, очевидно, что она имеет преимущество в виде понятных способов управления и возможности довольно точного планирования.

А возвращаясь к сравнению с крупнооптовым ритейлом можно добавить планирование больших объемов.

Рассуждения об эффективности партнерской работы завершим следующим предположением, – успех партнерской работы не может быть достигнут только силами соответствующего отдела продаж, а зависит от взаимодействия всех подразделений банка.

Пятое. Партнерская работа далека от справедливости и равноправия.

К универсальной формуле: «кто дает бизнес, тот определяет правила», добавляются отечественные перекосы рыночной конкуренции в виде повышенной концентрации рыночной доли у отдельных участников или групп участников рынка.

Другими словами, несправедливость определяется доминированием, которое проявляется как в ролях партнеров, так и в рыночной силе. Доминирование сначала приводит к зависимости, а затем к риску истощения одного партнера в пользу другого.

Идеальная картинка единства и борьбы противоположностей в отношениях партнеров не складывается, что влияет негативно на развитие ипотечного бизнеса, а зачастую на интересы клиентов.

Все недостатки отношений между партнерами можно свести к трем взаимосвязанным проблемам, таким как: чрезмерная зависимость от партнеров, «каннибализм» и потребительское отношение к ним.

Первое. Зависимость от партнеров определяется не только долей продаж, которая могут достигать 90 %, но и глубиной влияния одного партнера на бизнес другого.

В продуктовом предложении банков часто присутствуют кредиты по совместным программам с застройщиками, предлагающие ставку существенно ниже рыночной. Обычно эта ставка служит драйвером привлекательности с небольшой прибавкой «от». Такая выгодность для клиента часто обеспечивается за счет застройщика, который дотирует банку снижение ставки. В случае прекращения такого сотрудничества рекламные объявления банков будут начинаться со стандартной рыночной ставки и потеряют свое преимущество.

В свою очередь, застройщики любят указывать, что их объекты аккредитованы ведущими банками, что должно усилить у клиента ощущение надежности проекта. Доля продаж новостройки с помощью кредита зависит от типа проекта, но в целом она превышает половину и может достигать 70 и более процентов. В случае приостановки банковской аккредитации прекращаются не только кредитные, но и практически все продажи, так как ореол надежности в одночасье испаряется.

Второе. Под «каннибализмом» мы понимаем присвоение клиентского потока от партнера или осуществление от своего имени услуг, которые ранее реализовывались партнером.

При существующей доступности многоканальности информации достаточно трудно определить, что послужило толчком для выбора клиента. Бывают случаи, когда клиент долго и тщательно консультировался в банке, все понял, а кредитную заявку подал через партнера, узнав про особую скидку для клиентов этого партнера.

Интеграция банков с квартирными базами данных в совокупности с юридической экспертизой и регистрационными услугами оказывает давление на партнеров - риэлторов, которые потеряют некоторую часть своего бизнеса.

Третье. На потребительском отношении к партнерам остановимся подробнее, так как в профессиональной среде часто звучат призывы к равноправной партнерской работе.

Первый пример характеризуется неразвитостью двухстороннего движения потока клиентов, при котором партнер поставляет банку своего клиента для получения ипотечного кредита, но редко получает взамен клиентов банка на свои услуги.

Можно предположить, что положение исправится, когда банк будет стремиться пожизненно привязать к себе клиента через удовлетворение множества его потребностей. Тогда услуги надежных партнеров по разумным ценам станут более востребованными.

Второй пример можно назвать страховым неравенством, при котором банки эксплуатируют страховщика, но никоим образом не способствуют развитию страховой защиты заемщика и его имущества.

Специфическое состояние отечественного страхования во многом определяется тремя факторами:

• существенной зависимостью страхового бизнеса от банкострахования, составляющего 37,8 % от объема всего страхового рынка,

• высокой долей страховых компаний, связанных с банками, которая достигла 66 %,

• увеличивающейся концентрацией на рынке банкострахования, при которой доля ТОП-3 составляет 48 %, а ТОП-10 достигла 72 %.

Источник данных: Эксперт РА.

В отдельно взятом ипотечном страховании структура рынка стремится к дублированию рынка ипотечного кредитования.

Результатом такой структуры являются две проблемы:

• неравная конкуренция на страховом рынке, когда банки отдают клиентов своим страховым компаниям

• условия сотрудничества, ведущие к истощению страховых компаний и уменьшению надежности страховой защиты.

Неравная конкуренция может привести к тому, что ипотечный и страховой рынок на 90 % будут контролироваться семью банками со своими страховыми компаниями, которые сконцентрируют на себе одновременно доходы и риски.

Финансовое истощение страховых компаний и риск уменьшения надёжности страховой защиты определяется двумя оснвными факторами.

Первый фактор заключается в завышенных требованиях банков к комиссионному вознаграждению, получаемому от страховщиков. Если 15 лет назад оно составляло 15-20 % от размера страховой премии, то сейчас стандартом является 50%, но известны прецеденты, когда комиссия составляет и 70%.

Ситуация становится похожа на автокредитование, когда комиссионным вознаграждением банк компенсирует часть кредитной ставки.

При такой комиссии состояние здоровья заемщика или предмета ипотеки на тариф и страховую защиту влияют все меньше. В этой ситуации страховые компании вынуждены уменьшать нетто-ставки тарифов, чтобы быть интересными клиенту, потенциально попадая в ситуацию нулевой рентабельностью и необходимостью компенсировать низкомаржинальные виды страхования чем-то другим, что не всегда осуществимо.

Это сказывается на клиенте самым непосредственным образом: при размере комиссии от 40% каждое увеличение ставки агентского вознаграждения банку на 5 процентных пунктов должно увеличивать страховую премию на 10%. На еще большем уровне комиссии нагрузка на клиента может вырасти на 20%. В результате имеем выбор между удорожанием тарифа или снижением рентабельности ипотечного страхования.

Расходная часть Страховой компании такова: 50% - комиссия банку, 10% - расходы на ведение дела (оплата труда, административные расходы, маркетинг, IT-затраты и т.п.), 30..35% - убыточность. В итоге рентабельность бизнеса снижается: по сравнению с началом 2000-х годов с 50% до 5%, а это – уже критическая величина.

Не лучше положение с коллективным страхованием. Оно очень удобны с точки зрения операционных затрат, но совершенно не выгодно для клиента. Нагрузку тарифа для заемщика определяет сам банк, который может поставить стоимость подключения к программе в разы выше нетто-тарифов страховых компаний, да и сами нетто-тарифы берутся усредненными, со смещением к относительно возрастным категориям заемщиков.

Второй фактор состоит в требовании к страховой компании для начала сотрудничества разместить в банке депозит, размер которого может доходить до 3-5 млрд рублей. При этом банк уплачивает за размещенные средства ставку ниже рыночной на 2 и более процентных пункта.

С того времени, когда размещение страховщиком в банке ста миллионов рублей еще считалось нормальным, рынок не вырос настолько сильно, как аппетиты банков.

Описанные проблемы не позволяют нарисовать благостную картину, когда страховые компании богаты, надежны и обеспечивают современный цифровой сервис. Ипотечное страхование дает все меньше возможностей для накопления нужных для этого финансовых ресурсов.

К сожалению, сам рынок справиться с таким доминированием не может. Аккуратное регулирование в этом вопросе пошло бы на пользу.

Неизбежность революционных перемен

Общий ответ прост - накопление количественных и качественных изменений во всех элементах партнёрской работы приведет к ее революционной перестройке. Правда, надо сделать существенную оговорку, что революционными драйверами будут перемены не только в самой партнерской работе, но и на ипотечном рынке в целом.

К драйверам перемен, в той иной степени связанных с партнерской работой, можно отнести следующие обстоятельства.

Первое. Снижение процентных ставок, которое приведет к снижению процентных доходов и увеличению срока окупаемости затрат на привлечение клиента и невозможности предоставлять все привычные удобства и преференции для партнеров.

Второе. Концентрация возрастет не только на ипотечном рынке, но и среди застройщиков и страховых компаний. Первые десять ипотечных кредиторов будут контролировать 95 % рынка. Кардинально изменятся отношения между банками и застройщиками. Количество участников рынка ипотечного кредитования новостроек перераспределится в пользу банков, оказывающих полный спектр услуг застройщику и его клиентам.

Третье. Цифровизация сферы финансовых услуг опережает формирование отношений лояльности и долгосрочного партнёрства. Другими словами, продуктовый подход и технологии пока побеждают клиентский подход и отношения. Цифровизация вывела на рынок много новых сервисных участников, которые конкурируют с банками за доступ не только к клиентам, но и к партнерам.

Четвертое. Несмотря на всю цифровизацию останутся клиентские сегменты, предпочитающие живое общение, а также функции, удобные для личного исполнения. Например, при достаточном предложении жилья на вторичном рынке и стабильных ценах незаменима функция умелого маклера.

Пятое. Можно предположить, что потребность в контактах с клиентом пойдет по спирали. Когда-то сеть отделений была главным конкурентным преимуществом. Цифровизация создает иллюзию, что можно обойтись дистанционным общением. На следующем витке может оказаться, что количество точек личного контакта с клиентом опять станет конкурентным преимуществом. На новом уровне развития такие точки могут принадлежать, как самому банку, так и его партнерам. Можно предположить, что собственный сервис будет незаметно усиливаться сервисом партнеров. Примером такого сервиса можно считать выдачу наличных средств с пластиковых карт в кассах торговых предприятий.

Выскажем предположение, что революционные перемены в разной степени могут повлиять на устойчивость и эффективность развития ипотечного бизнеса любого банка. Разность влияния определяет необходимую скорость реагирования на перемены.

Сформулируем возможные походы к изменениям:

· устойчивость и эффективность обеспечит снижение зависимости от крупных партнеров. Возможно, придется сделать переход от ограниченного круга партнеров к условно неограниченному кругу партнеров. Конкуренцию в оптовых продажах можно нарушить, а в розничных вряд ли;

· эффективность увеличит совместная деятельность по обслуживанию клиентов при условии плотной интеграции и справедливого распределения возможных доходов;

· универсальность банка по всем направлениям, внутренняя согласованность подразделений и сервисов может положительно повлиять на совместную работу с партнерами и стать базой для развития долгосрочных отношений, как с партнерами, так и с клиентами;

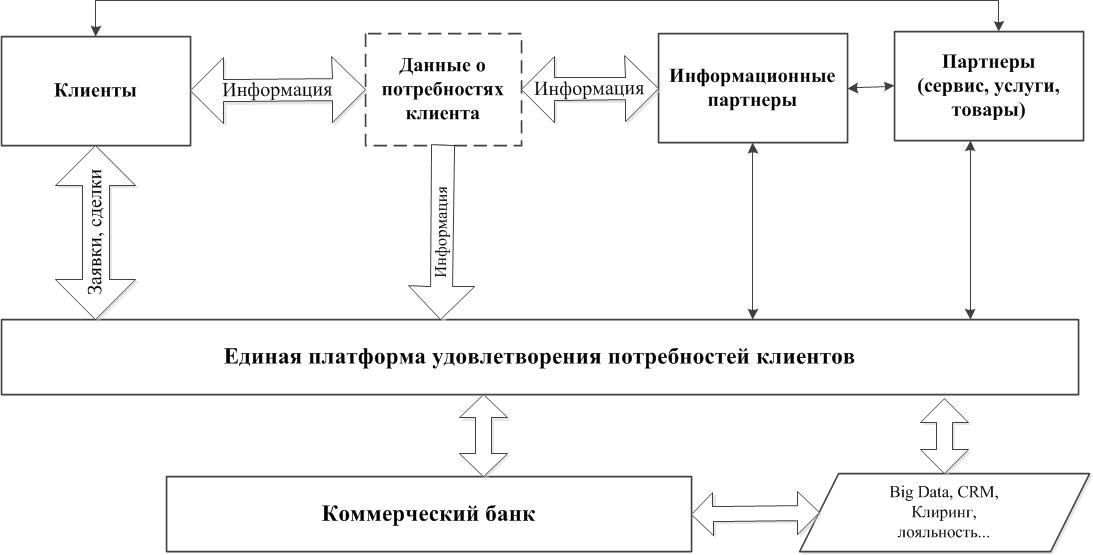

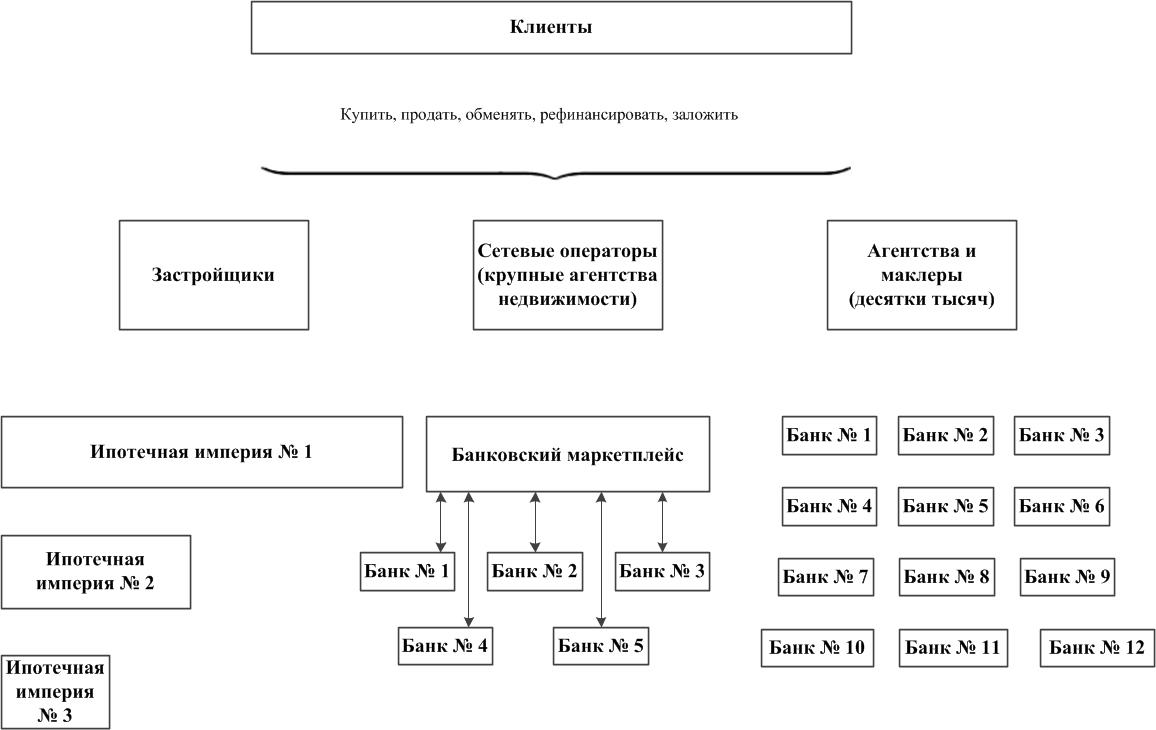

Рассмотрим возможный вариант новой системы отношений с партнерами. Для упрощения взаимодействие разобьем на два этапа: первый этап - продуктовое привлечение с помощью партнеров (рис.2), второй этап – долгосрочные отношения с клиентами и партнерами (рис.3).

Комментарии к первому этапу.

Цифровизация позволяет реализовать экстерриториальный принцип привлечения партнеров и проведения сделок (подробно в статье Гордейко С.Г. «В чем банку стоит быть острожным при внедрении цифровой ипотеки?» Банковское кредитование. № 3 (79) 2018 с. 76-83.)

Для упрощения все возможные виды и варианты объединений названы маркеплейсами.

Клиент может попасть в банк в примитивном варианте в виде лида от маркетплейса недвижимости и в виде кредитной заявки с подобранным объектом недвижимости от маклера (маркетплейса маклеров).

Интеграционная платформа решает все вопросы привлечения, идентификации маклеров, клиентов и расчеты с маклерами.

Сотрудничество может быть постоянным или только в рамах одной сделки.

Все линии на рис.2 представлены в двухстороннем варианте, так как по ним в соответствующие обе стороны идут финансовые и информационные потоки.

Рис. 2. Продуктовое привлечение клиентов

Комментарии ко второму этапу.

Банк выступает в роли центрального агента по сбору информации о потребностях клиентов и организатором их удовлетворения.

Привлекательность для клиента обращаться в банк как информационной площадке для получения услуг на выгодных условиях определяется тремя главными обстоятельствами, а именно:

возможностью банка иметь достоверную информацию о текущих и ожидаемых потребностях клиента,

преобразованием оптовых услуг в розничные при передаче их от партнера к клиенту,

способностью формировать индивидуальные предложения каждому клиенту на основе совокупности отношений с банком.

Разумеется, через представленную систему будет удовлетворяться только часть потребностей клиента.

Для приведенной системы наиболее сложным моментом является не техническая реализация, а внедрение философии бизнеса на принципах клиентоцентричности по отношению к клиентам, партнерам и собственным сотрудникам.

Рис.3. Совместное удовлетворение потребностей клиента

Отдельного рассмотрения заслуживает ситуация, когда на месте банка стоит маркетплейс, объединяющий коммерческие банки. Необходимо сразу говориться, что на таком же точно месте он стоять не может, так как изложенная перестройка партнерской работы подразумевает долгосрочные отношения с клиентами, а маркетплейс на такое не способен, так как зарабатывает не на общих отношениях, а на конкретных сделках.

Банковский маркетплейс хорошо вписывается в революционную перестройку партнерской работы, но имеет риски своего развития. Остановимся на этих аспектах банковского маркетплейса поподробнее.

Фокус предыдущего рассмотрения был направлен от банка на партнеров, а для оценки банковского маркетплейса надо взглянуть наоборот. Вне зависимости от размера партнер заинтересован в удовлетворении потребностей своего клиента, которому он продает недвижимость или услуги. Ипотечный кредит превратился для партнера из дополнительной в обязательную опцию. То, что застройщики и крупные операторы рынка недвижимости вывесили ипотечный флаг давно очевидно.

Для категории одиночных маклеров или небольших агентств недвижимости ситуация почти аналогична. Среди указанной группы весной 2018 года было проведено небольшое экспресс исследование. Несмотря на небольшую выборку в пределах 300 человек, интерес к кредитованию был подтвержден. Их опрошенных маклеров 65 % проводят ипотечную сделку один раз в месяц и чаще, а 64 % испытывают потребность в инструменте удобного получения ипотечного кредита для своих клиентов, а скорость одобрения клиента является главным фактором, влияющим на удобство сделки с ипотечным кредитом. При этом 83 % считают важным, чтобы банк активно общался с риелтором на различных этапах сделки, а общение банка с клиентом, минуя риелтора, было сведено к минимуму

Формула интереса партнера к ипотечному кредиту такова: без ипотечного кредита не будет сделки, а без сделки не будет заработка. Опытные агенты (агентства), чтобы добиться почти стопроцентного получения ипотечного кредита для своих клиентов, работают одновременно с несколькими банками.

Такая одновременная работа требует определенных усилий – знания условий банковских продуктов, знания особенностей работы кредитора, автоматизации взаимодействия. В партнерской работе с банками присутствует ряд сложностей, в том числе:

· чрезмерная опциональность и непрозрачность ипотечных продуктов,

· зависимость взаимодействия от персонала как в банке, так у партнера,

· необходимость множественной интеграции своей CRM с партнерскими платформами банков.

Простое решение работать только с ипотечными империями имеет два существенных и связанных ограничения – ипотечная империя не может по всей зоне своего влияния обеспечивать высокое качество и выкидывает из рассмотрения клиентов, требующих повышенной индивидуальности. Такие ограничения реализуются не всегда и не везде, но партнер не может рисковать своим клиентом и своим заработком.

Подробно понятие ипотечной империи описано в статье «Ипотечные империи в России: что было, что есть, что будет». Предложена следующая характеристика - ипотечная империя в своем расширении не имеет территориальных и финансовых ограничений и всеядна в части выбора клиентских сегментов. К ипотечным империям в настоящее время можно отнести Сбербанк, ВТБ, ДОМ.РФ.

Таким образом, партнеры вынуждены обеспечивать свою гибкость, работая с другими банками, набор которых меняется в зависимости от региона. Как уже отмечалось, современное взаимодействие требует скорости и удобства, которые обеспечиваются только усилиями по интеграции. Для одиночного маклера интеграция становится множественным присоединением, а для сетевого оператора множественной интеграцией.

Банковский маркетплейс может предоставить партнерам такое удобство и дать от имени группы банков простой понятный продукт комфортной партнерской платформой.

Вся опциональность должна остаться за кадром в виде искусственного интеллекта, который по единой кредитной заявке сам подбирает кредитора, сам обеспечивает одобрение с учетом профиля клиента. В идеальном варианте банковский маркетплейс будет не только одобрять клиентов, но и проводить сделки по всей территории страны.

В настоящий момент на пути к банковскому маркетплейсу находится Тинькофф Банк. В определенной степени такую роль мог бы играть ДОМ.РФ, но агентская схема работы с жесткой стандартизацией могут помешать такому развитию этого бренда.

Банковский маркетплейс имеет риски на пути своего развития.

Во–первых, место банковского маркетплейса может занять кто-то другой. Например, организация без банковской лицензии или ипотечная империя, которая сделает ипотечного дискаунтера по примеру авиаперевозчиков.

Во-вторых, маркетплейс может при самостоятельном проведении сделок получить проблемы качества.

В- третьих, за место на рынке нужно платить опережающим и дорогим развитием автоматизации.

В-четвертых, при снижении маржинальности ипотечного бизнеса может быть подорвана экономическая эффективность маркетплейса, который получает свой доход от кредитора, стоящему перед жесткой дилеммой – работать самому или делиться уменьшающимися доходами. А отсутствие комплексной работы с клиентами физическими и юридическими лицами как у универсального банка не даст поддержки в виде доходов от длительных отношений.

С точки зрения партнера ипотечный рынок поставит перед ним сложный выбор конкурентных предложений (рис. 4). На рисунке опущены стрелки, характеризующие сложный и очень индивидуальный выбор. Борьба за партнеров еще не закончилась, и она сформирует потребность в постоянной и объективной оценке качества кредиторов.

Банки борются за партнера и клиента между собой и сами с собой в составе маркетплейса. У нас не принято передать фронт офис партнеру и отказаться о т самостоятельных продаж.

Рис. 4. Встречный партнерский взгляд на ипотечный рынок

В шутку изменения можно представить так: старые методы партнерской работы, как якорь, могут удержать или утопить, а новые методы, как флюгер, могут показать правильное направление или закружить. Как говорится, истина где-то рядом. Возможно, в еще более революционной или контрреволюционной интеграции.

Заключение

Для каждого ипотечного проекта требуются свои индивидуальные реакции на революционные изменения в партнерской работе.

Больший шанс для успеха имеют универсальные банки, способные сохранить собственные продажи и собственный сервис, которые поддерживают партнерскую работу. Партнерская работа, в свою очередь, не только вносит вклад в план продаж, но помогает совместной деятельности по удовлетворению множества жизненных потребностей клиента. На снижающейся доходности от отдельно взятого банковского продукта универсальный банк должен выстраивать с клиентом пожизненное взаимодействие. Именно банк наиболее походит для того, чтобы стать хозяином отношений с клиентом и интегрировать в эту систему партнеров.

Для специализированного ипотечного банка партнерская работа может быть способом для выживания на рынке в статусе крупнооптового ипотечного дискаунтера с максимальным объемом функций на аутсорсинге.

В ближайшие пару лет крупнейшие игроки будут конкурировать друг с другом и переделывать инвестиционно-строительный рынок. Для остальных открывается окно возможностей вырваться из под навеса ипотечных империй, быстро провести революционные преобразования партнерской работы, которые позволят развивать ипотечный проект, несмотря на все непростые особенности отечественного рынка. Судьба тех, кто не успеет, была описана в статье Гордейко С.Г. «Как сделать выбор между зависимым и независимым ипотечным проектом? Банковское кредитование. № 2 (78) 2018 с. 57-64.

Впрочем, нет ничего зазорного стать агентом крупного ипотечного игрока и не вести самостоятельный проект. Такие прецеденты на рынке уже появляются.

В заключение стоит отметить, что скорость перемен приносит успех при наличии стратегии ипотечного проекта, в котором видоизмененная партнерская работа занимает важнейшее место.

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться