Займ вверх дном: банки хотят повышать ставки по льготной ипотеке до рыночных

Банки попросили себе право повышать ставку по льготной ипотеке (выдается под 2–8%) до рыночной (в среднем 14–15%), следует из письма Ассоциации банков России в Минстрой. Правило должно работать в случае, если кредитная организация не может получить из бюджета возмещение по льготной программе. Такие ситуации случаются, например, если заемщик перестал соответствовать условиям программы, рассказали участники рынка. Мера должна защитить кредитные организации и сохранить их финансовую устойчивость, полагают в АБР. Однако для заемщиков это риски, поэтому инициатива грозит сокращением спроса на жилищное кредитование вдвое, отмечают эксперты.

Страховка на будущее

Подобный принцип уже предусмотрен в программе IT-ипотеки — там кредитор имеет право увеличить ставку до рыночного уровня в случае, если заемщик уволился из аккредитованной IT-компании и не устроился на новое рабочее место в течение полугода. Аналогичный принцип АБР предлагает распространить на все предложения с господдержкой.

— Это некий защитный механизм банков. Они должны быть застрахованы, ведь если игроки рынка подпишут договор с клиентом и по любым причинам перестанут получать за него возмещения, отказаться от исполнения своих обязанностей они не смогут, — пояснил вице-президент АБР Алексей Войлуков.

Банк может перестать получать от Минфина возмещение по льготной ипотеке в двух случаях: если заемщик перестанет попадать под требования и если по программам с господдержкой закончатся бюджетные ассигнования, подчеркнул он. Иногда несоответствие клиента условиям субсидии выясняется лишь после оформления займа. По словам вице-президента АБР, финансовые организации уже сталкивались с проблемами при получении бюджетных ассигнований на уже действующие предложения с господдержкой.

«Известия» направили запросы крупнейшим банкам о том, сталкивались ли они с недополучениями субсидий. Ответ дали только в УБРиР. Там подтвердили, что иногда кредитная организация действительно может лишиться возможности получить средства из бюджета за уже оформленную льготную ипотеку.

В отдельных случаях договор может быть исключен из возмещения — тогда у банка в портфеле остается убыточный кредит, хотя финансирование по другим займам продолжает поступать. Иногда несоответствие заемщика условиям программы выяснилось только после оформления ипотеки, а банки в целом никак не защищены от недобросовестности клиента или от его незнания правил возмещения.

Инициатива, в случае ее одобрения, не затронет заемщиков, которые уже получили ипотеку с господдержкой, подчеркнул вице-президент АБР. По его словам, изменения будут отражены только в новых договорах.

Широкий выбор

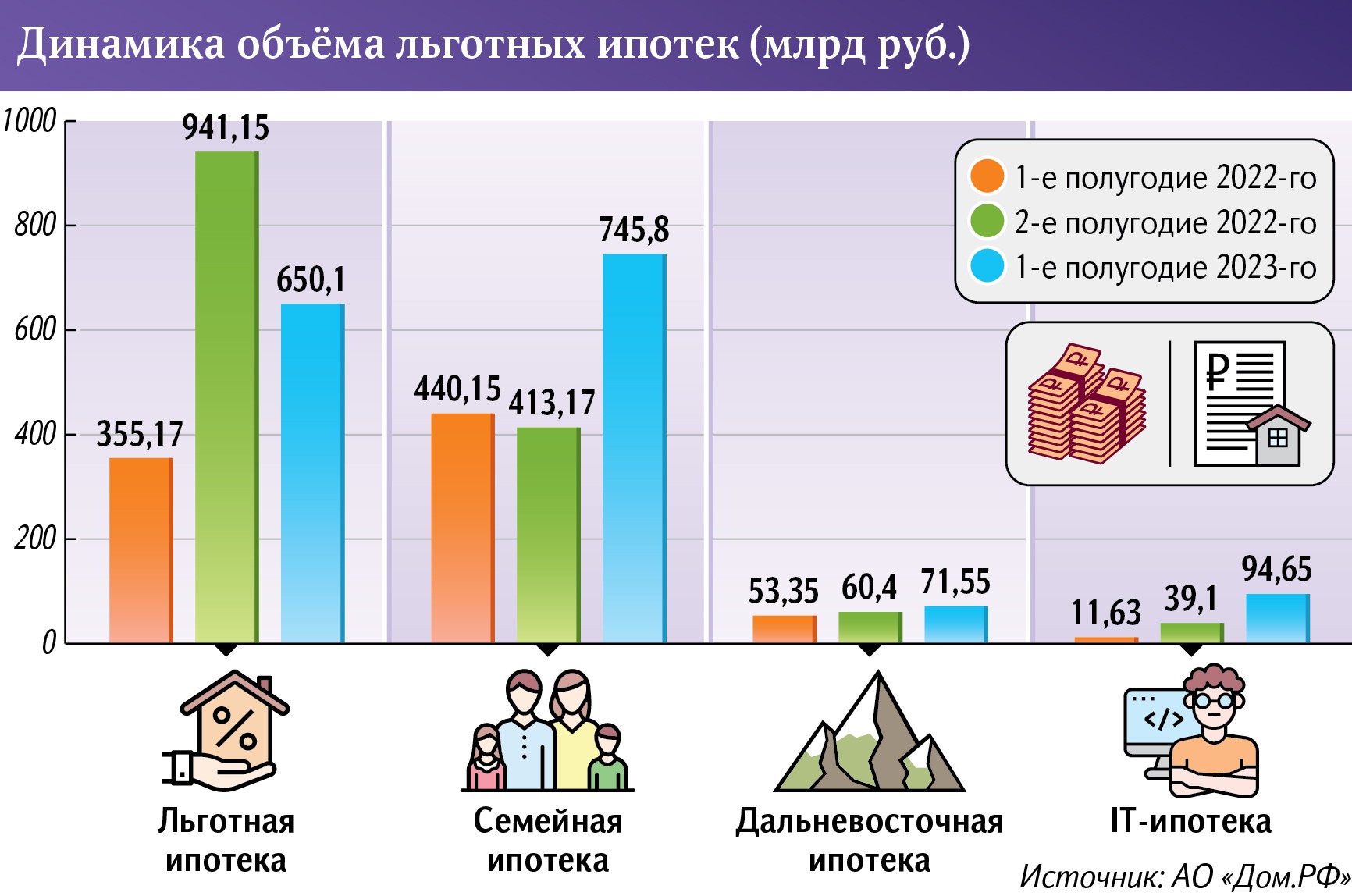

«Льготная ипотека» на новостройки действует с апреля 2023 года и позволяет любому гражданину РФ взять кредит на первичку по ставке 8%. С начала 2023 года на программу из бюджета было выделено 72,8 млрд рублей, сообщили в пресс-службе корпорации развития ДОМ.РФ. Она действует до 1 июля 2024 года.

«Семейная ипотека» была запущена в 2018 году, ставка по ней составляет 5% на Дальнем Востоке и 6% во всех остальных регионах. Ее могут оформить семьи, где два или более ребенка, а также с детьми, рожденными с января 2018 года по конец 2023 года, и с детьми-инвалидами. В этом году на нее было выделено 77,7 млрд рублей. Такой кредит можно оформить до 1 июля 2024 года. Обе программы относятся к компетенции Минфина РФ.

«IT-ипотека» действует с июля 2022 года и позволяет сотрудникам аккредитованных IT-компаний получить жилищный кредит по ставке до 5%. Программа находится в компетенции Минцифры РФ. В 2023 году на нее из бюджета выделили 6,5 млрд рублей. Она действует до конца 2024 года.

«Дальневосточная ипотека» действует с 2019 года. Благодаря ей жилье по ставке 2% могут получить молодые семьи до 35 лет, медики, учителя, вынужденные переселенцы из ДНР и ЛНР, а также участники программ «Дальневосточный гектар» и повышения мобильности трудовых ресурсов. В этом году на нее выделили 20,2 млрд рублей. Ответственное ведомство — Минвостокразвития РФ. Льгота действует до 2030 года.

Оператор всех этих программ — ДОМ.РФ. Всего за время их действия было выдано 1,9 млн кредитов на 7,4 трлн рублей, сообщили в пресс-службе корпорации развития.

С 12 сентября правительство снизило на 0,5% предельную величину субсидий, которые банки могут получить из бюджета в рамках программ с господдержкой, а также повысило с 15% до 20% первоначальный взнос по ним. После этого решения «Сбер» решил убрать скидки по льготной ипотеке и вернуть ставки к максимально возможному уровню.

Острый компромисс

«Известия» также направили запрос в ЦБ РФ, Минфин, Минцифры и Минвостокразвития.

Государство обеспечивает банкам недополученные доходы по льготным ипотекам в виде возмещения, которое производится на основании отчета кредитора, уточнила управляющий директор ДОМ.РФ Светлана Некрасова. При этом подать его можно только на следующий месяц после поступления очередного платежа по жилищному кредиту от заемщика.

— Это похоже на торг между финансовыми организациями и Минфином. Понятно, что гражданин не может отвечать за то, получили за него субсидию из бюджета или нет. Если в договоре прописано 6%, то они не должны превратиться в 15%. Иначе теряется весь смысл льготной программы, — считает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов.

Введение таких условий способно сократить спрос на ипотеку в принципе, отметила ведущий аналитик Freedom Finance Global Наталья Мильчакова. Это, в свою очередь, может снизить стоимость новостроек, спроса на недвижимость и, как следствие, цены на вторичном рынке. Если сегодня с помощью льготной программы совершается 85% сделок по покупке новой недвижимости, то реализация инициативы АБР может сократить спрос на жилищные займы вдвое.