Не звони мне, не звони: число претензий к взыскателям из банков за год утроилось

Россияне стали чаще жаловаться на нарушение их прав при возврате банкам просроченной задолженности. Об этом «Известиям» сообщили в Федеральной службе судебных приставов (ФССП). За прошлый год количество претензий к кредитным организациям выросло втрое, достигнув почти 10 тыс., жалобы к МФО также показали небольшое увеличение. В службе рост таких обращений связывают с изменением законодательства, а также с повышением уровня информированности граждан. Эксперты считают, что финорганизации беспокоит рост просрочки, именно это и привело к их активизации, а следовательно, стало больше жалоб россиян.

Добро пожаловаться

По фактам нарушения прав граждан при возврате просроченной задолженности в ФССП за прошлый год поступило свыше 39 тыс. обращений. Это на 17% больше, чем в предыдущем году, и на 30% — чем в 2020-м, уточнили в службе. Из них половина заявлений касается противоправных действий микрофинансовых организаций, но за год их количество увеличилось лишь на 7%. Претензий в адрес профессиональных участников коллекторского рынка, напротив, стало меньше. Их число упало на 19%.

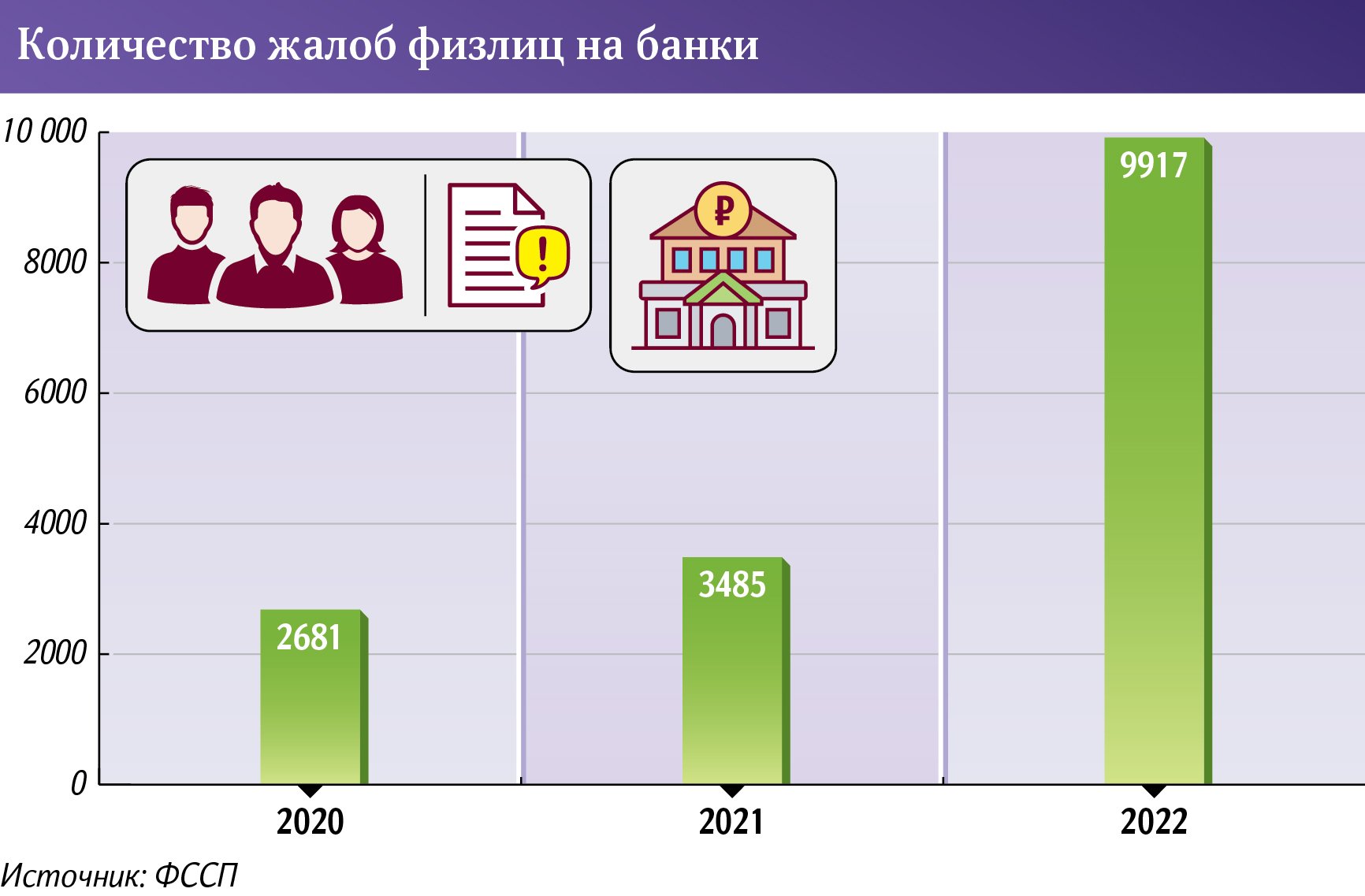

Наибольший рост показало количество жалоб в адрес взыскателей из кредитных организаций, увеличившись за год на 191%, или почти в три раза — с 3,4 тыс. до 9,9 тыс. Они занимают четверть от всех обращений.

Такая динамика связана с принятием в июне 2021-го закона, который распространяет на банки ч. 1 ст. 14.57 КоАП («Нарушение требований законодательства о защите прав и законных интересов физлиц при осуществлении деятельности по возврату просроченной задолженности»), пояснили в ФССП. После этого Центробанк начал направлять все обращения, касающиеся вопросов возврата просрочки в службу, добавили там. Для сравнения: в пандемийном 2020-м в отношении банков было 2,7 тыс. претензий.

В то же время на увеличение количества жалоб на МФО повлиял рост числа выдаваемых микрозаймов, упрощение условий для их получения и, соответственно, повышение уровня закредитованности граждан. Кроме того, свою роль сыграло и информирование россиян: многие теперь знают, куда можно и нужно обращаться за защитой своих прав, отметили в ФССП. А снижение претензий в адрес коллекторских агентств там считают следствием контроля за их деятельностью.

В основном граждане жалуются на нарушение временных и количественных ограничений взаимодействия, попытки сотрудничества взыскателей с третьими лицами при отсутствии оснований, а также на контакты с должниками при наличии документа об отказе от работы с ними.

— Ответственность за нарушение требований законодательства о защите прав и законных интересов граждан при взыскании просроченного долга предусмотрена именно ст. 14.57 КоАП. Должностные лица ФССП вправе проводить административное расследование и составлять протоколы. Для привлечения к ответственности достаточно самого действия независимо от наступления каких-либо последствий, — пояснил член Адвокатской палаты Москвы Олег Пантюшов.

По словам эксперта, уже сформирована обширная судебная практика по ст. 14.57. Ответственность для нарушителей достигает 2 млн рублей штрафа, а также подразумевает приостановление деятельности участников рынка и их дисквалификацию.

Кредитор или лицо, действующее от его имени или в его интересах, обязан работать добросовестно и разумно. И не допускать применения к должнику и другим лицам обмана, психологического давления, физической силы, напомнил Олег Пантюшов. Также запрещено угрожать причинением вреда их здоровью и нанесением ущерба имуществу.

В Центробанке «Известиям» сказали, что не обладают полной информацией о жалобах физлиц на взыскателей, поскольку зачастую переправляют подобные обращения в ФССП.

Правила взаимодействия

Рост просроченной задолженности не может не беспокоить кредитные организации, несмотря на то что ее доля в общей сумме долгов остается на достаточно низком уровне — чуть более 4%, считает доцент департамента банковского дела и монетарного регулирования Финансового университета Светлана Зубкова. Именно поэтому активизирована работа по снижению процента таких активов, добавила она. Общие объемы просрочки, по данным ЦБ, с января 2021 года по аналогичный период нынешнего выросли в абсолютном выражении с 932,4 млрд до 1,15 трлн рублей, или более чем на 23%.

«Известия» спросили крупные кредитные организации об их практике работы с должниками. Росбанк придерживается высоких стандартов общения с клиентами, поэтому обращения не носят массового характера и часто завершаются детальным ответом физлицу, рассказал директор департамента по работе с просроченной задолженностью Евгений Сеньковский. В 2023-м фиксируется существенное снижение количества поступающих претензий — не более 10 штук в месяц, уточнил он, добавив, что они в основном носят технический характер.

— Обычно такие обращения касаются частоты взаимодействия, неполной информации о долге в текстах SMS-уведомлений. Банк строго соблюдает нормы закона, и для снижения числа жалоб установлены автоматизированные счетчики количества звонков, проводится аудит текстов сообщений, — сказал Евгений Сеньковский.

По словам директора СРО «МиР» Елены Стратьевой, в последние годы рост обращений в отношении МФО никак не связан с фактическими нарушениями или переходом к более агрессивной схеме взыскания. Рынок становится более цивилизованным, и компании сами заинтересованы урегулировать вопрос. Поэтому основная причина увеличения обращений — рост информированности граждан. При этом доля подтвержденных обращений, по которым выявлены нарушения, не превышает 10%, добавила она.

За прошлый год получено около 5 тыс. обращений через сервис «Добро пожаловаться», который принимает претензии граждан на действия всех организаций по взысканию просроченной задолженности, рассказал президент НАПКА Эльман Мехтиев. Большинство из них приходятся на долю МФО и коллекторов и лишь небольшая часть (5%) — на долю банков, добавил он.

По словам эксперта, в целом только каждое третье обращение связано с несоблюдением правил взаимодействия. Многие граждане используют платформу и как возможность проконсультироваться.