ЦБ: В ближайшие месяцы можно ожидать дальнейшего медленного сокращения спроса на ипотеку и недвижимость

В условиях плавного сворачивания программы льготной ипотеки на новостройки не наблюдается резкого сокращения спроса на недвижимость, что могло бы негативно сказаться на рынке жилья, финансовом положении застройщиков и, соответственно, долгосрочной доступности недвижимости для населения. Об этом говорится в «Докладе о денежно-кредитной политике» ЦБ РФ.

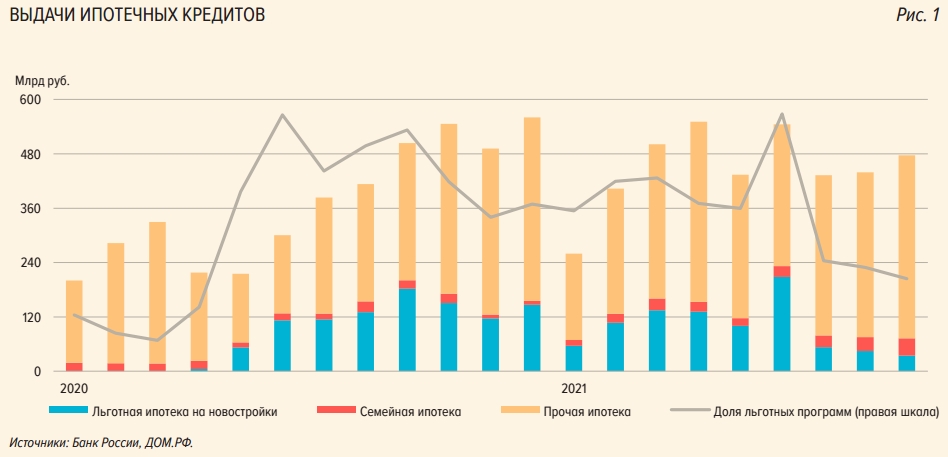

Как следует из доклада, в первые месяцы после пересмотра параметров льготных программ выдачи кредитов (в рамках программы льготной ипотеки на новостройки) уменьшились втрое, но это сокращение частично компенсировалось наращиванием выдач кредитов в рамках программы семейной ипотеки и небольшим ростом кредитования на рыночной основе (рис. 1).

В результате снижение активности на ипотечном рынке было плавным: в III квартале 2021 г. в среднем выдавалось 153 тыс. кредитов в месяц (на 11% меньше, чем в II квартале) на общую сумму 450 млрд руб. (на 12% меньше аналогичного показателя II квартала). Объемы сделок на первичном рынке недвижимости в III квартале 2021 г. также несколько снизились, но оставались значительными. До половины сделок по-прежнему финансировалось за счет ипотеки (рис. 2).

«Одним из факторов, поддерживавших спрос на ипотеку, был медленный рост ставок по ипотечным кредитам. В сентябре 2021 г., по предварительным оценкам, средняя ставка по ипотечным кредитам составляла 7,7% годовых, что лишь на 0,5 п.п. превышает средний показатель I квартала (то есть периода до начала цикла повышения ключевой ставки). Рост кредитных ставок сдерживается конкуренцией между банками за качественных заемщиков при доверии участников рынка к денежно-кредитной политике Банка России. Кроме того, эффект роста ставок частично смягчается дальнейшим ростом сроков кредитования. В сентябре 2021 г. средний срок новых кредитов составил 20 лет и 7 месяцев – на три месяца больше, чем в июле. Удлинение сроков кредитов позволяет ограничить рост месячного платежа при повышении ставок», - говорится в материале регулятора.

Также ЦБ отмечает, что стремлению банков сохранять привлекательность ипотечных кредитов для заемщиков способствует низкий уровень кредитных рисков по данным кредитам. Доля просроченной задолженности по портфелю этих кредитов устойчиво уменьшается в последние годы; к концу III квартала 2021 г. она сократилась до 0,6%, став меньше, чем в любом другом крупном сегменте кредитного рынка. Поддержанию высокого качества ипотечного кредитного портфеля будет способствовать повышение надбавок к коэффициентам риска по предоставленным с 01.08.2021 ипотечным кредитам с невысоким первоначальным взносом (15–20%), сдерживающее наращивание портфеля таких кредитов.

Регулятор в ближайшие месяцы ожидает дальнейшего медленного сокращения спроса на ипотечные кредиты и недвижимость вплоть до достижения такого уровня, при котором спрос, финансируемый за счет ипотечных кредитов, будет соразмерен возможностям застройщиков наращивать предложение жилой недвижимости. Такое развитие ипотечного рынка, по мнению ЦБ, способствуя росту строительства и повышению доступности жилья, не будет создавать рисков избыточного роста цен на жилье, чрезмерной закредитованности населения и ухудшения качества банковских активов. Низкий уровень названных рисков будет способствовать дальнейшей успешной реализации политики инфляционного таргетирования, постепенному заякориванию инфляционных ожиданий и, следовательно, росту доступности заемного финансирования как для заемщиков по ипотечным кредитам, так и для компаний-застройщиков.