ВЫСШАЯ ИПОТЕЧНАЯ ЛИГА. Обзор конкурентной среды по итогам ноября 2018 года

Ноябрь показал, что ипотечное кредитование достигло такого уровня, когда любые тренды не дают мгновенного эффекта. Тренд повышения ставок развивается, а объемы кредитования сохраняются на высоком уровне.

Главный лозунг ноября можно сформулировать так: «Кому паника и инфоповоды, а кому напряженная практическая работа».

По предварительным оценкам Русипотеки объем кредитования в ноябре близок к октябрьскому и оценивается в 300 млрд рублей.

Объемы кредитования

Предварительная оценка ипотечного рынка на 1 декабря выглядит следующим образом.

За период январь-ноябрь (11 месяцев) коммерческими банками выдано свыше 1 млн 300 тысяч кредитов на сумму 2 трлн 670 млрд. рублей

За ноябрь коммерческими банками выдано около 140 тысяч кредитов на сумму близкую к 300 млрд руб.

Ноябрь и октябрь по общему объему кредитования стали самыми успешными месяцами в истории отечественного ипотечного кредитования.

В новейшей истории ипотечного кредитования, когда годовые объемы превышали один трлн рублей, ноябрьские объемы по-разному соотносились к октябрьским. Параллельно посмотрим, что происходило в декабре. Обычно обсуждается только вопрос насколько вырастет объем в декабре.

Для справки вспомним 2008-й год. В четвертом квартале упомянутого года объем кредитования уменьшился на 40 % относительно третьего квартала. Это единственный случай с 2006 года, когда ведется публичная статистика ЦБ РФ.

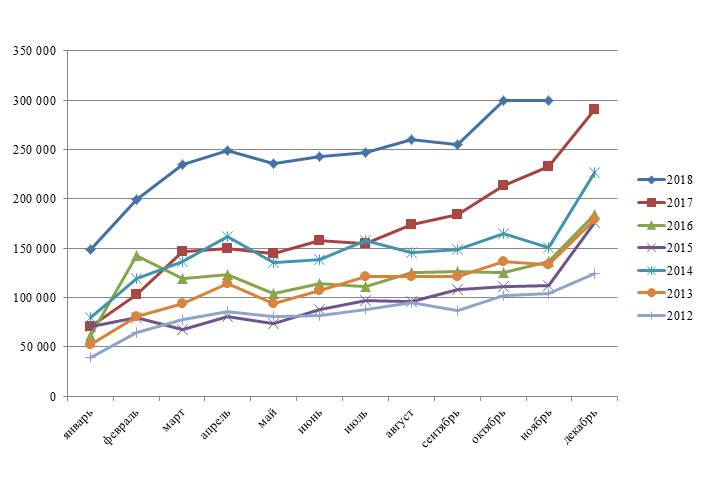

Любопытно взглянуть и на помесячную динамику (рис.1) и выбрать наиболее динамичный или равномерно растущий год.

Таблица 1. Темпы последних месяцев года

|

Год |

Объем кредитования в ноябре млн руб. |

Доля ноября к октябрю текущего года, % |

Доля декабря к ноябрю текущего года, % |

Объем кредитования за год, млн руб. |

|

2018 |

300 000* |

0,08* |

|

3 170 000* |

|

2017 |

232 615 |

9,17 |

24,88 |

2 021 918 |

|

2016 |

136 849 |

9,43 |

34,49 |

1 473 227 |

|

2015 |

112 497 |

1,13 |

56,36 |

1 147 339 |

|

2014 |

150 690 |

-8,66 |

50,36 |

1 762 523 |

|

2013 |

132 924 |

-2,41 |

34,43 |

1 353 926 |

|

2012 |

104 424 |

2,04 |

19,46 |

1 031 992 |

|

Среднее |

- |

1,54 |

36,66 |

- |

* прогноз Русипотеки

Рис.1. Ежемесячные объемы кредитования в тысячах рублей

Ставки кредитования

В дополнение к графику помесячных объемов уточним, что в течение 2017 года средневзвешенная савка выданных кредитов с января по декабрь уменьшилась на 2,05 процентных пункта. За период январь – октябрь снижение составило 0,44 процентных пункта. При этом объемы текущего года ежемесячно превышали прошлогодние на 30 и более процентов.

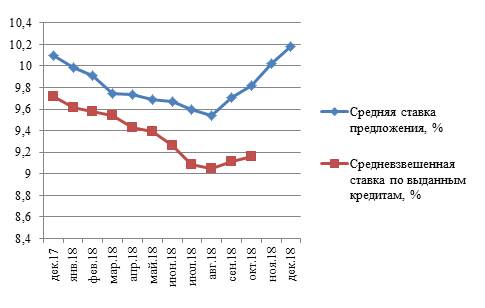

Ноябрь, как и декабрь, в части ставки предложения подтверждают начавшийся с июля/августа тренд на повышение ставок.

Таблица 2. Динамика ставок кредитования в 2018 году

|

|

Индекс Русипотеки (ПВ 30%, клиент с «улицы») |

Данные ЦБ о ставках по выданным кредитам |

|||

|

месяц |

Средняя ставка предложения на вторичном рынке, % |

Средняя ставка предложения на первичном рынке, % |

Средняя ставка предложения по рефинансированию кредитов сторонних банков, % |

Средневзвешенная ставка по всем кредитам, % |

Средневзвешанная ставка по кредитам под залог прав требований, % |

|

Декабрь 2017 |

10,19 |

10,10 |

9,96 |

9,79 |

9,72 |

|

Январь 2018 |

10,12 |

9,98 |

9,93 |

9,85 |

9,61 |

|

Февраль 2018 |

9,98 |

9,91 |

9,79 |

9,75 |

9,58 |

|

Март 2018 |

9,90 |

9,74 |

9,77 |

9,64 |

9,54 |

|

Апрель 2018 |

9,86 |

9,73 |

9,69 |

9,57 |

9,43 |

|

Май 2018 |

9,79 |

9,69 |

9,65 |

9,56 |

9,39 |

|

Июнь 2018 |

9,76 |

9,67 |

9,60 |

9,48 |

9,26 |

|

Июль 2018 |

9,77 |

9,60 |

9,61 |

9,57 |

9,09 |

|

Август 2018 |

9,72 |

9,54 |

9,58 |

9,42 |

9,05 |

|

Сентябрь 2018 |

9,92 |

9,71 |

9,74 |

9,41 |

9,11 |

|

Октябрь 2018 |

10,05 |

9,82 |

9,89 |

9,41 |

9,16 |

|

Ноябрь 2018 |

10,21 |

10,02 |

10,06 |

|

|

|

Декабрь 2018 |

10,31 |

10,18 |

10,23 |

|

|

Примечание. Средняя ставка предложения не учитывает партнерских, клиентских скидок, специальных продуктов, субсидированных совместных программ.

Количественное сравнение средней ставки предложения и средневзвешенной ставки по выданным кредитам не имеет смысла из-за разности измерений, но представляет интерес в части трендов. Ставка предложения в таблице и на графике приведена для самых благоприятных в смысле надежности кредитов с первоначальным взносом от 30%. Для других значений первоначального взноса измерения можно найти в ежемесячном ипотечном мониторинге в магазине исследований сайта ЛюдиИпотеки.рф.

Можно предположить, что средняя ставка предложения отражает настроение кредиторов, которое характеризуется как осторожное. В свою очередь средневзвешенная ставка по выданным кредитам показывает реалии ипотечного бизнеса, в котором присутствуют инерция и обязательства перед клиентами и партнерами, которые прерываются только в случае откровенного кризиса.

Рис. 2. Изменения ставок в 2018 году для кредитов на приобретение новостроек

В первом квартале ставка предложения продолжит рост. Ставка по выданным за месяц кредитам приблизится или даже преодолеет 10 % и достигнет пика в марте.

В оптимистичном варианте дальше произойдет стабилизация ставок, а по итогам года средневзвешенная ставка по выданным кредитам останется на уровне 10 %. Объемы кредитования вырастут на 15 %.

В пессимистичном варианте ставка уйдет за 10 %, а объемы кредитования останутся на уровне 2018 года.

Результаты Высшей ипотечной лиги по итогам 11 месяцев 2018 года

Высшая ипотечная лига отмечает, что движение внутри турнирной таблицы по итогам 11 месяцев остановилось. Никто никуда не пошел относительно результатов 10-ти месяцев.

По итогам года на основе анализа ежемесячных объёмов все же прогнозируются изменения в турнирной таблице Высшей ипотечной лиги

Таблица 3. Высшая ипотечная лига. Суммарный объем кредитования за 11 месяцев 2018 года

|

№ |

БАНК |

Объем выданных ипотечных за 11 месяцев, млн руб. |

Количество выданных ипотечных кредитов за 11 месяцев |

Рыночная доля за 11 месяцев, % |

|

1 |

Сбербанк |

1 396 928 |

743 809 |

52,32 |

|

2 |

ВТБ |

577 672 |

250 508 |

21,64 |

|

3 |

Газпромбанк |

135 305 |

58 513 |

5,07 |

|

4 |

Россельхозбанк |

119 731 |

64 564 |

4,48 |

|

5 |

Банк ДельтаКредит |

65 551 |

25 276 |

2,46 |

|

6 |

Райффайзенбанк |

60 613 |

21 837 |

2,27 |

|

7 |

Абсолют Банк |

43 741 |

18 080 |

1,64 |

|

8 |

Банк Уралсиб |

28 234 |

13 102 |

1,06 |

|

9 |

Альфа-Банк |

28 073 |

7 825 |

1,05 |

|

10 |

Банк ФК Открытие |

27 755 |

11 062 |

1,04 |

|

11 |

Банк АК БАРС |

27 697 |

16 732 |

1,04 |

|

12 |

Совкомбанк |

23 640 |

25 835 |

0,89 |

|

13 |

Банк Возрождение |

24 568 |

9 266 |

0,92 |

|

14 |

Банк Санкт-Петербург |

22 195 |

10 000 |

0,83 |

|

15 |

Банк ДОМ.РФ |

22 085 |

11 093 |

0,83 |

|

16 |

Промсвязьбанк |

21 295 |

9 070 |

0,80 |

|

17 |

ЮниКредит Банк |

19 199 |

7 215 |

0,72 |

|

18 |

Банк Центр-инвест |

12 450 |

7 365 |

0,47 |

|

19 |

Транскапиталбанк |

11 490 |

5 540 |

0,43 |

|

20 |

СМП банк |

11 054 |

2 348 |

0,41 |

|

21 |

Запсибкомбанк |

9 582 |

4 614 |

0,36 |

|

22 |

Связь-Банк |

8 016 |

3 924 |

0,30 |

|

23 |

Примсоцбанк |

6 622 |

3 516 |

0,25 |

|

24 |

Московский кредитный банк |

7 207 |

1 609 |

0,27 |

|

25 |

РНКБ |

5 731 |

2 739 |

0,21 |

|

26 |

Банк Левобережный |

5 259 |

3 012 |

0,20 |

|

27 |

Металлинвестбанк |

4 596 |

1 884 |

0,17 |

|

28 |

Кубань кредит |

3 779 |

2 176 |

0,14 |

|

29 |

Банк Зенит |

2 944 |

1 031 |

0,11 |

|

|

Все банки (прогноз) |

2 670 000 |

1 315 000 |

|

|

|

АО ДОМ.РФ |

53 790 |

29 180 |

2,01 |

|

|

Суммарно ДОМ.РФ с учетом дочернего банка |

75 875 |

40 273 |

2,84 |

Примечание.

1. Под выданными кредитами понимаются все кредиты, полученные на баланс в течение месяца, включая приобретенные у других кредиторов.

2. Рыночная доля рассчитана на основе прогнозных значений.

3. Банк АК Барс зафиксировал покупку кредитов на 3,175 млрд руб.

Результаты Высшей ипотечной лиги по итогам ноября 2018 года

По результатам месяца 13 банков и ДОМ.РФ в ноябре улучшили показатели октября. Перемещений внутри таблицы довольно много. Все их можно описать одной фразой «кто-то теряет, а кто-то находит».

Таблица 4. Высшая ипотечная лига. Объем кредитования в ноябре 2018 года

|

№ |

БАНК |

Объем выданных ипотечных за ноябрь, млн руб. |

Количество выданных ипотечных кредитов за ноябрь |

Рыночная доля в ноябре, %* |

Прирост кредитования в ноябре относительно октября, % |

|

1 |

Сбербанк |

148 762 |

76 689 |

49,69 |

-2,38 |

|

2 |

ВТБ |

82 758 |

34 820 |

27,64 |

7,23 |

|

3 |

Газпромбанк |

13 031 |

5 314 |

4,35 |

-4,31 |

|

4 |

Банк ДельтаКредит |

7 875 |

2 725 |

2,63 |

9,12 |

|

5 |

Россельхозбанк |

6 971 |

3 120 |

2,33 |

-10,46 |

|

6 |

Банк ФК Открытие |

5 573 |

2 016 |

1,86 |

-3,68 |

|

7 |

Банк АК БАРС |

5 561 |

3 160 |

1,86 |

147,49 |

|

8 |

Абсолют Банк |

4 729 |

1 921 |

1,58 |

21,60 |

|

9 |

Альфа-Банк |

4 199 |

1 039 |

1,40 |

16,22 |

|

10 |

Промсвязьбанк |

3 897 |

1 863 |

1,30 |

16,05 |

|

11 |

Банк Возрождение |

3 280 |

1 203 |

1,10 |

-9,89 |

|

12 |

Райффайзенбанк |

3 005 |

895 |

1,00 |

-18,74 |

|

13 |

Банк ДОМ.РФ |

2 850 |

1 386 |

0,95 |

28,95 |

|

14 |

ЮниКредит Банк |

2 069 |

745 |

0,69 |

3,66 |

|

15 |

Совкомбанк |

2 066 |

1 741 |

0,69 |

-0,72 |

|

16 |

Банк Уралсиб |

1 937 |

926 |

0,65 |

-12,75 |

|

17 |

Банк Санкт-Петербург |

1 905 |

830 |

0,64 |

-7,12 |

|

18 |

СМП банк |

1 340 |

291 |

0,45 |

-20,10 |

|

19 |

Банк Центр-инвест |

1 226 |

713 |

0,41 |

-6,34 |

|

20 |

Запсибкомбанк |

1 149 |

523 |

0,38 |

1,26 |

|

21 |

Московский кредитный банк |

1 090 |

234 |

0,36 |

8,57 |

|

22 |

Транскапиталбанк |

773 |

371 |

0,26 |

-36,59 |

|

23 |

Связь-Банк |

735 |

362 |

0,25 |

-22,22 |

|

24 |

РНКБ |

575 |

275 |

0,19 |

-17,03 |

|

25 |

Банк Левобережный |

480 |

255 |

0,16 |

28,87 |

|

26 |

Примсоцбанк |

464 |

251 |

0,15 |

168,21 |

|

27 |

Кубань кредит |

362 |

213 |

0,12 |

16,03 |

|

28 |

Металлинвестбанк |

344 |

154 |

0,11 |

11,33 |

|

29 |

Банк Зенит |

226 |

74 |

0,08 |

-2,59 |

|

|

Все банки |

299 377 |

140 384 |

|

≈0 |

|

|

АО ДОМ.РФ |

4 026 |

2 061 |

1,34 |

2,87 |

|

|

Суммарно ДОМ.РФ с учетом дочернего банка |

6 876 |

3 447 |

2,30 |

12,28 |

1. Под выданными кредитами понимаются все кредиты, полученные на баланс в течение месяца, включая приобретенные у других кредиторов.

2. Рыночная доля рассчитана на основе прогнозных значений.

3. Банк АК Барс зафиксировал покупку кредитов на 3,175 млрд руб.

Заключение

В ноябре объемы и тенденции не изменились относительно октября. Выводы остаются практически аналогичными.

Ипотечное кредитование в течение ноября 2018 года развивалось устойчиво. Продолжающееся повышение ставок предложения не оказало существенного негативного влияния на выдачу по рынку в целом, но повлияло на отдельных игроков.

Прогнозы на будущее включают в себя следующие предположения.

В 2018 году будет выдано ипотечных кредитов на сумму 3,16 трлн рублей (старый прогноз Русипотеки).

В 2018 году средняя ставка всех выданных за год кредитов приблизится к 10 %.

В первом квартале ставка предложения продолжит рост. Ставка по выданным за месяц кредитам приблизится или даже преодолеет 10 % и достигнет пика в марте.

В оптимистичном варианте дальше произойдет стабилизация ставок, а по итогам года средневзвешенная ставка по выданным кредитам останется на уровне 10 %. Объемы кредитования вырастут на 15 %.

В пессимистичном варианте ставка уйдет за 10 %, а объемы кредитования останутся на уровне 2018

Полная версия обзора с комментариями экспертов, данными по рефинансированию и другой статистикой, включая региональные аспекты конкуренции, будет размещена в магазине исследований сайта ЛюдиИпотеки.рф.

Опубликованы вопросы для обсуждения и начата регистрация участия на V Российский ипотечный конгресс, который состоится 6 февраля 2019 года в Москве

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться