НБКИ: в феврале средний размер ипотечных кредитов вплотную приблизился к 3 млн рублей

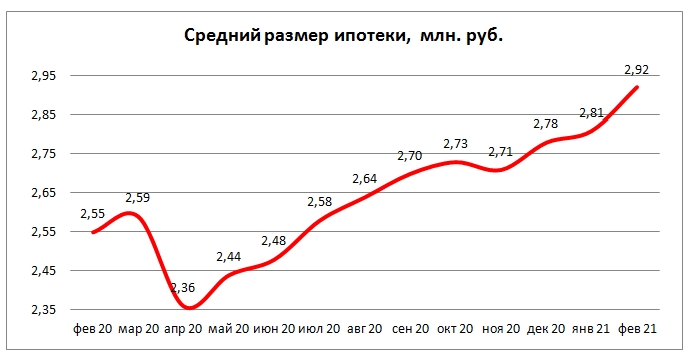

По данным 4 000 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в феврале 2021 года средний размер выданных ипотечных кредитов достиг рекордных 2,92 млн руб. При этом по сравнению с аналогичным периодом 2020 года данный показатель вырос на 14,6% (в феврале 2020 года – 2,55 млн руб.).

При этом по сравнению с предыдущим месяцем в феврале 2021 года средний размер ипотечных кредитов также немного увеличился - на 4,0% (в январе 2021 г. – 2,81 млн руб.).

«Средний размер ипотечного кредита растет уже около года, - поясняет генеральный директор НБКИ Александр Викулин. – После снижения весной прошлого года, в дальнейшем он не только вернулся к «докарантинному» уровню, но и превысил его. Росту данного показателя, в первую очередь, способствует снижение ипотечных ставок благодаря программам господдержки. В то же время, снижение ставок привлекло на рынок граждан с высоким Персональным кредитным рейтингом (ПКР) и приемлемыми показателями долговой нагрузки. Таким заемщикам банки практически всегда выдают займы на более значительные суммы».

В НБКИ отметили, что в феврале 2021 года среднее значение Персонального кредитного рейтинга (ПКР) заемщика по ипотеке составило 713 баллов (минимальное значение – 300 баллов, максимальное – 850 баллов).

В феврале 2021 года самый большой средний размер выданных ипотечных кредитов среди 30 регионов РФ – лидеров по объемам ипотечного кредитования был отмечен в Москве (6,41 млн руб.), Московской области (4,67 млн руб.), Санкт-Петербурге (3,87 млн руб.), а также в Приморском крае (3,36 млн руб.) и Ленинградской области (3,22 млн руб.).

Что касается динамики среднего чека выданных ипотечных кредитов (среди 30 регионов РФ – лидеров ипотечного кредитования), то по сравнению с аналогичным периодом прошлого года наивысший рост данного показателя в январе продемонстрировали Воронежская (+24,0%), Тюменская (+21,6%) и Московская (+21,6%) области, а также Москва (+21,1%) и Самарская область (+20,2%) области.