Анализ и оптимизация портфеля активов для оценки перспектив секьюритизации и ее эффективной реализации (часть 1)

Возрастающий интерес к секьюритизации, ее актуальность в качестве инструмента фондирования и все большая ее «изученность» и «отработанность», подкрепленные активно развивающейся законодательной базой, способствуют тому, что все больше банков и других участников финансовых рынков рассматривают возможность привлечения капитала и разгрузки баланса за счет секьюритизации накопленного портфеля кредитов.

При изучении перспектив секьюритизации и последующей подготовке к ней важным этапом является анализ и оптимизация накопленного портфеля кредитов.

Предварительный анализ портфеля кредитов позволяет оценить саму перспективу фондирования за счет секьюритизации, тогда как оптимизация такого портфеля позволяет значительно улучшить условия сделки – портфель более качественных кредитов позволяет значительно снизить не только стоимости привлекаемого капитала, но и упростить саму структур сделки, а, следовательно, и стоимости этой структуры.

Этим постом я хотел бы открыть и представить ваше вниманию серию и пяти публикаций, посвященных общему подходу и основным аспектам анализа и оптимизации портфеля активов для целей эффективной секьюритизации

ОБЩИЙ ПОДХОД К АНАЛИЗУ И ОПТИМИЗАЦИИ ПОРТФЕЛЯ АКТИВОВ

Качественная обработка данных портфеля, оценка и отбор активов играют важную роль при секьюритизации практически всех классов активов, но особую актуальность это приобретает при неипотечных сделках, в которых предъявляются повышенные требования к историческим данным, более строгие квалификационные требования к кредитам, существует револьверный период, предполагающий регулярную работу по анализу портфеля и отбору кредитов.

Основные вызовы в работе с данными портфеля связаны, в основном, с такими аспектами как:

- Исторические данные портфеля: передача рейтинговым агентствам более полных данных по историческим показателям всего сформированного портфеля оригинатора существенно влияет на уровень кредитного рейтинга сделки

- Анализ статичных данных: анализ и определение параметров отбора, в том числе с учетом квалификационных критериев, позволяют сформировать и оптимизировать квалифицированный пул (секьюритизируемой части накопленного портфеля), передаваемого ипотечному агенту или СФО

- Револьверная структура: глубокий и регулярный анализ определяющих параметров для передачи дополнительной части портфеля (револьверная структура) позволяет обеспечить эффективную работу револьверного механизма

Но вернемся непосредственно к работе с данными портфеля в рамках организации сделки секьюритизации.

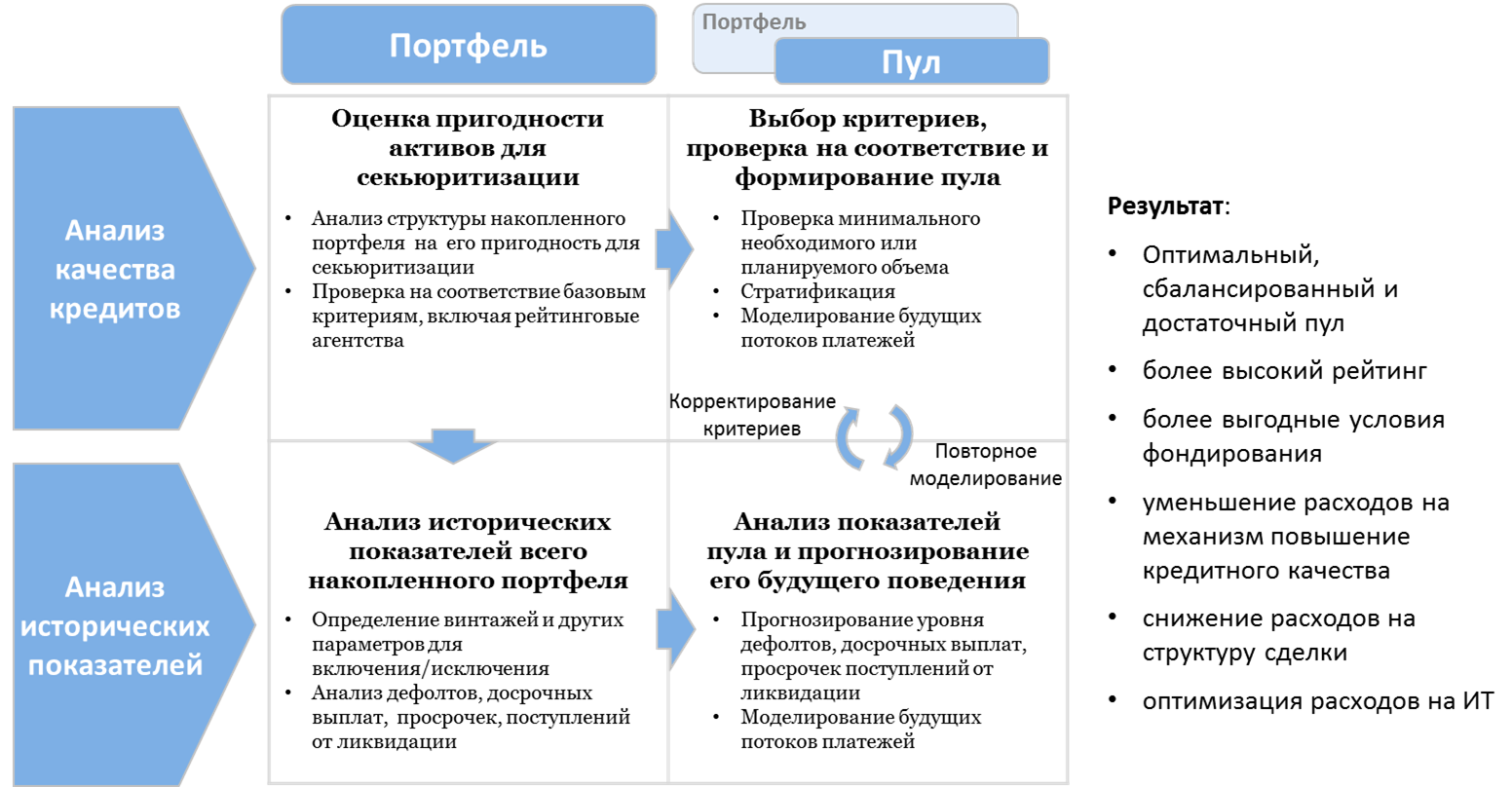

Анализ данных портфеля и формирования пула [1] можно представить в виде нескольких взаимосвязанных процессов (как показано на рисунке ниже) – анализ пригодности активов и их историческое поведения, на основе которых происходит отбор активов в пул и последующая его оптимизация.

При анализе качества кредитов (пригодности) анализируется структуры накопленного портфеля и данных по каждому кредиту на теоретическую возможность и целесообразность внесения их в пул для секьюритизации.

Вместе с этим проводится анализ исторических данных портфеля, при котором выявляется историческое поведение накопленных активов с точки зрения частоты дефолтов, досрочных и просроченных выплат, поступлений от ликвидации. Эта информация служит основой для прогнозирования будущих потоков платежей.

На основе результатов анализа портфеля определяются критерии отбора активов, формируется и оптимизируется предварительный пул. Точное определении критериев, тщательный отбор активов и качественная оптимизация пула призваны повысить его качество и диверсифицировать риски за счет верной концентрации активов. Определение критериев выбора осуществляется в том числе на основе эталонного пула рейтинговых агентств, a весь процесс можно в некотором смысле назвать конструированием рейтинга.

Если необходимый пул не набирается или он не отвечает требованиям сделки, то критерии отбора корректируются и предварительный пул формируется снова.

В следующих публикациях мы рассмотрим подробнее ключевые этапы анализа и оптимизации портфеля активов.

[1] Чтобы избежать дальнейшей путаницы термином «Портфель» мы определим всю изначально накопленную совокупность требований оригинатора, под термином «Пул» мы подразумеваем те из накопленных требований, которые будут секьюритизированны и уступаются Ипотечному агенту или СФО.

Для того чтобы оставлять комментарии вам нужно авторизоваться

Авторизоваться