08 апреля 2021

906

поделитесь с друзьями

Парадоксальные перспективы секьюритизации ипотечных кредитов

В сюжетах:

Автор: Сергей Гордейко,

главный эксперт компании «Русипотека»

главный эксперт компании «Русипотека»

ГК Cbonds и компания ООО «РУСИПОТЕКА» опубликовали «Энциклопедию российской секьюритизации – 2021». Материалы выложены в свободный доступ для всех пользователей сайта Cbonds и ЛюдиИпотеки.рф. Это десятый – юбилейный – выпуск сборника, посвященного секьюритизации в России и за рубежом. Первый выпуск Энциклопедии состоялся в 2008 году, следующие восемь увидели свет в 2013-2020 гг.

Электронная версия доступна:

- в разделе «Магазин исследований» портала ЛюдиИпотеки.рф: http://ludiipoteki.ru/shop/researches/section/sekyuritizatsiya

Получить бесплатный печатный экземпляр Энциклопедии-2020 «Почтой России» можно до 1 мая 2021 года, заполнив форму на сайте: http://russecuritisation.ru/sekyuritizaciya_pechatnaya_versiya/

С 1 апреля 2021 года приобрести печатный экземпляр энциклопедии можно будет:

• по запросу в офисе компании «РУСИПОТЕКА

• по запросу в офисе компании «РУСИПОТЕКА

• на сайте журнала Cbonds Review, оформив подписку на журнал на 3 месяца. Подписка на журнал Cbonds Review: http://review.cbonds.info/subscribe/access

В Энциклопедии опубликована небольшая заметка «Парадоксальные перспективы секьюритизации ипотечных кредитов»

Введение

Секьюритизация ипотечных жилищных кредитов скоро отметит пятнадцатилетний юбилей. За это время ипотечный бизнес стал влиятельной частью не только банковского дела, но и государственной жилищной политики. Среди всех выданных кредитов физическим лицам в 2020 году ипотечные кредиты составили 28%.

Использование ипотечного кредитования физических лиц стало привычным инструментом для достижения разнообразных социально-экономических целей от демографических до комплексного развития сельских территорий. Около трети из общей суммы рекордного ипотечного кредитования 2020 года, достигшей 4,3 трлн рублей, обеспечили различные федеральные и региональные льготные программы.

Одновременно с этим объем секьюритизации не позволяет ей занять надлежащее место в ипотечном бизнесе (табл. 1).

Таблица 1. Доля выпуска ИЦБ в ипотечном жилищном кредитовании

Примечание. Вычислено отношение суммы все ИЦБ, выпущенных за год, к сумме всех выданных кредитов за год.

При оценке 2020 года нельзя не упомянуть, что половина от суммарного выпуска ИЦБ приходится на одну сделку ВТБ (191,5 млрд руб.), а из 13 выпусков только 3 проведены в интересах банков без государственного или квазигосударственного участия.

Парадокс заключается в том, что предположение о полезности и даже необходимости секьюритизации не приводит к росту ее проникновения в ипотечный бизнес.

Перспективы секьюритизации ипотечных жилищных кредитов

Оценим текущее состояние ипотечного кредитования с точки зрения влияния на перспективы секьюритизации. Инфраструктурные и технологические возможности подготовки к секьюритизации будем считать достаточными для неограниченного роста ее объемов.

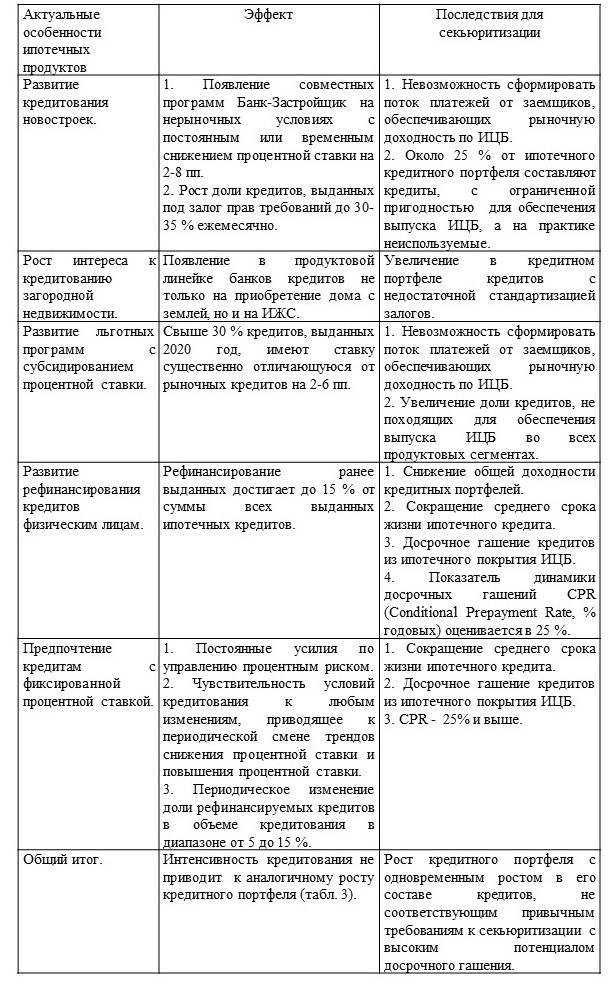

Сфокусируем внимание на продуктовой характеристике ипотечного рынка и особенностях формирования кредитного портфеля (табл.2). Выделенные особенности не претендуют на полный охват, но демонстрируют связь с перспективами секьюритизации.

Таблица 2. Влияние продуктовых особенностей ИЖК на кредитные портфели

Таблица 3. Динамика прироста кредитования и кредитного портфеля

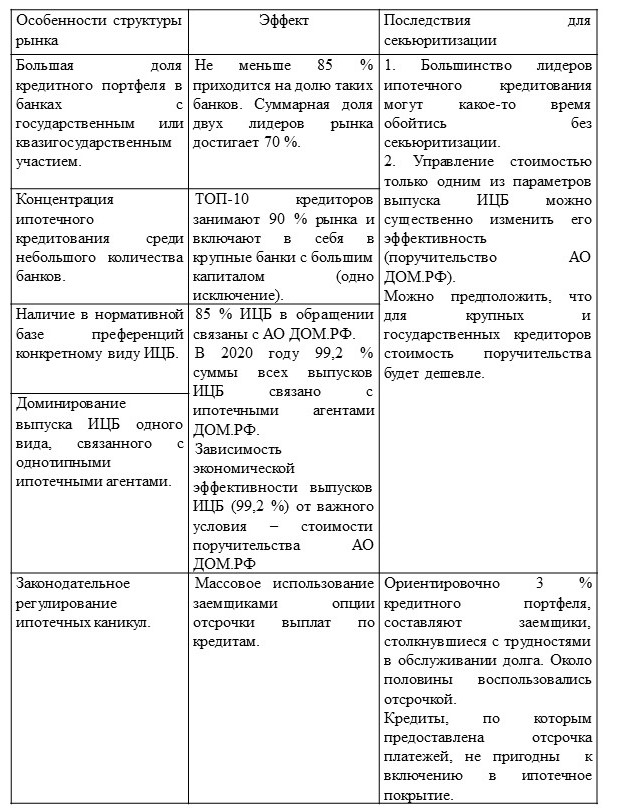

Анализ перспектив секьюритизации требует упоминания особенностей структуры ипотечного рынка и рынка ИЦБ (табл. 4). Совместное рассмотрение структурных и продуктовых особенностей позволяет предположить, что очевидные перспективы увеличения объемов секьюритизации отсутствуют. В таблицу также включены особенности нормативного регулирования отрасли.

Таблица 4. Влияние особенностей структуры рынка на кредитные портфели

Заключение

Рост общего объема ипотечного кредитования, увеличение профессионализма ипотечных кредиторов должны приводить к скачкообразному росту выпуска ИЦБ. В то же время такой потенциал не реализуется за счет сложившейся структуры и особенностей ипотечного бизнеса.

Указанные обстоятельства позволяют сделать предположение о парадоксальных перспективах развития секьюритизации. Сутью парадокса является отсутствие массового использования секьюритизации для обеспечения рефинансирования ипотечных кредиторов за редким и специфическим исключением.

Надеемся, что ситуация изменится в лучшую сторону в период действия основных национальных проектов, связанных с ипотечным кредитованием.

Источник:

Разместил: Редактор

Автор: Сергей Гордейко

Похожие новости